Finance d'entreprise DCG : Manuel & Applications, 2e édition

Telechargé par

kindiyé Dit Bouréïma Ogolba

Groupe

Revue Fiduciaire

DCG ÉPREUVE

6

Finance

d’entreprise

2e édition

Jean-Luc Bazet

Pascal Faucher

Manuel &

Applications

• Cours, synthèses

• Exercices d’application, QCM

• Études de cas

Groupe

Revue Fiduciaire

DCG

6

Finance d’entreprise

Groupe

Revue Fiduciaire

Manuel &

Applications

ISBN 978-2-09-160992-8

DCG ÉPREUVE

6

Finance d’entreprise

> Cet ouvrage conforme au Nouveau Programme a pour

objectif de vous préparer efcacement à l’épreuve n° 6

• un cours clair, structuré et détaillé, illustré de très nombreux exemples

pour bien comprendre les points évoqués

• une synthèse présentée sous forme de tableaux ou de schémas pour

mémoriser rapidement les principales notions

• des applications nombreuses et variées, comprenant notamment des

QCM et des Vrai/Faux, organisées suivant la progression du cours pour

vérier la bonne acquisition des connaissances

> Également disponibles : les conseils méthodologiques pour

réussir l’épreuve et les corrigés des applications réunis dans

l’ouvrage d’accompagnement du manuel intitulé « Corrigés des

applications »

Groupe

Revue Fiduciaire

Groupe

Revue Fiduciaire

• Jean-Luc Bazet

Docteur en gestion, Jean-Luc Bazet est maître de

conférences à l’Université Paris XI. Il exerce éga-

lement une activité de consultant en analyse

financière, contrôle des performances et risques.

Enfin, Jean-Luc Bazet est membre du jury du Di-

plôme d’Expertise Comptable.

• Pascal Faucher

Professeur certifié d’économie et gestion et titu-

laire à l’IUT de Sceaux, Pascal Faucher enseigne

la gestion financière dans différentes formations

à l’Université Paris XI (DUT, licence, Master – DCG

et DSCG).

Retrouvez sur le site

www.nathan.fr/expertise-comptable

en accès réservé* :

4 Des contenus de référence

• Pour l’achat d’1 Manuel & Applications

accès en ligne pendant un an au Diction-

naire comptable et financier

• Pour l’achat de 3 Manuels & Applications

accès en ligne pendant un an :

- au Dictionnaire comptable et financier

- au Dictionnaire fiscal

- au site revuefiduciaire.com

4 Des ressources complémentaires

pour chaque Manuel & Applications

de la collection

* Voir modalités détaillées sur le rabat

de la couverture

* Inscription simplifiée

en saisissant un mot

de l’ouvrage :

exemple : le 1

er

mot de la page 32

management ok

Le site

www.nathan.fr/expertise-comptable

dédié à la collection DCG propose en accès réservé*

des ressources complémentaires et des actualisations

par épreuve en lien avec chaque Manuel & Applications

de la collection DCG

1 an d’accès en ligne

à des contenus de référence

Groupe

Revue Fiduciaire

DCG

www.nathan.fr/expertise-comptable

1 an d’accès en ligne

à des contenus

de référence

Groupe

Revue Fiduciaire

2e édition

le Dictionnaire

comptable et financier

en ligne

pour l’achat de 3 Manuels & Applications DCG :

le Dictionnaire

comptable

et financier

en ligne

le Dictionnaire

fiscal

en ligne

le site

revuefiduciaire.com

*Modalités et conditions d’accès détaillées sur le site

pour l’achat d’1 Manuel & Applications DCG :

conforme au

PROGRAMME

2010

B

O

d

u

1

8

m

a

r

s

2

0

1

0

© Nathan

Édition :

Sébastien Mazurkiewicz – Sylvie Ogée

Coordination artistique :

Evelyn Audureau

Conception intérieure :

Anne-Danielle Naname

Conception couverture :

Killiwatch

Mise en pages :

MCP

© Nathan 2009 – 25, avenue Pierre de Coubertin – 75013 Paris

ISBN 978-2-09-160992-8

© Nathan

ISBN numérique : 9782098123533

3

MODE D’EMPLOI

Index 465

3

ANNEXES

INDEX

A

Accroissement du besoin

en fonds de roulement 2,55, 375, 456

Acquisition d’immobilisations 374

Actif

économique 337

net comptable corrigé 342

Action 57, 252, 412, 456

ordinaire 354

Actions

à bon de souscription d’actions (ABSA) 354

à dividendes prioritaires 354

de préférence 354

privilégiées 354

Activité 100, 378, 456

Activités stratégiques 330

Affacturage 296, 402, 456

Affactureur 296

Affectation du résultat 355

Agence de notation 198, 297

Agios 295, 407

Alternext 59

AMF 411

Analyse

discriminante 195, 456

fonctionnelle 327

Annexe 88, 456

Annuité

constante équivalente 263

Annuités 25, 316, 375, 456

Apport

en nature 309

en numéraires 309

Arbitrage 380

Arbre de décision 41

Asymétrie de l’information 54

Augmentation de capital 376

Autofinancement 312, 355

Autorité des marchés financiers (AMF) 59, 311

Avantage

absolu 258

concurrentiel 250

économique futur 251

Avenir

aléatoire 35

certain 456

incertain 35, 456

B

Bailleur 319

Barrière à l’entrée 135

BCE 404

Bénéficiaire 295

Besoin

(ou ressource) en fonds de roulement (BFR ou

RFR) 130, 279, 281, 327

en fonds de roulement d’exploitation (BFRE)

280, 341

en fonds de roulement hors exploitation

(BFRHE) 281

en fonds de roulement normatif (BFRN) 286

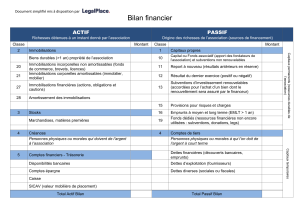

Bilan

financier 342

fonctionnel 123, 456

patrimonial 342, 457

social 77

Billet

à ordre 295

de trésorerie 403

Bon

à taux fixe 413

de caisse 411, 457

du Trésor annualisé 413

du Trésor négociable 413

Boston Consulting Group (BCG) 330

Bourse 57, 457

BTAN 413

BTF 413

BTN 413

Budget de trésorerie 395, 457

Business plan 374, 457

C

CAC 40 66

Call 429

Cap 431

Capacité

d’autofinancement (CAF) 104, 256, 375, 457

de remboursement 139, 329, 457

Capital

financier 137

risque 309

Capitalisation boursière 59, 457

Capitaux

investis 136, 281, 341, 353

permanents 341

propres 356

Cash-flows 255

Caution 345, 376, 457

Certificat

d’investissement 354

de dépôt négociable 413

De nombreuses applications :

– des exercices permettant de vérifier

la bonne assimilation des points

du cours ;

– des études de cas couvrant plusieurs

difficultés du cours et identiques

aux situations pratiques à étudier

lors de l’épreuve.

CHAPITRE

15

1

La valeur et le temps

Si la comptabilité nous renseigne sur les coûts supportés par l’entreprise, elle

n’a pas été imaginée pour nous fournir de l’information sur la valeur. Une

machine acquise par l’entreprise a un coût qui figure à l’actif de son bilan. La

valeur de cet actif sera constatée beaucoup plus tard, lorsque l’entreprise aura

enregistré les flux de liquidités nés de l’utilisation de cet actif.

Pour certains biens, il existe des marchés organisés où les valeurs sont le fruit

de la rencontre de l’offre et de la demande : les biens immobiliers, les automo-

biles, les objets d’art, etc. ; mais pour la majeure partie des biens mis à la dis-

position de l’entreprise, c’est de leur utilisation et de leur combinaison que

naîtra la valeur.

Deux machines identiques dans deux entreprises différentes ne seront pas uti-

lisées de la même façon et par conséquent, n’auront pas la même valeur. La

valeur est spécifique puisqu’elle est liée à l’utilisation du bien, alors que le coût

est unique.

Pour pouvoir évoquer la valeur d’un bien, il est nécessaire de s’inscrire dans le

temps et d’imaginer des flux de liquidités futurs : « Time is money » suppose

que dans tout problème financier, il y a un échéancier. Pour ce faire, il faut

mobiliser des connaissances en mathématiques financières, ce que nous ferons

en seconde partie de ce chapitre.

De la difficulté d’estimer la valeur d’un bien

En économie, le problème de l’évaluation d’un bien ou d’un service est facilité

lorsqu’il existe un marché organisé et dynamique où se rencontrent l’offre et la

demande. Dans ce cas, il n’y a pas d’ambiguïté : le prix fixé par le marché répond au

besoin d’évaluation, ce qui est souvent le cas du marché immobilier, du marché des

actions, etc.

I

La valeur et le temps 17

CHAPITRE

1

La valeur de marché pour certains biens et services est donc la première information

disponible dont l’analyste devra tenir compte dans sa démarche de valorisation.

2. Prix de marché, rente et concurrence

L’entreprise innovante qui offre au marché ce que la concurrence est incapable de

produire dispose d’une situation de monopole temporaire. Les consommateurs

sont alors prêts à payer un prix élevé plus ou moins justifié par les coûts de produc-

tion. Cet avantage concurrentiel est généralement limité dans le temps puisque la

concurrence investira à plus ou moins long terme ce marché attractif.

Pour conserver sa position, si le marché est en expansion, l’entreprise innovante

devra naturellement être capable de croître en même temps que le marché pour

éviter qu’une demande insatisfaite ne sollicite la concurrence. L’entreprise a-t-elle

les moyens de financer le développement de l’affaire ? Cette question est fonda-

mentale.

La rente économique que procure cette situation permet généralement à l’entre-

prise d’amortir ses coûts de recherche et développement investis préalablement.

La prévision des rentes économiques est difficile à réaliser car elle dépend de la

capacité de la concurrence à réagir à une innovation. Le développement de la con-

trefaçon industrielle dans certaines Low Cost Countries (LCC) limite dans le temps

cette possibilité de rente.

Une entreprise envisage l’exploitation d’un nouveau produit qui lui permettra de pratiquer

un prix de vente élevé au cours des 2 premières années suivant son lancement. Pour ce faire,

elle doit réaliser un investissement de 1 500 k . Les prévisions de chiffre d’affaires et de

résultat sont les suivantes :

Compte tenu de ces données, l’entreprise réalisera un résultat cumulé de 2 200 k qui cou-

vrira l’investissement initial et laissera un bénéfice pour l’actionnaire.

Dans la réalité, la concurrence a investi plus rapidement le marché et l’entreprise a enregis-

tré les conditions de marché suivantes :

Le résultat cumulé (1 100 k ) est inférieur à l’investissement initial. Le marché n’a pas per-

mis à la société de bénéficier de la rente économique liée à sa position dominante et, malgré

ses efforts de productivité, l’opération n’est pas rentable.

N N+1 N+2 N+3

Quantités 1 000 2 000 5 000 5 000

Prix de vente 2,00 1,80 1,50 1,30

Coût de production 2,10 1,40 1,30 1,20

Résultat –100 800 1 000 500

N N+1 N+2 N+3

Quantités 1 000 2 000 5 000 5 000

Prix de vente 2,00 1,50 1,30 1,10

Coût de production 2,10 1,40 1,20 1,00

Résultat –100 200 500 500

EXEMPLE

La valeur et le temps 31

1

APPLICATIONS

CHAPITRE

Répondez par « Vrai » ou par « Faux » aux affirmations ci-dessous.

Exercices fondamentaux de mathématiques

financières

1. Que devient un capital de 10 000 placé pendant 6 ans et 3 mois au

taux de 5,5 % l’an ?

2. Actualisez au taux de 5 % une somme de 75 000 payable dans 5 ans et

9 mois.

3. À quel taux une somme quadruple-t-elle en 25 ans par capitalisation

annuelle ?

1. Les intérêts simples sont utilisés dans le calcul d’un escompte

commercial.

2. Les intérêts composés sont utilisés dans les opérations de durée

supérieure à une période.

3. Le taux d’intérêt correspond toujours à une période d’un an.

4. Le taux proportionnel est calculé pour les intérêts composés et le taux

équivalent pour les intérêts simples.

5. Une rente économique peut être protégée par un brevet.

6. Une annuité constante correspond au versement ou au prélèvement

d’une somme identique sur plusieurs périodes.

7. Le taux de marché est le taux moyen attendu par l’ensemble des

investisseurs sur un marché.

8. Les intérêts composés suivent une progression géométrique de raison

(1 + i) alors que les intérêts simples suivent une progression

arithmétique de raison i.

9. Un versement à échoir se fait en début de période.

10. I. Fisher est à l’origine de la théorie de la valeur.

11. Pour la majeure partie des matières premières, le prix de marché est le

plus souvent indépendant des conditions de production.

12. Le taux requis est un taux réclamé par le marché qui aura pour

conséquence de rejeter des investissements cependant rentables.

13. La spéculation est une opération à laquelle se livrent certains acteurs

sur le prix de marché.

14. Une interpolation permet de calculer la valeur acquise ou la valeur

actuelle lorsque les périodes ou les taux ne sont pas des entiers.

15. La valeur acquise est l’inverse de la valeur actuelle.

APPLICATION VRAI–FAUX

1

APPLICATION 2

32 La valeur

1

APPLICATIONS

CHAPITRE

4. Au bout de combien de temps une somme double-t-elle au taux

semestriel de 4 % par capitalisation semestrielle ?

5. Calculez la valeur acquise par une suite de 12 annuités de fin de période

de 7 000 au moment du versement de la dernière annuité et placées

au taux de 5,5 %.

6. Calculez les taux proportionnels et les taux équivalents correspondant

au taux annuel de 3 % pour un semestre, pour un trimestre, pour un

mois.

7. Quelle est la valeur actuelle d’une suite de 8 annuités constantes de

10 000 , la première venant à échéance immédiatement au taux de

5 % ?

Problèmes de mathématiques financières

1. Un débiteur doit s’acquitter des dettes suivantes : 24 000 payables

dans 1 an, 16 000 payables dans 1 an et 6 mois, 30 000 payables dans

2 ans et 6 mois et 40 000 payables dans 4 ans. Il préfère se libérer par

un paiement unique dans 5 ans. Calculez le montant de ce paiement

unique au taux annuel de 6 %.

2. Un capital de 242 149,20 a été constitué par le versement de 14

annuités constantes en fin de période capitalisées au taux de 8 %. Quel

est le montant de l’annuité ?

3. Une société de crédit-bail met immédiatement à la disposition d’un

industriel un équipement d’un coût de 300 000 contre paiement de 5

annuités de 80 000 payables en fin d’année, la première venant à

échéance dans 1 an. Quelle est la valeur actuelle des annuités au taux de

10 % au moment où l’industriel reçoit le matériel ?

Comparaison de placements

Une entreprise dispose de 100 000 pendant 2 ans. Le banquier lui propose plusieurs

types de placement.

Classez les valeurs acquises de la plus importante à la plus faible selon les

différentes modalités suivantes :

– taux n° 1 : taux trimestriel de 3 % en intérêts simples ;

– taux n° 2 : taux annuel de 10 % en intérêts simples ;

– taux n° 3 : taux mensuel de 1,1 % en intérêts simples ;

– taux n° 4 : taux annuel de 12 % en intérêts composés ;

– taux n° 5 : taux mensuel de 1 % en intérêts composés.

APPLICATION 3

APPLICATION 4

■Une partie cours présentée

de manière claire

et structurée et illustrée

d’exemples.

Une boîte à outils comprenant un

index pour retrouver facilement

les concepts étudiés dans l’ouvrage.

■

■

■

© Nathan

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

63

63

64

64

65

65

66

66

67

67

68

68

69

69

70

70

71

71

72

72

73

73

74

74

75

75

76

76

77

77

78

78

79

79

80

80

81

81

82

82

83

83

84

84

85

85

86

86

87

87

88

88

89

89

90

90

91

91

92

92

93

93

94

94

95

95

96

96

97

97

98

98

99

99

100

100

101

101

102

102

103

103

104

104

105

105

106

106

107

107

108

108

109

109

110

110

111

111

112

112

113

113

114

114

115

115

116

116

117

117

118

118

119

119

120

120

121

121

122

122

123

123

124

124

125

125

126

126

127

127

128

128

129

129

130

130

131

131

132

132

133

133

134

134

135

135

136

136

137

137

138

138

139

139

140

140

141

141

142

142

143

143

144

144

145

145

146

146

147

147

148

148

149

149

150

150

151

151

152

152

153

153

154

154

155

155

156

156

157

157

158

158

159

159

160

160

161

161

162

162

163

163

164

164

165

165

166

166

167

167

168

168

169

169

170

170

171

171

172

172

173

173

174

174

175

175

176

176

177

177

178

178

179

179

180

180

181

181

182

182

183

183

184

184

185

185

186

186

187

187

188

188

189

189

190

190

191

191

192

192

193

193

194

194

195

195

196

196

197

197

198

198

199

199

200

200

201

201

202

202

203

203

204

204

205

205

206

206

207

207

208

208

209

209

210

210

211

211

212

212

213

213

214

214

215

215

216

216

217

217

218

218

219

219

220

220

221

221

222

222

223

223

224

224

225

225

226

226

227

227

228

228

229

229

230

230

231

231

232

232

233

233

234

234

235

235

236

236

237

237

238

238

239

239

240

240

241

241

242

242

243

243

244

244

245

245

246

246

247

247

248

248

249

249

250

250

251

251

252

252

253

253

254

254

255

255

256

256

257

257

258

258

259

259

260

260

261

261

262

262

263

263

264

264

265

265

266

266

267

267

268

268

269

269

270

270

271

271

272

272

273

273

274

274

275

275

276

276

277

277

278

278

279

279

280

280

281

281

282

282

283

283

284

284

285

285

286

286

287

287

288

288

289

289

290

290

291

291

292

292

293

293

294

294

295

295

296

296

297

297

298

298

299

299

300

300

301

301

302

302

303

303

304

304

305

305

306

306

307

307

308

308

309

309

310

310

311

311

312

312

313

313

314

314

315

315

316

316

317

317

318

318

319

319

320

320

321

321

322

322

323

323

324

324

325

325

326

326

327

327

328

328

329

329

330

330

331

331

332

332

333

333

334

334

335

335

336

336

337

337

338

338

339

339

340

340

341

341

342

342

343

343

344

344

345

345

346

346

347

347

348

348

349

349

350

350

351

351

352

352

353

353

354

354

355

355

356

356

357

357

358

358

359

359

360

360

361

361

362

362

363

363

364

364

365

365

366

366

367

367

368

368

369

369

370

370

371

371

372

372

373

373

374

374

375

375

376

376

377

377

378

378

379

379

380

380

381

381

382

382

383

383

384

384

385

385

386

386

387

387

388

388

389

389

390

390

391

391

392

392

393

393

394

394

395

395

396

396

397

397

398

398

399

399

400

400

401

401

402

402

403

403

404

404

405

405

406

406

407

407

408

408

409

409

410

410

411

411

412

412

413

413

414

414

415

415

416

416

417

417

418

418

419

419

420

420

421

421

422

422

423

423

424

424

425

425

426

426

427

427

428

428

429

429

430

430

431

431

432

432

433

433

434

434

435

435

436

436

437

437

438

438

439

439

440

440

441

441

442

442

443

443

444

444

445

445

446

446

447

447

448

448

449

449

450

450

451

451

452

452

453

453

454

454

455

455

456

456

457

457

458

458

459

459

460

460

461

461

462

462

463

463

464

464

465

465

466

466

467

467

468

468

469

469

470

470

471

471

472

472

473

473

474

474

475

475

476

476

477

477

478

478

479

479

480

480

481

481

482

482

483

483

484

484

485

485

486

486

487

487

488

488

489

489

490

490

491

491

492

492

1

/

492

100%