CORRIGÉS

DU MANUEL

DSCG 2

Finance

Pascal BARNETO

Agrégé en sciences de gestion

Docteur en sciences de gestion

Professeur des universités

à l’IAE de Poitiers

Associé à BEM

Georges GREGORIO

Agrégé d’économie et de gestion

Docteur en sciences de gestion

Maître de conférences à l’IAE de Pau

2e édition

http://monnaie-courante.algeriaforum.net/

© Dunod, Paris, 2009

ISBN 978-2-10-054172-0

V

Sommaire

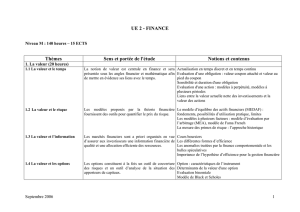

CHAPITRE 1 La valeur et le temps 1

Étude de cas n° 1 La notion de valeur en finance 1

CHAPITRE 2 La valeur et le risque 8

Étude de cas n° 2 Gestion de portefeuille chez J.H.Walter (partie 1) 8

CHAPITRE 3 La valeur et l’information 13

Étude de cas n° 3 Gestion de portefeuille chez J.HWalter (partie 2) 13

CHAPITRE 4 La valeur et les options 24

Étude de cas n° 4 La sensibilité des primes d’options :

les indicateurs grecs 24

CHAPITRE 5 L’analyse financière des comptes consolidés 27

Étude de cas n° 5 Financial Statements Analysis – Salomon Partner 27

CHAPITRE 6 Les outils modernes du diagnostic 34

Étude de cas n° 6 Le suivi de la création de valeur au sein

du groupe Carbone Lorraine 34

CHAPITRE 7 L’évaluation par les flux 41

Étude de cas n° 7 Évaluation du Groupe Panolat – Partie 1 41

CHAPITRE 8 L’évaluation par approche comparative 45

Étude de cas n° 8 Évaluation du groupe Panolat – Partie 2 45

CHAPITRE 9 L’évaluation à travers les approches

patrimoniales et mixtes 47

Étude de cas n° 9 Les méthodes patrimoniales et mixtes d’évaluation 47

VI

CC

CC HH

HH AA

AA PP

PP IIII TT

TT RR

RR EE

EE Sommaire

CHAPITRE 10 Les projets d’investissement 54

Étude de cas n° 10 Valorisation d’une option de vente

par le modèle binomial à six périodes 54

CHAPITRE 11 Les modalités de financement 58

Étude de cas n° 11 Les décisions d’investissement et de financement

chez Socotec 58

CHAPITRE 12 Le choix d’une structure de financement 66

Étude de cas n° 12 Théorie financière et décisions d’investissement

et de financement 66

CHAPITRE 13 La gestion de trésorerie de groupe 76

Étude de cas n° 13 La mise en place d’une gestion de trésorerie

dans le groupe Celvert 76

CHAPITRE 14 La gestion des risques financiers 108

Étude de cas n° 14 La gestion des risques financiers

dans le Groupe Verilux 108

CHAPITRE 15 La politique de dividende 115

Étude de cas n° 15 La distribution de dividendes chez Arcelor 115

CHAPITRE 16 La gestion de la valeur de l’action 124

Étude de cas n° 16 La politique de rachat d’actions chez Arcelor 124

CHAPITRE 17 Les fusions et acquisitions 131

Étude de cas n° 17 Le LBO du groupe Panolat – Partie 3 131

CHAPITRE 18 Les opérations sur les dettes et les créances 141

Étude de cas n° 18 Une opération de titrisation

au sein du groupe Renault-Nissan 141

CHAPITRE 19 Éthique et gouvernement d’entreprise 147

Étude de cas n° 19 Le gouvernement d’entreprise

dans le groupe Renault 147

1

CHAPITRE

ÉTUDE DE CAS N° 1

La notion de valeur en finance

Questions 1, 2 et 3

•Quel sera le taux effectivement pratiqué par cet établissement de crédit si l’investisseur

emprunte une somme quelconque pour la rembourser après un mois, un semestre, 18 mois

ou 5 ans ?

•Perplexe, l’investisseur essaie de représenter graphiquement ces possibilités en reliant

le taux effectivement pratiqué en fonction du nombre d’années. À partir de cette courbe

des taux, il pense que le montant des intérêts dépasserait le montant de l’endettement

initial au bout de 6 ans et environ deux mois. Confirmer ou infirmer ce résultat.

•L’investisseur se demande comment calculer le taux annuel s’il devait payer les intérêts de

manière continue sur l’année. Pouvez-vous l’aider ? Cette solution est-elle vraisemblable ?

Conformément aux rappels indiqués dans le manuel de cours, le calcul du taux équivalent

pour des taux t et i sur des périodes m et n est :

Dans le cas présent, on aura pour convertir en taux annuel, l’égalité suivante :

avec ra, le taux à déterminer et n, la période indiquée par rapport

à la période annuelle m. Cette dernière prend la valeur référence de 1.

Ainsi, l’égalité devient :

.

Ainsi,

sur un mois :

sur un semestre :

À l’inverse, pour une fréquence supérieure à la période annuelle, on aura :

sur 18 mois :

sur 5 ans :

1t+()

m1i+()

n1t+()1i+()

n

m

----

=⇔=

1 12 %+()

11ra

+()

n

=

ra1,12

1

n

---

1–=

ra1,121/12 1 0,948 %=–=

ra1,121/2 1 5,83 %=–=

ra1,121,5 1 18,53 %=–=

ra1,1251 76,23 %=–=

La valeur et le temps

1

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

63

63

64

64

65

65

66

66

67

67

68

68

69

69

70

70

71

71

72

72

73

73

74

74

75

75

76

76

77

77

78

78

79

79

80

80

81

81

82

82

83

83

84

84

85

85

86

86

87

87

88

88

89

89

90

90

91

91

92

92

93

93

94

94

95

95

96

96

97

97

98

98

99

99

100

100

101

101

102

102

103

103

104

104

105

105

106

106

107

107

108

108

109

109

110

110

111

111

112

112

113

113

114

114

115

115

116

116

117

117

118

118

119

119

120

120

121

121

122

122

123

123

124

124

125

125

126

126

127

127

128

128

129

129

130

130

131

131

132

132

133

133

134

134

135

135

136

136

137

137

138

138

139

139

140

140

141

141

142

142

143

143

144

144

145

145

146

146

147

147

148

148

149

149

150

150

151

151

152

152

153

153

154

154

155

155

156

156

157

157

158

158

1

/

158

100%