Fonds croissance Granite Sun Life

POINTS SAILLANTS

SOCIÉTÉ DE GESTION

GESTIONNAIRES DE PORTEFEUILLES

Placements mondiaux Sun Life

Sadiq S. Adatia, FSA, FICA, CFA

Chhad Aul, CFA

PERSPECTIVESRENDEMENTS DES MARCHÉS

RÉSERVÉ AUX PLACEMENTS

INSTITUTIONNELS

Fonds croissance Granite Sun Life

REVUE DES FONDS, T1 2017 -Opinions au 31 mars 2017

•Le Fonds croissance Granite Sun Life a progressé de 3,9% au T1

•Réduction des liquidités, augmentation des actions

•Augmentation de l'exposition aux marchés internationaux et émergents

pour une pondération neutre

•Augmentation de l'exposition aux FPI mondiales, lesquelles demeurent sous-

pondérées

•Stratégies haussières liées aux options pour les secteurs de l'énergie et des

services financiers

•Stratégies liées aux options de protection pour atténuer le risque de

volatilité

Le président américain Donald Trump a été élu sur la promesse

d'accorder d'importantes réductions d'impôt et de mettre sur pied un

programme de relance économique à grande échelle. Depuis, très peu

a été fait pour respecter ces promesses, mais les marchés boursiers

semblent se rallier au président Trump et la confiance des

consommateurs s'est améliorée, aux États-Unis du moins.

Au Canada, le gouvernement fédéral continue d'appliquer son plan de

relance de l'économie. Toutefois, l'augmentation de la croissance

économique continue de surprendre. Comme il y a de l'incertitude

autour du respect de l'engagement pris par l'OPEP et quelques pays

non membres de l'OPEP de réduire la production de pétrole, les prix

ont fluctué.

La renégociation éventuelle de l'ALENA est un autre facteur

d'incertitude pour l'économie canadienne. Nous croyons que ces

négociations auront lieu, mais nous ne prévoyons pas que le résultat

aura une incidence sur la croissance en 2017.

Malgré l'incertitude politique en sol européen, la croissance

économique est satisfaisante, des emplois ont été créés et la

confiance des consommateurs s'améliore. En raison des deux

élections à venir, nous croyons que le prochain trimestre sera d'une

importance capitale. Il nous permettra de déterminer l'état de santé

futur de l'Union européenne et si le moment est venu de trouver des

occasions de placement ou de faire preuve de prudence.

Dans l'ensemble, nous sommes légèrement optimistes quant aux

marchés boursiers. Toutefois, tout dépend du Président Trump et de

sa promesse de stimuler l'économie américaine.

Source : Bloomberg. Données au 31 mars 2017. Rendement total en $ Can ou tel qu’indiqué.

Actions canad.

Ind. comp. plaf. S&P/TSX

Actions amér.

Ind. S&P 500 (en $ US)

Actions mondiales

Ind. MSCI ACWI (en $ US)

Actions intern.

Ind. MSCI EAFE (en $ US)

Actions marchés ém.

Ind. MSCI EM (en $ US)

Titres immob. mondiaux

Ind. FTSE EPRA/NAREIT Dev.

Titres d'infrastr. mondiaux

Ind. S&P Global Infrastructure

Obl. canad.

Ind. obl. univ. FTSE TMX Canada

Obl. amér.

Ind. Bloomberg Barclays US Agg. Bond

Obl. à rend. élevé

Ind. Bloomberg Barclays Global HY

(couvert)

Obl. marchés ém.

Ind. Bloomberg Barclays EM USD Agg.

(couvert)

Liquidités

Ind. bons du Trésor 91 jours

FTSE TMX Canada

Obl. mond.

Ind. Bloomberg Barclays Global Gov’t

(couvert)

Actions amér. petite cap.

Russell 2 000 (en $ US)

Actions canad. petite cap.

Ind. BMO des actions à faible cap.

0,1

2,9

3,2

0,1

0,7

1,2

7,2

1,5

7,0

11,5

7,4

2,5

6,1

1,5

2,4

0,0 5,0 10,0 15,0

RÉPARTITION DE L’ACTIF AU T1

STRATÉGIQUE

REVUE DES PORTEFEUILLES

FACTEURS POSITIFS FACTEURS NÉGATIFS

TACTIQUE T1

100 %100 %

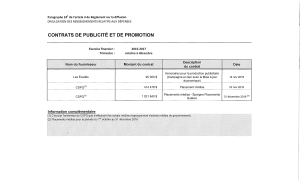

RENSEIGNEMENTS SUR LA RÉPARTITION DE L’ACTIF AU 31 MARS 2017

CATÉGORIE D’ACTIF STRATÉGIQUE %TACTIQUE %

TACTIQUE PAR

RAPPORT À

STRATÉGIQUE

TACTIQUE –

VARIATION PAR

RAPPORT AU

TRIMESTRE

PRÉCÉDENT

Actions canad.19,0 22,5 +3,5 -0,5

Actions amér.18,5 20,2 +1,7 -0,3

Actions intern. 16,8 16,8 -+2,3

Actions marchés ém.4,0 4,0 -+1,0

Actions mond.1,8 0,9 -0,9 -0,1

Titres immob. mond.5,0 3,7 -1,3 +2,2

Titres d’infrastr.mond.5,0 2,7 -2,3 +0,6

Obl. canad.17,5 17,3 -0,2 -0,2

Obl. amér.0,0 1,5 +1,5 -

Obl. mond.7,0 1,5 -5,5 -1,5

Obl. marchés ém.2,8 1,6 -1,2 -0,5

Obl. À rend. élevé 2,8 1,6 -1,2 -0,5

Liquidités 0,0 6,0 +6,0 -2,3

Totaux :

Peuvent être arrondis 100 100 0,8

Actions

2

T1 2017FONDS CROISSANCE GRANITE SUN LIFE

Les colonnes de couleurs permettent de comparer la répartition de l'actif à long terme (stratégique) du portefeuille avec la répartition courante à court terme (tactique). Le

tableau présente les pondérations de chaque catégorie d'actif dans chaque colonne de couleurs et il indique dans quelle mesure la répartition tactique a) diffère de la

répartition stratégique et b) diffère de ce qu'elle était à la fin du trimestre précédent. Ces renseignements vous permettent de constater à quel point la composition du

portefeuille reflète notre point de vue sur les placements, et comment elle varie au fil du temps en fonction de l'évolution constante des marchés.

•Sous-pondération des obligations, surpondération des actions

et stratégies haussières liées aux options

•Sous-pondération des FPI mondiales, surpondération des

actions américaines et canadiennes

•Sous-pondération des actions dans le secteur des

infrastructures

•Légère sous-pondération des titres de créance de

marchés émergents

•Légère sous-pondération des obligations mondiales

à rendement élevé

Le Fonds croissance Granite Sun Life a progressé de 3,9% au T1.

Le portefeuille a tiré profit de la vigueur soutenue des marchés boursiers en 2016, laquelle s'est répercutée en 2017. Les

actions américaines ont d'ailleurs connu une hausse attribuable, entre autres, aux prévisions économiques optimistes et à

l'adoption possible d'un important programme de relance économique aux États-Unis.

Le maintien de la sous-pondération des obligations et des FPI, ainsi que le recours aux stratégies haussières liées aux

options et l'augmentation de la pondération en actions à l'échelle mondiale ont contribué davantage aux gains du

portefeuille.

En vue d'atténuer la volatilité s'il n'y a pas de relance budgétaire aux États-Unis cette année, nous avons, vers la fin du

trimestre, eu recours à des stratégies à court terme liées à des options de protection portant sur des actions et des

obligations américaines.

CHANGEMENTS TACTIQUES CLÉS

•Surpondération des titres américains du secteur des services financiers et des titres canadiens du secteur de

l'énergie

•Augmentation des actions de marchés émergents et des actions internationales pour atteindre une pondération

neutre

•Recours aux stratégies liées aux options pour réduire le risque de volatilité des actions américaines et profiter de

la vigueur à court terme des titres du Trésor américain

3

T1 2017FONDS CROISSANCE GRANITE SUN LIFE

Les marchés boursiers de bon nombre de pays développés sont partis à la hausse après que le président désigné Donald Trump a

promis de stimuler l’économie américaine en réduisant les impôts et en augmentant les dépenses en matière de défense et

d’infrastructures. Les Républicains étant à la tête des deux chambres du Congrès, nous sommes d’avis que le programme économique

de Trump pourrait être en grande partie adopté. Par conséquent, nous avons surpondéré les actions américaines. Or, si Trump ne livre

pas la marchandise, les doutes entourant l’économie pourraient s’intensifier. Comme le tableau ci-dessous l’indique, la volatilité des

marchés, mesurée par l’indice de volatilité (l’indice «VIX») du CBOE, part à la hausse lors des périodes d’incertitude économique.

Si les politiques de Trump stimulent réellement la croissance économique, cela pourrait être bénéfique pour le Canada sur le plan des

exportations et du secteur des services financiers. Notre secteur de l’énergie, qui connaît des difficultés, devrait également être

avantagé par la décision de l’OPEP de réduire sa production de pétrole. Afin de tirer parti de cette situation, nous avons surpondéré les

actions canadiennes, surtout celles du secteur de l’énergie. Nous avons également eu recours aux options de vente couvertes pour

gérer le risque et produire un revenu.

Même si nous sommes optimistes à l’égard des actions des États-Unis, nous surveillons néanmoins de près la Réserve fédérale

américaine, qui a relevé les taux d’intérêt de 0,25 % à 0,50 % en décembre. Si les États-Unis connaissent réellement une augmentation

de leur croissance, la Réserve fédérale américaine pourrait essayer de maîtriser l’inflation en relevant les taux d’intérêt davantage. Nous

resterons également à l’affût du programme de politique étrangère et commerciale de Trump concernant la Chine et le Mexique, en

particulier, où bon nombre de multinationales américaines ont une exposition importante qui pourrait leur nuire.

Une combinaison de facteurs, dont l’élection de Trump et la mention par la Réserve fédérale américaine de possibles hausses d’intérêt

futures, ont donné lieu à une des plus fortes hausses des taux obligataires depuis des années, les taux des bons du Trésor des États-Unis

à 10 ans passant de 1,59% au début du trimestre à 2,44%. De même, les taux des obligations du gouvernement du Canada à 10 ans sont

passés de 0,91% à 1,72%. Nous ne serions pas surpris par un revirement de situation à court terme, mais nous nous attendons quand

même à ce que les taux terminent la prochaine année au-delà de ces niveaux.

RÉACTION DES MARCHÉS DANS LES 100 JOURS QUI ONT SUIVI L'ÉLECTION DU

NOUVEAU PRÉSIDENT AMÉRICAIN

Les marchés et le président –période de l'après-guerre

Variation en pourcentage

Jour 1Jour 100

Jour 71

Démocrates

Républicains

Trump

Source : Bloomberg. Données au 31 mars 2017. Valeurs établies par rapport à un point de référence de 0 pour le jour 1 des 100 premiers jours. Les rendements ont été

calculés en établissant la moyenne de la variation en pourcentage quotidienne de l'indice S&P 500 au cours des 100 premiers jours de chacune des administrations depuis

l'investiture de Dwight Eisenhower le 20 janvier 1953.

Le présent document contient des renseignements sommaires publiés à titre indicatif par Placements mondiaux Sun Life (Canada) inc. Bien qu’il ait été

préparé à partir de sources considérées comme fiables, Placements mondiaux Sun Life (Canada) inc. ne peut en garantir l’exactitude ou l’exhaustivité. Ce

document vise à fournir des renseignements généraux qui ne doivent pas être considérés comme des conseils de placement ou des conseils financiers,

fiscaux ou juridiques s’appliquant à des cas particuliers. Les opinions exprimées sont celles de l’auteur et ne sont pas nécessairement celles de Placements

mondiaux Sun Life (Canada) inc. Il est à noter que les énoncés prospectifs contenus dans ce document sont de nature spéculative et il est déconseillé de

s’y fier. Rien ne garantit que ces événements surviendront ou se produiront de la manière supposée. Veuillez obtenir l’avis d’un conseiller professionnel

avant de prendre une décision en fonction des renseignements qui figurent dans ce document.

© La société Placements mondiaux Sun Life (Canada) inc., 2017. La société Placements mondiaux Sun Life (Canada) inc. est membre du groupe Financière

Sun Life.

Placements mondiaux Sun Life (Canada) inc.

150, rue King Ouest, bureau 1400 Toronto (Ontario) M5H 1J9

Téléphone : 1-877-344-1434 |Télécopieur : 416-979-2859

info@placementsmondiauxsunlife.com | www.placementsmondiauxsunlife.com/institutionnels

RÉPARTITION TACTIQUE -HISTORIQUE

4

T1 2017FONDS CROISSANCE GRANITE SUN LIFE

2014 2015

La répartition présentée est celle qui avait cours à la fin du trimestre et elle est susceptible de changer sans préavis.

RENDEMENT (%)

T1 1 AN 2 ANS 3 ANS 5 ANS DEPUIS LE

LANCEMENT1

DATE DE

CRÉATION

Fonds croissance Granite SL 3,95 12,12 5,85 9,42 11,31 11,69 17 janvier 2012

Indice de référence du Fonds

croissance Granite23,97 13,03 5,67 8,74 10,30 10,76

RÉSERVÉ AUX PLACEMENTS INSTITUTIONNELS

Données au 31 mars 2017. Les Portefeuilles gérés Granite Sun Life effectuent des placements dans des organismes de

placement collectif et/ou des fonds négociés en bourse (FNB). Les épargnants devraient consulter les documents offerts

sur le fonds et communiquer avec un conseiller professionnel avant de prendre une décision. Les rendements ci-dessus

sont ceux de la Série A des fonds et reflètent les changements de la valeur unitaire et du réinvestissement des

distributions, mais ne tiennent pas compte des frais de gestion ou de toute autres frais administratifs ou les impôts à

votre charge qui pourraient réduire les rendements. Les organismes de placement collectifs ne sont pas garantis, leur

valeur fluctue souvent et leur rendement antérieur ne constitue pas une indication de leur rendement futur.

1Les rendements depuis la création des indices sont arrêtés à la date de création de chaque fonds.

217,5 % de l'indice universel FTSE TMX Canada, 7 % de l'indice mondial d'obligations gouvernementales JP Morgan ($ CA) (couvert), 2,7 % de l'indice

d'obligations de marchés émergents Barclays Capital ($ US) (couvert au $ CA), 2,8 % d'obligations mondiales à rendement élevé Barclays Capital ($ CA)),

1,3 % de l'indice petite cap NB BMO, 17,7 % de l'indice S&P/TSX composé plafonné, 17,2 % de l'indice S&P 500 ($ CA), 1,3 % de l'indice Russell 2000 ($ CA),

16,7 % de l'indice MSCI E.A.E.O. ($ CA), 1,8 % de l'indice MSCI ACW Mid Cap ($ CA), 3 % de l'indice MSCI Marchés émergents ($ CA), 1 % de l'indice MSCI

India ($CA), 5 % de l'indice S&P Infrastructure mondiale ($ CA) et 5 % de l'indice FTSE EPRA/NAREIT ($ CA).

2016

T2 T3 T4 T1 T2 T3 T4 T1 T2 T3 T4 T1

Actions canad.

Actions amér.

Actions intern.

Actions marchés ém.

Actions mond.

Titres immob. mond.

Titres d'infrastr. mond.

Obl. canad.

Obl. amér.

Obl. mond.

Obl. marchés ém.

Obl. à rend. élevé

Liquidités

2017

1

/

4

100%