Module 4 : D_s_quilibres, r_gulation et action

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2016-2017

1

Module 4 : Déséquilibres, régulation et action publique

Partie 1 : Les déséquilibres macroéconomiques et financiers

Chapitre 1 : Inflation et déflation

1. L’évolution du niveau général des prix : survol historique

Document 1 : définitions

L’inflation est généralement définie comme une hausse du niveau général des prix.

Pour mesurer l’évolution des prix, on calcule des indices des prix. L’indice des prix le plus utilisé est l’indice des

prix à la consommation. En France, l’indice des prix à la consommation est publié par l’Insee qui, par convention,

le calcule sur la base de 110 000 produits dont les prix sont relevés dans des agglomérations de plus de 2 000

habitants. Cet indice, dit « indice pondéré des prix à la consommation » (IPC), repose sur la stabilité des

caractéristiques des produits.

Le taux d’inflation mesure l’augmentation en pourcentage du niveau général des prix au cours d’une période

donnée.

La désinflation correspond au ralentissement du rythme de croissance de la hausse du niveau général des prix. Il y a

toujours inflation mais à un taux de plus en plus faible.

La déflation constitue une baisse du niveau général des prix.

1.1 Jusqu’au 18ième siècle

Document 2 : Durant l’Empire romain

L’Empire romain d’Occident traverse au 3ième siècle une période de forte inflation, conséquence d’une raréfaction

de l’or et l’argent remplacés par des métaux de moindre valeur comme le cuivre, l’étain ou le plomb. En 301, cette

inflation pousse l’empereur Dioclétien à promulguer l’édit du maximum : il prévoit la peine de mort à tous les

commerçants qui augmentent abusivement leur prix !

Document 3: à partir du Moyen-âge

Les guerres continuelles, les croisades, le commerce avec l’Orient provoquent une pénurie de métaux précieux et

une longue période déflationniste dont le pic est atteint à la fin du 14ième siècle. Les monarques (Angleterre,

France, Espagne) instaurent alors un système monétaire dual dans lequel cohabitent des unités de comptes

abstraites et des moyens de règlement métalliques. « Louis IX frappa l’écu d’or et le gros d’argent. Il fixa

souverainement la valeur des pièces en livre tournois dans laquelle les dettes étaient exprimées. Aucun nombre

n’était inscrit sur les pièces. Il offrait ainsi à ses successeurs l’opportunité de décréter des mutations monétaires

sans avoir à remodeler les poids et les titres des pièces en circulation » (Aglietta Monnaie. Entre dettes et

souveraineté, 2016). Lorsque la monnaie devient rare, le souverain manipule la valeur faciale des pièces, afin

qu’elles se remettent à circuler et, d’éviter la déflation. Mais lorsque l’Europe est « inondée » d’or des mines

d’Amérique du Sud au 16ième siècle, les systèmes dualistes basculent irrésistiblement dans l’inflation. La hausse

des prix est d’environ 400% entre 1500 et 1600. Dans un système de monnaie métallique, l’inflation fait donc

diverger la valeur déclarée des pièces et la valeur commerciale des métaux précieux qui constituent ces pièces. Les

agents économiques cherchent alors à conserver les pièces pour la valeur commerciale du métal qu’elles

contiennent et non plus pour leur fonction monétaire. Les pièces fabriquées dans les métaux les moins chères

continuent à circuler. Ce que Nicolas Oresme résumera deux siècles avant la loi de Gresham par « la mauvaise

monnaie chasse la bonne ».

1.2 Depuis l’avènement de la société industrielle

1.2.1 Jusqu’en 1945

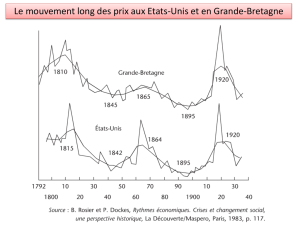

Document 4 : le 19ième siècle et les cycles économiques

D’une façon générale, les prix industriels tendent à baisser au 19ième siècle, sauf durant la période de guerre

internationale, de la guerre civile américaine, et du boom des chemins de fer au milieu du siècle. Cela peut

s’expliquer par deux facteur essentiels : le premier est l’intégration croissante des nouvelles techniques de

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2016-2017

2

production qui réduisent les coûts unitaires en augmentant les quantités produites ; le second est l’existence de

débouchés limités qui rendent vive la concurrence entre producteurs.

Si l’on envisage la période 1790-1890, on observe une multitude d’oscillations des prix et de la production, autour

de plusieurs grands cycles longs débordant sur le 20ième siècle. Chacun comprend une phase d’expansion et une

phase de dépression.

La France connaît au 19ième siècle, au même titre que les Etats-Unis et la Grande-Bretagne, le même mouvement de

baisse des prix de gros et le même renversement de tendance au milieu des années 1890 qui conduira à l’explosion

inflationniste du 20ième siècle. Source : Pierre Bezbakh « Inflation et désinflation », La découverte, 2006, p.6-24

Document 5 : une succession de cycles des affaires

Durant la première phase du cycle des affaires, les investissements et la demande progressent, provoquant une

tension sur le niveau général des prix. Mais rapidement cette hausse des capacités de production se heurte à une

insuffisance structurelle de la demande (les classes moyennes n’apparaîtront qu’à la fin du 19ième siècle dans les

sociétés industrielles), ce qui produit une crise de surproduction qui s’achève en déflation. De cette succession de

crises économiques et financières naissent les banques centrales et la première forme de politique monétaire :

l’intervention du prêteur en dernier ressort (W.Bagehot Lombard Street, 1873)

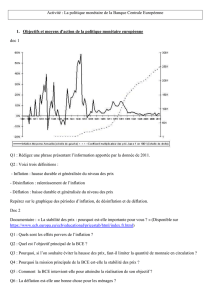

Document 6

Source : Pierre Bezbakh Inflation et désinflation (2006)

Document 7 : la période de l’entre-deux-guerres, des roaring twenties jusqu’à la grande crise

Après l’inflation de pénurie, caractéristique des années de guerre, le retour de la paix en Europe permit un

redémarrage de la production et une croissance plus modérée des prix, sauf en Allemagne où sévit une

« hyperinflation » spectaculaire. (…) La corrélation entre fluctuations de l’activité et des prix apparaît avec netteté :

croissance et hausse des prix en 1919-1920, puis de 1920 à 1926 et en 1928-1929 ; baisse des prix et de la

production en1921, 1927-1928 et après 1929.

Source : Pierre Bezbakh « Inflation et désinflation », La découverte, 2006, p.6-24

Document 8 : retour à l’étalon or et déflation en Grande Bretagne

Pourtant, la déflation ne disparaît pas dans ce 20ième siècle. Tout d’abord en raison du système monétaire fondé

sur l’or. La volonté de retourner à l’étalon or en Angleterre avec les parités d’avant-guerre produit une déflation en

1925 et 1926. A partir de 1929, le système de l’étalon-or empêche les Etats d’utiliser des dévaluations compétitives

pour stimuler leurs exportations et provoque un choc de demande négatif mondial. Les pays à excédents

commerciaux stérilisent les entrées d’or pour éviter l’inflation (et la perte de compétitivité prix qui en découle),

tandis que les pays à déficits commerciaux s’appuient sur une dévaluation interne pour améliorer leurs

performances commerciales.. Ces comportements non coopératifs produisent un choc de demande négatif qui

prolonge les effets de la crise de 1929 sur les prix (Barry Eichengreen Un privilège exorbitant, 2011).

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2016-2017

3

Document 9 : la crise des années 1930, la grande dépression

C’est bien sûr l’effondrement des prix et de l’activité durant les années 1930 qui constitue le phénomène marquant

de cette période. La baisse des prix, très forte de 1929 à 1934-1935, entraîna un effondrement des profits et un

blocage de l’investissement, car elle était plus forte que celle des coûts de production, et des salaires en particulier.

Cela constituait un facteur d’atténuation de la dépression et favorisa la reprise à moyen terme. Mais la relance

n’intervient vraiment qu’à partir de 1936, par le biais conjugué des hausses de salaires et du développement de

l’investissement public. On assista alors à une reprise sensible de la production industrielle et à une remontée des

prix. Source : Pierre Bezbakh « Inflation et désinflation », La découverte, 2006, p.6-24

Document 10 : l’hyperinflation allemande

Quelques années après la fin de la Première Guerre mondiale, l'Allemagne connut une flambée des prix

exceptionnelle par son ampleur et unique dans l'histoire des pays industrialisés : en novembre 1923, un dollar valait

4 200 milliards de marks, contre 60 marks en 1921 et 4,2 en 1914. Un reichsmark de 1922 équivalait à 20 milliards

de marks fin 1923 et un kilogramme de pain coûtait 600 milliards de marks ! Durant cette période la masse

monétaire passa de 81 milliards de marks fin 1920 à 116000 milliards au milieu de 1923, masse dérisoire à la fin de

l'année par rapport à la valeur exorbitante des transactions exprimées en marks.

Source : P. Bezbakh, « Inflation et désinflation », La découverte, 2011

Document 11 : la seconde guerre mondiale, une période de vive inflation

Les années de guerre relancèrent une inflation due à l’énorme ponction sur la production nationale effectuée par

l’occupant allemand. (…) Les destructions causées par les combats et les bombardements alliés allaient encore

aggraver la désorganisation de l’économie et la raréfaction de l’offre. (…)

Source : Pierre Bezbakh « Inflation et désinflation », La découverte, 2006, p.6-24

Document 12 : l’hyperinflation

En situation d’hyperinflation, les prix augmentent de plusieurs centaines, voire milliers, voire millions de pourcents

par an ! Les prix doublaient toutes les 49h en Allemagne en 1923, toutes les 28 heures en Grèce sous l’occupation

allemande de 1941-1944, toutes les heures en Hongrie au cours de la même période d’occupation !

Source : J.Couppey-Soubeyran « Monnaie, banques, finance », Puf, 2010, p.224

1.2.2 A partir de 1945

Document 13 : de l’inflation rampante à l’inflation galopante

Dans un contexte de construction des sociétés salariales et des Etats Providence, l’inflation se stabilise, mais ne

disparaît pas, avec une moyenne d’environ 3% sur la période 1953-1968. Cette inflation qualifiée de « rampante »

devient « galopante » à partir de la fin des années 1960 jusqu’au début des années 1980. Aux Etats-Unis, elle passe

de 2,4% en 1968 à 10,4% en 1981, en France de 4% en 1968 à 13,3% en 1980, au Royaume-Uni de 3,7% en 1968 à

16,2% en 1980. Seuls le Japon et l’Allemagne connaissent une accélération du niveau général des prix plus

modérée.

Document 14 : la période 1950-1974, l’inflation rampante

Les années qui suivirent la fin de la seconde guerre mondiale furent marquées par l’inévitable tension sur les prix

provoquée par une situation de pénurie (…). Puis, du début des années 1950 à la fin des années 1960, s’affirma un

phénomène nouveau dans l’histoire des économies industrialisées : la hausse des prix, bien que relativement

modérée (environ 3% par an en moyenne), devint permanente, et tendit à augmenter légèrement à la fin de la

période. Elle s’accéléra ensuite fortement à la suite des deux chocs pétroliers de 1973-1974 et de 1979.

En 1970, alors que l’on était encore loin des taux d’inflation « à deux chiffres » des années suivantes, l’OCDE

publiait un rapport intitulé « l’Inflation, le problème actuel ». Les auteurs s’inquiétait d’un taux d’inflation

dépassant 5% l’an et reflétant – selon eux – une situation de surchauffe généralisée de l’économie mondiale. (…)

Ainsi, le PIB augmenta—t-il d’environ 5% par an dans l’ensemble des pays de l’OCDE durant les années 1960, ce

qui représente un doublement de la richesse nationale en quinze ans. Dans ces conditions, la volonté des salariés,

entrant dans l’ère de la consommation de masse, de bénéficier des avantages d’une croissance rapide et le

comportement des chefs d’entreprise portés vers l’élargissement de leur capacité de production firent passer au

second plan l’objectif de stabilisation des prix. Les politiques anti-inflationnistes ne furent donc jamais

draconiennes et les années 1968-1973 furent marquées par une tension plus forte sur les coûts, y compris dans le

secteur industriel, qui avait jusque-là exercé un effet modérateur sur les hausses de prix entraînées principalement

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2016-2017

4

par les services. (…) En 1973, allait se produire une forte tension sur les prix, provoquée par de fortes hausses des

coûts avant même, « l’explosion » du prix du pétrole.

Source : Pierre Bezbakh « Inflation et désinflation », La découverte, 2006, p.6-24

Document 15 : la décennie 1970, l’inflation galopante

Source : Pierre Bezbakh « Inflation et désinflation », La découverte, 2006, p.6-24

Document 16 : l’entrée dans la stagflation

Source : Pierre Bezbakh « Inflation et désinflation », La découverte, 2006, p.6-24

Document 17 : mais les trajectoires d’inflation divergent dans les PDEM

Durant les derniers mois de 1973 et l’année 1974, le quadruplement du prix du pétrole allait amplifier le

phénomène, alors que se poursuivait la hausse des rémunérations nominales (les salaires industriels augmentaient

de 19% par an en France). Dans la plupart des pays, le taux d’inflation atteindra son maximum en 1974. (…) Mais

dès 1976, le taux d’inflation se réduisait (sauf en Italie et en Espagne), retombant à environ 8% en moyenne dans

les 7 grands pays de l’OCDE, contre 14% en 1974. Cette stabilisation du rythme de l’inflation allait de pair avec

celle du prix de l’énergie et avec la décélération de la hausse des coûts salariaux. (…) Mais durant ces années

apparut une différenciation très nette entre les pays connaissant une sensible désinflation (Allemagne, Japon) et

ceux où l’inflation restait relativement élevée (France, Grande Bretagne, Italie). Cette opposition allait s’accentuer

quand se produisit le second choc pétrolier. Du début de 1979 au début de 191, le prix du pétrole passa d’environ

13 dollars le baril à environ 35 dollars. (…) Si cette hausse du prix du pétrole en dollars devait bientôt prendre fin,

l’appréciation de la devise américaine allait entretenir des tensions inflationnistes importées dans les pays à

monnaie « faible ». (…) La remontée de l’inflation en 1979 devait être moins forte et plus inégale qu’en 1974. La

hausse des prix en RFA resta comprise entre 4% et 6%, tandis qu’elle fut de l’ordre de 13% en France en 1980-

1981 et atteignit 20% en Italie en 1980. Source : Pierre Bezbakh « Inflation et désinflation », La découverte, 2006, p.6-24

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2016-2017

5

Document 18 : les années 1980, période de désinflation

Document 19 : l’entrée dans la Grande Modération

Le début des années 1980 marque l’entrée dans une période de désinflation généralisée dans les PDEM. Malgré

quelques soubresauts inflationnistes, la tendance est désormais à une inflation durablement faible, c’est la période

dite de la Grande modération.

Document 20: la Grande Modération

La phase la plus spectaculaire de la désinflation était donc terminée dans la plupart des grands pays au milieu des

années 1980. Mais l’inflation connut pourtant des soubresauts à la fin des années 1980 et au début des années 1990.

(…) Une nouvelle phase de désinflation se produisit durant la première partie des années 1990, ramenant le taux

d’inflation à des niveaux inférieurs ou égaux à 2,5% dans tous les pays à partir des années 1994-95. Mais cette fois,

les taux d’inflation resteront généralement à ce niveau réduit durant la dizaine d’années suivantes, un pays comme

le Japon connaissant même six années consécutives de baisse des prix (1999-2004). (…) En France, comme dans la

plupart des pays de la zone euro, la faiblesse des taux d’inflation durant cette dernière dizaine d’années laisse

penser que le phénomène de l’inflation est bien maîtrisé. Mais cette inflation réduite est, surtout en Europe,

combinée à un taux de croissance qui atteint rarement 2,5% par an, taux jugé insuffisant pour résoudre le problème

du chômage. (…) La question se pose de savoir si ce phénomène d’inflation faible est définitif, s’il prépare le

passage à la déflation, ou si au contraire il ne constitue qu’un épisode historique qui, comme tous ceux du passé est

éphémère ; il pourrait alors être suivi par une remontée de l’inflation.

Source : Pierre Bezbakh « Inflation et désinflation », La découverte, 2006, p.6-24

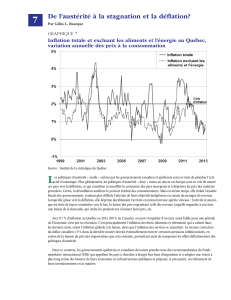

Document 21 : les économies à la porte de la déflation

Mais depuis le double choc de la crise des subprimes (2008) et de la crise de l’euro, l’évolution du niveau général

des prix dans les principaux PDEM semble connaître une nouvelle inflexion : les PDEM pays seraient désormais

« à la porte » de la déflation. La situation que connaît le Japon depuis les années 1990 fait craindre aux autres

économies développées l’entrée dans une longue période stagnation économique.

Document 22: le retour de la déflation au début des années 2000

Le thème de la déflation est réapparu depuis le début des années 2000. En comptabilisant le nombre de mois

pendant lesquels on a pu constater une déflation dans les 35 principales économies (PDEM et pays émergents), le

FMI (2003) relève une augmentation significative de l’incidence de la déflation au tournant des années 1990-2000.

(…) Un choc négatif sur la demande globale, lié à un retournement cyclique de forte ampleur, à l’éclatement d’une

bulle des prix d’actifs ou encore à une politique restrictive qui débouche sur une récession, creuse un output gap

négatif qui entraîne une baisse du niveau général des prix et une baisse du taux d’intérêt réel lorsque le taux

nominal bute sur le plancher du taux zéro. En cas de choc négatif sur la demande, un excès d’offre apparaît et

exerce une pression baissière sur les prix. La hausse du taux d’intérêt réel qui en découle pèse à son tour sur la

demande, ce qui accentue la pression baissière sur les prix et la hausse du taux réel.

Source : Philippe d’Arvisenet « Les politiques monétaires dans la tempête », Economica, 2014, p. 104

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

1

/

43

100%