Gestion Actif-Passif Assurance : Analyse et Méthodes

LA GESTION ACTIF-PASSIF

DANS UNE COMPAGNE D’ASSURANCES

Mr HOCINE BELHIMER

CADRE D’ETUDES CAAT ASSURANCES

La gestion Actif-Passif dans une compagnie d’assurance – Hocine BELHIMER -

2

Introduction Générale

L'assurance est une activité financière spécifique, ce qui rend la

politique de gestion des actifs d’une compagnie d’assurance différente de

celle d’une société ordinaire. En effet, en plus des considérations de

rentabilité et de sécurité des actifs, un gestionnaire des actifs d’une

compagnie d’assurance doit prendre en considération aussi à la

solvabilité de cette dernière. Ce qui nécessite la coordination des

décisions de production qui se matérialisent par l’augmentation des

engagements de l’assureur inscrites au passif de son bilan, et les

décisions de placement impacte l’actif de bilan.

L’absence d’une gestion actif/passif aussi bien au sens de l’analyse

que de l’action est pour beaucoup dans les difficultés rencontres par les

sociétés d’assurance et les fonds de pension depuis la fin des années 1980

dans différents pays : couverture d’engagements certains par des espoirs

de plus-values, prolongation de la tendance passée, absence d’examen de

scénarios d’évolution des actifs et des passifs…etc.

Cette gestion dynamique de l’actif et du passif de la compagnie par

des techniques A.L.M (pour l’anglais Asset And Liability Management)

permet de maximiser les rendements financiers générés par les provisions

techniques, et de diminuer d’autant les primes. Très succinctement, les

techniques A.L.M tendent à faire correspondre les maturités de l’actif et

du passif. La stratégie consiste tant à conserver liquide la totalité des

primes encaissées étant loin d’être optimale, il s’agit donc de sélectionner

des placements dont les échéances permettront de faire face aux

obligations futurs.

La présente étude vise à définir la gestion Actif-Passif comme

méthodologie de gestion d’une compagnie d’assurances au sein de

laquelle s’insère la gestion des actifs ou plus précisément l’allocation

d’actif de l’assureur, En d'autres termes, nous posons les questions

suivantes :

-Qu’elle est la particularité de l’analyse financière appliquée

aux entreprises d’assurances ? ;

-Qu’est ce qu’on entend par la gestion Actif-Passif d’une

compagnie d’assurance ? Est il opportun, nécessaire ou

indispensable pour une entreprise d’appliquer une politique de

gestion Actif-Passif ?

- Quels sont les risques auxquels elle permet de faire face ?

- Quels sont les apports de la gestion Actif- Passif ? Ses

La gestion Actif-Passif dans une compagnie d’assurance – Hocine BELHIMER -

3

méthodes ? Et ses résultats ?

- Est-ce que le respect des engagements réglementaires et des

règles prudentielles induit une bonne gestion Actif-Passif ?

-Comment peut on évalué une entreprise d’assurance ?

- Quels sont les répercutions de ces nouvelles exigences sur la

gestion des actifs de l’entreprise d’assurance ?

Pour se faire on a distribué notre intervention au tour de trois parties :

Partie I : Particularité de l’analyse financière appliquée aux

entreprises d’assurance.

Partie II :La gestion actif-passif d’une compagnie

d’assurance.

Partie III : Cas pratique de la gestion passif-actif dans une

compagnie d’assurance.

La gestion Actif-Passif dans une compagnie d’assurance – Hocine BELHIMER -

4

PARTIE I :

Particularité de l’analyse financière appliquée aux entreprises

d’assurance

L'assurance est une activité financière spécifique, caractérisée par :

I.L’inversion du cycle de production :

Lorsqu’une entreprise souhaite commercialiser un nouveau produit ou

service, elle fixe son prix de vente en regard à son prix de revient. La

seule inconnue reste alors le chiffre d’affaires, à savoir le nombre de

biens ou services qui vont être vendus.

II.La transformation négative :

L’assureur finance, quant à lui, ses emplois longs et courts à moyen et

long terme. D’où, le phénomène de transformation négative émane

essentiellement de la particularité du passif du bilan assurantiel et des

risques qui en découlent.

III.La tarification et ses implications :

l’assureur doit inciter, à travers son circuit de distribution, de bien

vérifier les risques à assurer pour lui permettre de bien tarifier les

prestations en cas de survenance de risques ;

Les informations collectées doivent être réellement liées au risque

tarifié, afin de disposer d’un bon indicateur du risque encouru.

IV.L’asymétrie d’information, (l’aléa moral et la sélection adverse) :

Représentant l’une des difficultés majeures dans la relation entre

l’assureur et l’assuré, l’asymétrie d’information résulte des deux cas

suivants à savoir :

-L’aléa moral ou hasard moral qui lié au fait que l’assureur

ignore ce que sera l’attitude de l’assuré face au risque, ce dernier

est susceptible de modifier son comportement vis-à-vis du

risque une fois assuré ;

-La sélection adverse ou l’anti sélection qui résulte du fait que

l’assuré possède une meilleure information que l’assureur sur le

risque que ce dernier doit couvrir.

V. Localisation des risques techniques sur les passifs :

Cette inversion du cycle de production conduit les sociétés

d’assurance à disposer des ressources permanentes abondantes

La gestion Actif-Passif dans une compagnie d’assurance – Hocine BELHIMER -

5

(provisions techniques) qui leurs permettent d’effectuer des

provisions.

Ces dites provisions sont destinées à couvrir les sinistres dont le

caractère est aléatoire, ce qui peut provoquer des pertes sévères d’où

le risque technique du passif.

VI. Mécanisme économique de la réassurance :

La couverture de réassureur procure à l’assureur direct une sécurité

qui lui permet de s’engager plus résolument dans la souscription de

grand nombre de contrats de même au niveau financier certains

réassureurs affirmes que la réassurance constitue pour l’assureur une

source de financement à bon marché.

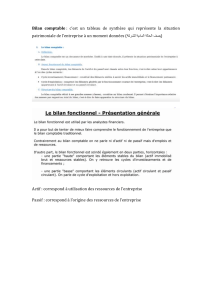

VII. Structure du bilan d’une compagnie d’assurance :

Tableau N°1 : Structure du bilan d’une compagnie d’assurance

ACTIF

PASSIF

Valeurs immobilisée :

-Terrains, immeubles…valeurs

mobilières

Et prêts admis en présentation des

provisions techniques, Titres de

participations, dépôt et

cautionnement, Valeurs remises par

les réassureurs.

Capitaux et réserves

9%

Part de réassureur dans les provisions

techniques

Dettes à long terme

9%

-Valeurs réalisable et disponible

Co-et réassurance, agents

techniques.

-Titre de placement, banque et

caisse

Provisions

Et assurés, autre débiteur

74%

-Provision de primes

-Provision de sinistres

Dette à court teme

8%

D’après le bilan mentionné ci-dessus, on retient les principaux éléments à

savoir :

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

1

/

32

100%