À la recherche de l`alpha : Gagnez plus, à

Pour les investisseurs qui ont recours à la gestion active,

l’un des principaux objectifs est de choisir des fonds actifs

spécifiques qui présentent la plus forte probabilité de

réaliser un alpha positif. La tâche n’est pas simple. Bien

qu’il soit facile d’identifier des gestionnaires ayant réalisé

des rendements supérieurs à l’indice de référence dans le

passé, ces prouesses historiques ne permettent pas de

prévoir de manière fiable la performance future d’un

fonds — d’où l’avertissement réglementaire familier

« les performances passées ne préjugent pas

nécessairement des résultats futurs ».

Pour les investisseurs actifs, y a-t-il des mesures

qui augmentent les chances d’identifier des fonds

performants à l’avance ? La réponse est oui. Plus que

tout autre attribut quantifiable que nous avons examiné,

la faiblesse des coûts est associée à des rendements

futurs ajustés au risque plus élevés — soit l’alpha.

Toutefois, cette conclusion peut sembler paradoxale

car elle ne correspond pas à la relation habituelle entre

prix et qualité. En général, les consommateurs présument

que s’ils paient plus pour quelque chose, ils obtiendront

en échange une qualité supérieure.

Cette étude examine cinq caractéristiques communes

aux fonds — coût, concentration du fonds (mesurée

par le nombre de participations), rotation, taille du fonds

et performance passée — pour évaluer leur capacité à

identifier des fonds plus susceptibles de surperformer

leurs indices de référence. La relation prix — qualité dans

le secteur de l’investissement peut sembler paradoxale,

mais les résultats sont clairs : Lors de la recherche de

l’alpha, vous gagnez plus à moindre coût.

Comprendre l’alpha et le rendement excédentaire

Avant d’évaluer la capacité de diverses mesures de

fonds à identifier les fonds offrant un potentiel de réussite

future plus important, il nous faut tout d’abord définir la

réussite. De nombreux professionnels de l’investissement

définissent la réussite comme la capacité à surperformer

un indice de référence particulier. La marge de

surperformance est appelée « rendement excédentaire ».

L’une des limites du rendement excédentaire est qu’il ne

prend pas en compte les différences entre les paris à bêta

statique d’un gestionnaire — par exemple, la ‘préférence’

continuelle d’un gestionnaire d’une société à forte

capitalisation pour de petites capitalisations — et le

profil du bêta de l’indice de référence.1 Ce qui apparaît

comme une gestion de portefeuille supérieure peut

tout simplement refléter une discordance entre le

bêta du fonds et celui de l’indice de référence.

L’Alpha, en revanche, est le rendement ajusté au risque

calculé par rapport à un indice de référence personnalisé

qui cherche à prendre en compte les paris à bêta statique

d’un gestionnaire. L’alpha est une mesure plus exigeante

de la capacité d’un gestionnaire à réaliser des rendements

ne pouvant pas être obtenus par une combinaison de

fonds indiciels à faibles coûts ou d’ETF pondérés en

fonction des expositions du gestionnaire en termes de

À la recherche de l’alpha :

Gagnez plus, à moindre coût

n En s’efforçant de choisir des

fonds supérieurs et d’engranger

des rendements exceptionnels,

les investisseurs ont recours

à diverses mesures quantitatives

pour les aider à réduire la

taille du vaste univers des

fonds d’actions.

n Nous étudions de nombreuses

mesures aisément disponibles

— coût, concentration du

fonds, rotation, taille du

fonds et performance passée

— pour déterminer lesquelles,

le cas échéant, contribuent à

indiquer une performance

ultérieure supérieure.

n Le coût se révèle être

clairement l’indicateur

prévisionnel le plus

signicatif de l’alpha futur,

les coûts inférieurs menant,

en moyenne, à des

rendements supérieurs.

IRA insights

Etude de Vanguard | janvier 2015

1 Le bêta fait référence à une mesure de la volatilité d’un titre ou d’un portefeuille par rapport à un indice de référence.

Réservé aux investisseurs professionnels tels que définis dans la Directive MIFID. En Suisse, réservé aux investisseurs institutionnels.

Distribution publique interdite.

Ce document est publié par The Vanguard Group Inc. Il a pour unique objectif de former et d’informer et ne constitue pas une

recommandation ou sollicitation en vue de l’achat ou de la vente d’investissements. Il est précisé qu’il est écrit dans le contexte du

marché des États-Unis et qu’il se fonde sur des données et analyses spécifiques à ce pays.

2 Voir Rowley, Bennyhoff et Choa (2014) pour une discussion plus détaillée de l’utilisation des produits bêta pour mettre en œuvre des « préférences » actives fixes dans un portefeuille.

3 Dans cette analyse, les alphas sont calculés en utilisant les rendements nets (après déduction des coûts) par rapport aux trois facteurs de risque courants présentés par Fama et French

(1993). Nous avons également procédé à l’analyse en utilisant le modèle à quatre facteurs de Carhart (1997) et obtenu des résultats similaires, non présentés dans cette étude.

4 Nous avons passé en revue un certain nombre d’autres mesures, notamment l’âge du fonds, les erreurs de réplication, les ratios de Sharpe, le rendement excédentaire, la part active et

le pourcentage d’actifs dans les dix premières participations, mais nous les avons exclus de nos résultats finaux du fait de la faible qualité de leurs données, de leur manque de

disponibilité et/ou de leur similarité avec d’autres mesures que nous avons inclues.

5 Nous avons choisi ces périodes car elles conciliaient les critères de disponibilité de données historiques, le désir de refléter avec exactitude le comportement des investisseurs, et la

nécessité d’avoir une période d’analyse suffisamment longue. Nous avons procédé à notre analyse en combinant diverses autres périodes de référence et périodes d’évaluation et

avons abouti à des résultats similaires.

6 Dans la mesure où des fonds de styles différents tendent à présenter des différences notables et constantes dans certaines de ces mesures (par exemple, les fonds à petite

capitalisation ont fréquemment des ratios de dépenses plus élevés que les fonds à grande capitalisation), nous avons vérifié ces différences dans nos données sous-jacentes avant

d’effectuer l’analyse en calculant les mesures relatives à leurs moyennes de la boîte de style.

2

bêta.2 Tout au long de cette étude, nous utilisons l’alpha

(notamment, l’alpha à trois facteurs, élaboré par Fama et

French)3 pour mesurer la performance et comment il se

rapporte aux diverses caractéristiques des fonds.

Le début de la quête de l’alpha

Il existe toute une série de mesures quantitatives des

fonds qui sont aisément accessibles afin d’être utilisées

dans la sélection active des gestionnaires. Bien que

l’utilisation de mesures quantitatives ne soit qu’un aspect

d’un processus de sélection typique, la plupart des

investisseurs reconnaîtraient que ces mesures jouent un

rôle important dans la réduction de l’univers. Cependant,

peu d’investisseurs ont évalué de manière empirique la

capacité (ou l’incapacité) des mesures les plus fréquentes

à identifier l’alpha.

Afin de structurer une analyse en vue d’identifier

lesquelles de nos cinq mesures choisies — coût,

concentration du fonds, rotation, taille du fonds et

performance passée — ont le mieux prédit l’alpha dans

des fonds d’actions actifs4, nous devions déterminer une

période de référence au cours de laquelle les mesures du

fonds seraient évaluées ex-ante (ce qui signifie ici « avant

une décision d’investissement »), ainsi qu’une période

d’évaluation au cours de laquelle nous pouvions calculer

la capacité de la mesure à prédire l’alpha ultérieur. Nous

avons ainsi choisi une période de référence de cinq ans

(1999-2003), suivie d’une période d’évaluation de dix ans

(2004-2013) sur lesquelles concentrer principalement

notre analyse.5

Nous nous sommes essentiellement mis à la place d’un

investisseur qui choisissait des fonds d’actions actifs le

1er janvier 2004. Nous avons présumé que l’investisseur

utilisait les cinq ans de mesures du fonds jusqu’à 2004

pour la sélection des fonds, et avons ensuite mesuré

sa réussite sur le long terme (alpha) sur la période de

détention suivante de dix ans (voir le graphique suivant

des périodes de notre analyse). Dans ce cadre temporel,

nous avons analysé 1 592 fonds en tout.

1999 20042003 2013

5-ans

Période de référence

10-ans

Période d’évaluation

Décision d’investissement

Quelles sont les mesures les plus utiles ?

Afin de déterminer la capacité relative de chaque

mesure à prédire l’alpha, nous avons procédé à

l’analyse suivante :

1. 1. Nous avons séparé les fonds en quartiles

inférieurs et supérieurs sur la base des données

pour chaque mesure de la période de référence

(par exemple, les fonds à rotation du quartile

inférieur ont été séparés des fonds à rotation

du quartile supérieur, tels que mesurés durant

la période 1999-2003). Ce procédé a été appliqué

pour chaque mesure.6

2. Nous avons calculé l’alpha de la période d’évaluation

pour tous les fonds du quartile inférieur et du quartile

supérieur pour chaque mesure.

3. Nous avons porté sur un graphique et comparé

l’alpha médian des fonds de la mesure du quartile

inférieur à l’alpha médian de la mesure du quartile

supérieur, et ce pour chaque mesure.

Les résultats sont affichés dans le Graphique 1. Lors de

l’examen des résultats, nous avions principalement pour

but de déterminer la différence entre l’alpha des fonds de

la mesure du quartile inférieur et l’alpha des fonds de la

mesure du quartile supérieur. Une grande différence

signifie que la mesure a mieux réussi à stratifier les

fonds ayant des niveaux d’alpha différents.

Le ratio des dépenses est, (sans être parfait)

le meilleur indicateur prévisionnel de la

performance future

Parmi les mesures indiquées dans le Graphique 1, le ratio

des dépenses ex-ante séparait les fonds à performance

médiocre des fonds à meilleure performance avec une

plus grande réussite que toutes les autres mesures

analysées. En réalité, la différence d’alpha annuelle

d’1,27 point de pourcentage entre les fonds dont les

coûts étaient dans le quartile inférieur et les fonds dont

les coûts étaient dans le quartile supérieur était quatre fois

supérieure à la différence obtenue par toute autre mesure.

Il convient de noter que bien que le coût soit un élément

déterminant important de la performance future, il n’est

certainement pas un indicateur prévisionnel parfait. En

moyenne, les fonds à faibles coûts ont tendance à

produire de meilleurs résultats futurs que les fonds à coûts

élevés (Wallick, Wimmer and Martielli, 2013 ; Philips et al.,

2014), mais il peut y avoir des exceptions. Et, comme le

Réservé aux investisseurs professionnels tels que définis dans la Directive MIFID.

démontrent les alphas négatifs affichés dans le Graphique

1, la majorité des fonds activement gérés ne produisent

pas de surperformance, même en utilisant une série de

mesures pour renseigner nos sélections. Par conséquent,

le tri des fonds selon le coût est un moyen effectif de

commencer la recherche d’un gestionnaire actif, mais, en

fin de compte, la sélection d’un gestionnaire requiert un

processus rigoureux d’évaluation qualitative du talent

pour avoir la meilleure chance d’obtenir un alpha positif.7

Arguments supplémentaires en faveur de

l’importance de la faiblesse des coûts

Outre la comparaison de l’alpha produit par des fonds

dans les quartiles inférieurs et supérieurs des coûts, de

la concentration des fonds, de la rotation, de la taille des

fonds et de l’alpha passé, nous avons également examiné

ces caractéristiques selon une analyse de régression

multiple pour voir si leur impact combiné apportait

des informations supplémentaires. En d’autres termes,

certains investisseurs pourraient croire que l’utilisation

simultanée de plusieurs mesures améliorera encore leur

processus de sélection. Toutefois, nous n’avons constaté

aucune capacité prédictive significative pouvant être

obtenue en combinant les mesures avec le ratio de

dépenses. Le ratio de dépenses est demeuré l’indicateur

prévisionnel le plus fiable (et, en réalité, le seul indicateur

statistiquement significatif) 8 de la performance relative.

Le coefficient du ratio de dépenses était de -1,04,

indiquant une relation approximative de 1 à 1 entre

les coûts et l’alpha : Pour une augmentation d’un

point de base du ratio de dépenses, il y a une

diminution correspondante de 1,04 point de

base, en moyenne, de l’alpha ultérieur.

Notre analyse s’est concentrée jusqu’ici sur la façon dont

diverses mesures (notamment le coût) ont prédit une

performance supérieure durant la période allant de 2004

à 2013. Mais, nos résultats sur l’importance du coût

dépendent-ils de la période ? Pour pouvoir répondre à

cette question, nous avons examiné le pourcentage de

fonds dont la performance a été supérieure à celle de

leurs indices de référence du même style sur les périodes

de 5, 10, 15 et 20 ans closes le 31 décembre 2013. Les

fonds ont été regroupés par quartile de coût. Ici encore,

les fonds à faibles coûts ont affiché de meilleures chances

de surpasser l’indice de référence dans chaque période

de temps (voir Graphique 2). Ce résultat n’est pas

surprenant, dans la mesure où les études antérieures sont

parvenues à des conclusions similaires (Wallick et al., 2013

; Philips et al., 2014). Nos résultats réfutent l’hypothèse

selon laquelle un ratio de dépenses supérieur indique

qu’un gestionnaire actif présente une meilleure réussite.

Graphique 2. Pourcentage des fonds d’actions à

gestion active enregistrant une surperformance,

périodes clôturées au 31 décembre 2013

Quartile le moins onéreux 40 % 36 % 46 %

35 %

Quartile le plus 26 % 17 % 22 %

17 %

Note : La performance du fonds a été calculée par rapport à l’indice de référence sans

coût indiqué pour chaque fonds.

Sources : Calculs de Vanguard, effectués au moyen des données de Morningstar, Inc.

3

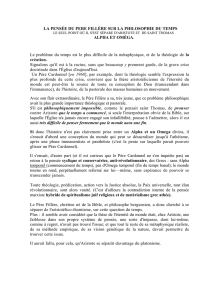

Graphique 1. Alpha annuel médian de 2004 à 2013 des fonds communs de placement par quartiles supérieurs/

inférieurs en fonction des mesures métriques de 1999 à 2003

L’alpha médian des fonds de la mesure du quartile inférieur

L’alpha médian des fonds de la mesure du quartile supérieur

Différence de l’alpha entre les quartiles inférieurs et les quartiles supérieurs (en points de pourcentage)

–2,00

–1,50

–1,00

–0,50

0

0,50

1,00

1,50 %

–0,15 %

1,27

0,14

–0,18 –0,27 –0,31

–1,41 %

Ratio de dépenses (coût) Concentration du fonds Rotation

Mesures des fonds

Alpha

Taille du fonds Alpha antérieur

–0,50 % –0,65 % –0,47 % –0,29 %

–0,64 %

–0,36 % –0,61 %

–0,29 %

Note : Il se peut que les pourcentages ne se calculent pas exactement à cause des arrondis.

Sources : Calculs de Vanguard, effectués au moyen des données de Morningstar, Inc.

7 Voir Wallick et al. (2013) pour une discussion concernant l’avis de Vanguard sur l’importance d’un processus qualitatif d’évaluation des compétences.

8 Le ratio des dépenses était la seule variable significative à un niveau de confiance de 99 %.

Réservé aux investisseurs professionnels tels que définis dans la Directive MIFID.

20 ans 5 ans 10 ans 15 ans

©2015 The Vanguard Group, Inc.

Tous droits réservés.

ISGSFEF012015

Auteurs de l’étude Vanguard

Daniel W. Wallick

Brian R. Wimmer, CFA®

James J. Balsamo, M.Sc.

CFA® est une marque déposée détenue par CFA Institute.

Conclusion

L’alpha est une mesure de surperformance ajustée au

risque. Malheureusement, comme notre analyse l’a réitéré,

les mesures de l’alpha antérieures et les autres mesures

de performance historique ne sont guère utiles dans

l’identification des fonds à performance supérieure de

demain. Les éléments qui distinguent les gestionnaires

d’investissement talentueux sont difficiles, voire

impossibles, à quantifier dans une simple mesure.

La gestion active est un art ainsi qu’une science.

Par conséquent, un processus de sélection rigoureux,

y compris une recherche qualitative mobilisant

d’importantes ressources, est primordial. Mais pour les

investisseurs qui se lancent dans ce processus, il est utile

de savoir que le ratio des dépenses est un indicateur

prévisionnel quantitatif utile de la performance relative

d’un fonds et peut s’avérer une mesure efficace lorsque

l’on réduit l’univers des fonds. Les études de Vanguard

confirment que lorsqu’il s’agit de la recherche de l’alpha,

vous gagnez plus, à moindre coût.

Références

Bogle, John C., 2005. The Relentless Rules of Humble

Arithmetic. In Bold Thinking on Investment Management : The

FAJ 60th Anniversary Anthology. Charlottesville, Va. : CFA

Institute, 127 — 44.

Brown, Stephen J., and William N. Goetzmann, 1995.

Performance persistence. Journal of Finance 50 : 679-98.

Carhart, Mark M., 1997. On Persistence in Mutual Fund

Performance. Journal of Finance 52 (1) : 57-82.

Fama, Eugene F., and Kenneth R. French, 1993. Common Risk

Factors in the Returns on Bonds and Stocks. Journal of

Financial Economics 33 : 3-53.

Fama, Eugène F., and James D. MacBeth, 1973. Risk, Return,

and Equilibrium : Empirical Tests. Journal of Political Economy

81 : 607-36.

Philips, Christopher B., Francis M. Kinniry Jr., Todd Schlanger,

and Joshua M. Hirt, 2014. The Case for Index Fund Investing.

Valley Forge, Pa. : The Vanguard Group.

Rowley, James J., Jr., Donald G. Bennyhoff, et Samantha S.

Choa, 2014. Active Indexing : Getting ‘Passive-Aggressive’

With ETFs. Valley Forge, Pa. : The Vanguard Group.

Wallick, Daniel W., Neeraj Bhatia, Andrew S. Clarke, and

Raphael A. Stern, 2011. Shopping for Alpha : You Get What

You Don’t Pay For Valley Forge, Pa. : The Vanguard Group.

Wallick, Daniel W., Brian R. Wimmer, and James D. Martielli,

2013. The Case for Vanguard Active Management : Solving the

Low-Cost/Top-Talent Paradox ? Valley Forge, Pa. : The

Vanguard Group.

Wimmer, Brian R., Daniel W. Wallick, et David C. Pakula, 2014.

Quantifying the Impact of Chasing Fund Performance. Valley

Forge, Pa. : The Vanguard Group.

Réservé aux investisseurs professionnels tels que définis dans la Directive MIFID.

1

/

4

100%