Financement des PME en UEMOA : Surliquidité Bancaire

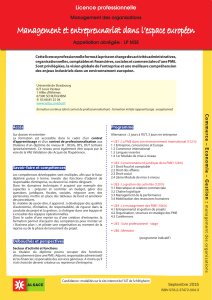

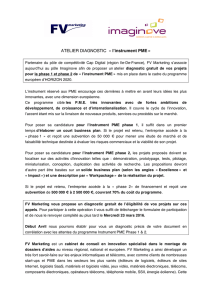

publicité