Démondialisation : prenez garde à ce que vous

Perspectives

Démondialisation :

prenez garde à ce que vous

souhaitez réellement

aberdeen-asset.fr

Il y a quelques années, il aurait semblé

étrange de parler de démondialisation.

Mais depuis maintenant sept ans, nous vivons

la plus longue période de stagnation du rythme

d’intégration économique au niveau mondial en

plus de 70 ans.

Le ratio des échanges commerciaux mondiaux

par rapport au produit intérieur brut est resté

juste au-dessous de 60 % et le montant des

investissements directs étrangers (IDE) a reculé

d’un niveau record de 1 900 milliards de dollars

en 2007 à 1 200 milliards de dollars en 2014.

Dans les pays développés, le soutien politique

envers ce qui a constitué le projet de politique

étrangère des États-Unis et des pays occidentaux

depuis la fin de la guerre, est en train de décliner.

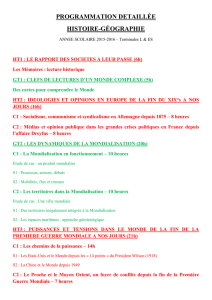

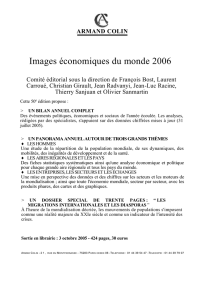

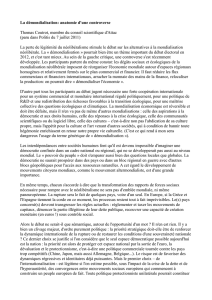

Graphique 1 : Commerce bilatéral mondial

des biens et des services, 1960-2014

1960

20

25

30

35

40

45

50

55

60

65

1965

1970

1975

1980

1985

1990

1995

2000

2005

2010

Pourcentage du PIB mondial

Commerce bilatéral mondial

Périodes de stagnation relative

À titre purement indicatif.

Source : Statistiques de la Conférence des Nations unies sur le commerce

et le développement.

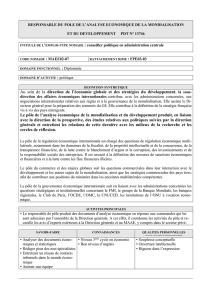

Graphique 2 : Les flux mondiaux d’IDE,

1980-2014

0,0

Milliers de milliards de dollars

% du PIB mondial

0,2

0,4

0,6

0,8

1,0

1,2

1,4

1,6

1,8

2,0

0,0

0,5

1,0

1,5

2,0

2,5

3,0

3,5

4,0

4,5

1980

1984

1988

1992

1996

2000

2004

2008

2012

À titre purement indicatif.

Source : Statistiques de la Conférence des Nations unies sur le commerce

et le développement.

Le soutien de moins en moins marqué pour

la mondialisation n’est pas particulièrement

surprenant. Après tout, les avantages de

la mondialisation n’ont pas toujours été

équitablement répartis, et une tranche

importante de la population, qui représente

plus ou moins la classe ouvrière et la classe

moyenne inférieure des pays développés, a très

peu profité de la croissance mondiale au cours

des 20 dernières années. L’élection de Donald

Trump souligne encore davantage le fait que

la mondialisation souffre de plus en plus d’un

manque d’engouement populaire, et combien

le libre-échange et les économies intégrées ne

coulent pas de source et ne sont pas une fatalité.

Ils sont la conséquence de choix politiques,

et si ces choix ne recueillent plus le soutien

des peuples, alors la mondialisation subira le

même sort.

Il est vrai que les échanges bilatéraux ont été

plus fructueux mais leurs effets resteront faibles

à l’échelle mondiale. De plus, leurs avantages

potentiels sont plus que compensés par des

mesures protectionnistes à l’échelle locale et la

réglementation formulée par les gouvernements

qui favorisent les produits nationaux par

rapport aux importations. Par exemple, le Fonds

monétaire international estime qu’à l’échelle

mondiale, le pourcentage de produits affectés

par des barrières commerciales provisoires est à

son plus haut niveau historique (près de 2,5 %).

Le trilemme de la mondialisation

Un triple arbitrage est au cœur du problème.

Le professeur Dani Rodrik, de l’université

d’Harvard, considère que la démocratie,

la souveraineté nationale et l’intégration

économique mondiale sont mutuellement

incompatibles. Il est possible de combiner

deux des trois composantes, mais elles ne

pourront jamais fonctionner toutes les trois

simultanément et dans leur intégralité.

Il appelle cela le « théorème d’impossibilité »

de l’économie mondiale.

Les risques sont importants pour la

mondialisation. Non seulement beaucoup n’en

ont pas profité, mais si nous voulons conserver

la démocratie et l’État-nation, elle devra

fatalement fixer certaines limites sur le niveau

d’intégration des économies entre elles.

Peut-être le monde a-t-il désormais atteint

le seuil maximum de mondialisation

compatible avec le maintien des États-nations

démocratiques. Mais une telle évolution

impliquerait des transformations fondamentales

de nos sociétés et de leur fonctionnement.

Il s’agit peut-être du remède adéquat, mais il

n’est pas évident que le patient soit du

même avis.

De plus, un recul de la mondialisation affecterait

très certainement le potentiel de croissance de

l’économie, compte tenu de la solidité des liens

empiriques entre les échanges commerciaux

et la croissance à l’échelle mondiale. Les deux

Allemagnes d’avant la réunification sont de

parfaits exemples. Tandis que l’Allemagne de

l’Ouest s’était imposée comme un moteur de

l’activité manufacturière mondiale, l’Allemagne

de l’Est avait fermé ses frontières et avait

sombré économiquement.

Quelle conclusion doit-on alors tirer de

tout ceci pour l’avenir des marchés

obligataires internationaux ?

Un ralentissement de la croissance potentielle

réduirait le taux d’intérêt d’équilibre (le niveau

d’intérêts compatible avec le plein emploi et

l’objectif d’inflation) puisqu’il entraînerait aussi

une baisse de la demande d’investissement,

ce qui réduirait le besoin de liquidité et

provoquerait par conséquent une diminution

équivalente du taux d’intérêt. Parallèlement à la

baisse des taux d’intérêt à long terme,

les taux à court terme pourraient augmenter

plus rapidement, entraînant une correction des

obligations à échéance courte.

En outre, la hausse des taux d’intérêt à court

terme résultant de la diminution de l’intégration

mondiale exercerait des pressions haussières

sur les prix à la consommation. En effet,

la démondialisation permettrait d’accroître la

capacité de négociation des travailleurs dans les

pays développés puisque ces derniers ne seraient

plus en concurrence avec la main-d’œuvre bon

marché des pays en développement. Et même

si cela peut sembler favorable aux travailleurs,

cela supposerait probablement aussi pour les

banques centrales de relever le taux de chômage

afin que la croissance des salaires soit conforme

à leur objectif d’inflation. En fin de compte,

les mêmes travailleurs qui soutiennent la

démondialisation afin de protéger leurs emplois

et de favoriser une hausse des salaires pourraient

aggraver leur situation encore davantage.

Le phénomène de la mondialisation est loin

d’être parfait. Pourtant, rompre totalement

avec lui ne ferait qu’appauvrir les déçus de

la mondialisation. Il est irréaliste d’espérer

qu’une solution à la fois acceptable et

efficace apparaisse l’année prochaine comme

par miracle. Dans le même temps, en tant

qu’investisseurs, nous allons suivre la situation

de près pour détecter le moindre signe de

progrès. Il s’agit d’une problématique qui ne peut

tout simplement pas être ignorée.

Luke Bartholomew

Investment Manager,

gestion obligataire - EMOA

Important information

Les performances passées ne préjugent pas des performances futures. La valeur des investissements peut varier à la hausse comme à la baisse, et les investisseurs peuvent

récupérer des sommes inférieures à leur investissement initial.

Les informations contenues dans la présente newsletter sont de nature générale et données à titre informatif seulement.

Elles se basent sur des sources estimées fiables [mais nous ne pouvons en garantir l’exactitude et toutes les opinions exprimées le sont de manière honnête à la date

applicable. Si les informations présentées dans ce document contiennent des prévisions ou toute autre estimation sur l’avenir, ces déclarations ne sont que des conjectures et

les événements ou résultats réels peuvent se révéler très différents.

Aberdeen Asset Managers Limited (“AAML”) ne fournit aucune garantie d’exactitude ou de fiabilité de ces informations et n’assume aucune responsabilité envers les personnes

qui s’y fient. Ce document ne revêt aucun caractère contractuel. Toutes les informations proviennent du groupe de sociétés Aberdeen Asset Management, sauf avis contraire.

Les informations contenues dans ce document ne sont pas destinées à fournir des conseils d’investissement ou des conseils sur des produits financiers personnels. Elles ne

doivent pas être considérées comme une offre ou une sollicitation à prendre part à un investissement mentionné dans le présent document dans toute juridiction dans

laquelle une telle offre n’est pas autorisée par la loi. Ce document n’a pas été préparé en tenant compte des objectifs, de la situation financière ou des besoins particuliers d’un

quelconque investisseur, aussi est-il important que les investisseurs examinent la pertinence des informations en fonction de leurs propre situation financière, fiscale et de

leurs objectifs et qu’ils consultent de préférence leur conseiller habituel.

Le fait d’investir au niveau international peut apporter des rendements supplémentaires et diversifier les risques. Cependant, les fluctuations des taux de change peuvent avoir

un effet positif ou négatif sur la valeur de votre investissement. Il se peut que les marchés émergents ou moins développés aient à affronter plus de défis d¹ordre structurel,

économique ou politique que les pays développés. Ceci peut signifier que vos capitaux sont exposés à de plus grands risques.

AAML ne sera pas tenue responsable de toute perte ou dommage envers quiconque en rapport avec les présentes informations, sauf si requis par la loi applicable. Toute copie,

modification, vente, distribution, adaptation, publication, reformulation, reproduction ou toute autre utilisation est interdite, sauf autorisation écrite préalable d’AAML pour

l’UE, engagera la responsabilité de l’utilisateur et sera susceptible d’entraîner des poursuites. AAML se réserve le droit d’apporter des changements ou des corrections à toute

information contenue dans ce document à tout moment et sans notification préalable.

Publié dans l’UE par Aberdeen Asset Managers Limited (“AAML”). Immatriculé en Écosse sous le n° 108419. Siège social :

10 Queen’s Terrace, Aberdeen, AB10 1YG. Organisme autorisé et régulé par la Financial Conduct Authority du Royaume-Uni.

MLD Reference : 60836-201216-4

/

1

/

3

100%