Déterminer le vrai coût fiscal d`une opération de construction

DÉCIDEURS COLLECTION GUIDE-ANNUAIRE 2016

42016 DÉCIDEURS COLLECTION GUIDE-ANNUAIRE 5

LES POINTS CLÉS

Trois conseils pour optimiser la fiscalité liée à la construction d’un bâtiment :

tirer les conséquences de la nature de l’activité et de la construction au regard des obligations fiscales

identifier la surface « taxable » au regard des impositions concernées

identifier les dispositifs d’exonérations liés au territoire

Le régime des différentes taxes appli-

cables aux constructions se révèle

complexe tant au niveau des mécanismes

de calcul que des procédures de vérifica-

tion de la taxation. Outre l’évaluation de

cette taxation initiale, le régime de taxa-

tion qui viendra frapper l’immeuble après

sa construction, réha-

bilitation ou encore son

changement d’affecta-

tion doit également être

pris en compte (TFPB,

TH, TEOM, etc.). Cette

démarche présente d’au-

tant plus de cohérence

que toutes ces taxes,

sont le plus souvent, la

résultante de la multipli-

cation d’une surface par

une valeur forfaitaire au mètre carré par dif-

férents taux d’imposition. Ce produit devra

ensuite s’articuler avec des mécanismes

d’exonération et abattement applicables

en fonction de différents critères qu’il est

possible d’anticiper.

Fiscalité de l’urbanisme :

un coût non négligeable

Trois principales taxes constituent la fis-

calité de l’urbanisme : la taxe d’aména-

gement, le versement pour sous-densité

et la redevance d’archéologie préventive

(RAP). De nouvelles taxes ont été créées

par la suite comme la redevance pour

création de bureaux dans la région Île-

de-France. Autant de taxes à prendre en

compte lors d’une opération de construc-

tion ou d’aménagement.

La taxe d’aménage-

ment s’est substituée à

la taxe locale d’équipe-

ment et constitue une

imposition à caractère

forfaitaire et général

sur la construction,

la reconstruction ou

l’agrandissement de

bâtiments. Cette taxe

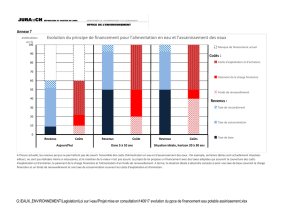

est ventilée en plu-

sieurs parts : une part

communale ou intercommunale, dépar-

tementale et une part régionale seule-

ment pour la région Île-de-France.

La taxe d’aménagement est calculée se-

lon un prix forfaitaire au mètre carré

sur la base d’une surface utile auquel

est appliqué le taux voté par la collec-

tivité. L’organe délibérant de chaque

collectivité peut voter des exonéra-

tions facultatives pour certains types de

constructions. Ajoutées aux abattements

et exonérations légales, les exonérations

facultatives ainsi que les taux appliqués

sont autant de données locales à prendre

en compte dans le calcul de la taxe. La

nature de la construction et son finan-

cement joueront également un rôle im-

portant dans ce calcul puisque ceux-ci

pourront conditionner des mécanismes

d’abattement ou d’exonération.

Autre point important, au regard de la

TVA, la taxe d’aménagement consti-

tue un élément du prix de revient. Par

conséquent, le montant de la taxe fait

partie de l’assiette de la TVA immobi-

lière. En outre, en matière d’imposition

sur les bénéfices, la taxe d’aménagement

acquittée lors de la construction figurant

au bilan de l’entreprise doit être amortie

sur la durée des immobilisations consi-

dérées et ne peut faire l’objet d’une dé-

duction au titre des frais généraux.

L’objectif du versement pour sous-den-

sité, quant à lui, est d’instituer un seuil

minimal de densité dans certaines zones

du territoire en vue d’une utilisation plus

économe de l’espace. La taxe est due par

le constructeur lorsque celui-ci ne res-

pecte pas le seuil fixé par la collectivité.

Si le calcul diffère par rapport à la taxe

d’aménagement, les mécanismes d’exoné-

rations, de liquidation, de recouvrement

et de contrôle sont toutefois identiques.

Autre taxe perçue par les collectivités lo-

cales, la RAP est calculée à partir de la

surface de construction au moment de

l’obtention du permis de construire. Tou-

tefois, il est possible pour le construc-

teur de payer une RAP en amont de la

construction lorsqu’un diagnostic antici-

pé est effectué sur le terrain.

Enfin, la redevance pour création de bu-

reau est due par les propriétaires de bu-

reaux et de locaux commerciaux ou de

stockage et les surfaces de stationnement

annexées à ces locaux. Cette redevance

applicable uniquement en région pari-

sienne est perçue selon les mêmes moda-

lités que la taxe d’aménagement et vient

en supplément de celle-ci.

Anticiper la fiscalité immobilière

L’analyse prospective des taxes d’urba-

nisme au moment d’une construction

permet de disposer des bases afin d’ef-

fectuer des simulations des taxes « im-

mobilières » à venir, en vue d’estimer

partiellement la rentabilité de l’inves-

tissement. Ainsi, la taxe foncière sur les

propriétés bâties viendra grever la fisca-

lité de l’immeuble tout au long de sa vie.

À celle-ci s’ajoutent la taxe d’enlèvement

des ordures ménagères et la taxe sur les

surfaces de bureaux dans la région Île-

de-France. Selon la nature de l’activité,

le bien peut également être frappé par

une taxe d’habitation. Il est également

opportun de s’intéresser à la TVA dès

lors qu’un mécanisme de livraison à soi-

même est applicable, d’autant plus lors-

qu’un taux réduit y est corrélé.

Le point d’entrée de l’analyse prospective

résultera principalement de la nature de

l’activité envisagée dans l’immeuble, du

site géographique choisi (ex : quartiers

prioritaires de la politique de la ville) et

de l’envergure de l’activité (nombre de sa-

lariés, CA estimé, etc.).

À titre d’exemple, les nouvelles construc-

tions n’ayant pas le caractère d’habitation

ne bénéficient pas de l’exonération tem-

poraire de droit de deux ans de la part

communale sur la taxe foncière sur les

propriétés bâties. Par conséquent, ces

constructions nouvelles seront taxées au

titre de la taxe d’aménagement et de la

taxe foncière. Les collectivités peuvent

toutefois sur délibération exonérer de

taxe foncière les propriétés bâties pour les

établissements créés ou en cas de reprise

d’une entreprise en difficulté.

Peut-être également intégrée dans l’ana-

lyse prospective, la taxe d’enlèvement des

ordures ménagères qui a la même base

que la taxe foncière sur les propriétés bâ-

ties et est liquidée en même temps que

cette dernière.

L’analyse prospective du coût fiscal d’une

opération de construction a un intérêt

double : si ces données participent à

l’évaluation de la rentabilité d’un bâti-

ment, elles permettent aussi d’anticiper

d’éventuels recours auprès de l’Admi-

nistration. En effet, les données réelles

relatives aux bases de taxation des im-

meubles ne sont pas toujours connues

des services de l’administration en charge

de recouvrer et liquider les diverses taxes

grevant les immeubles, ce qui engendre

parfois des erreurs de taxation qui pour-

ront dès lors être rectifiées.

L’analyse prospective

des taxes d’urbanisme

au moment d’une

construction permet

de disposer des bases

afin d’effectuer

des simulations des

taxes « immobilières »

à venir

Comment identifier les coûts fiscaux d’une opération de construction ? Outre les coûts à court terme liés à la fiscalité de l’urbanisme,

il importe aussi pour les entreprises d’évaluer les coûts à long terme liés à la fiscalité immobilière. Anticiper le coût fiscal d’un nouveau

bâtiment peut alors permettre d’optimiser la taxation tant sur la fiscalité de l’urbanisme que sur la fiscalité immobilière.

Aurore RapinéFlorian Gallant

SUR LES AUTEURS

Spécialisée en droit social et fiscal, Aurore Rapiné est directrice

du pôle recherche et développement au sein du cabinet d’avocat One Law

qui fait partie du réseau Leyton. À travers une vision économique du droit,

ce pôle a notamment pour mission de faire émerger des optimisations

sécurisées pour les clients.

Diplômé d’un Master 2 de juriste en droit social et d’un Master 2

en management et gestion d’entreprise, Florian Gallant est directeur

du conseil optimisation taxes & cotisations de Leyton France. Il dirige

une équipe de quarante consultants et managers qui réalisent des

missions d’audit dans les domaines des charges sociales et de la fiscalité.

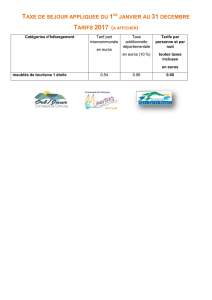

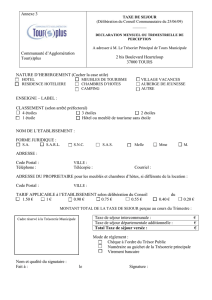

Calcul de la taxe d’aménagement

Valeurs annuelles au mètre carré de la taxe d’aménagement

2015 2016

Hors Île-de-France 705 € 701 €

En Île-de-France 799 € 795 €

Valeur forfaitaire pour certains aménagements ou installations

Type d’aménagement ou

d’installation Valeur forfaitaire Taux

Emplacement de tente,

caravane et résidence mobile

de loisirs (terrain de camping

ou aire naturelle)

3 000 € par emplacement

Le montant de la taxe

est calculé selon

la formule suivante :

surface taxable (construction

ou aménagement) x valeur

forfaitaire (sauf valeur xe

pour certains

aménagements) x

taux fixé par la collectivité

territoriale

Habitation légère de loisirs

(HLL) 10 000 € par emplacement

Piscine 200 € par m²

Panneau photovoltaïque

(capteurs solaires destinés

à la production de l’électricité)

xé au sol*

10 € par m² de surface

de panneau

Aire de stationnement

extérieure

de 2 000 € à 5 000 €

par emplacement

(selon la délibération de la

collectivité territoriale).

PAROLES D’EXPERTS PAR FLORIAN GALLANT ET AURORE RAPINÉ. LEYTON

Déterminer le vrai coût fiscal

d’une opération de construction

1

/

1

100%