La Mission d`évaluation : méthodologie et outils d`analyse

International Management and Auditing Company

Membre du réseau international The Leading Edge Alliance

La Mission d'évaluation : méthodologie et outils d'analyse

I- Contexte de l'évaluation et perspectives........................................................................................................... 2

1) Contexte de l’évaluation ................................................................................................................................... 2

2) Les demandeurs de l'évaluation ? .................................................................................................................. 2

3) Perspectives ......................................................................................................................................................... 3

II- Diagnostics préalables à l'évaluation .......................................................................................................... 4

1) Intérêts du diagnostic ........................................................................................................................................ 4

2) Éléments à auditer ............................................................................................................................................. 4

III- Méthodes d'évaluation .................................................................................................................................. 5

1) Arbre de décision ............................................................................................................................................... 5

2) Approche patrimoniale ..................................................................................................................................... 6

3) Approche DCF ..................................................................................................................................................... 6

4) Approche par les comparables ....................................................................................................................... 6

5) Approche par le rendement ............................................................................................................................. 7

6) Approches spécifiques ...................................................................................................................................... 7

Conclusion ............................................................................................................................................................ 8

International Management and Auditing Company

Membre du réseau international The Leading Edge Alliance

I- Contexte de l'évaluation et perspectives

1) Contexte de l’évaluation

Une évaluation d'entreprise intervient à l'occasion :

de la réalisation d'un investissement : on distingue alors 2 types d'investissement :à caractère professionnel : c'est

le cas le plus classique. Un investisseur souhaite procéder à un investissement de longue durée dans une

entreprise;

à caractère spéculatif : l'investisseur cherche à obtenir une plus-value à court ou moyen-terme sur l'entreprise

acquise.

d'un désinvestissement : le vendeur (transmission) face à l'acheteur (acquisition) ;

d'une succession : changement de propriétaire familial sans cession

de calcul de parité d'échange lors d'une fusion de deux sociétés ;

d'une restructuration ;

d'une donation ;

En outre, l'évaluation est incontournable pour des opérations importantes, telles que : l'entrée de nouveaux actionnaires, la

recherche d'un partenaire stratégique, les augmentations de capital, les introductions en bourse, ou encore l'essaimage

d'une grande organisation.

2) Les demandeurs de l'évaluation ?

Une évaluation répond aux besoins spécifiques de partenaires de l'entreprise :

l'acquéreur, le vendeur : les intérêts sont très différents, d'où la nécessité pour chaque partie de recourir à ses

propres conseils ;

les salariés des comités d'entreprise : pour des fusions-restructurations ;

les salariés lors de l'émission de bons de souscription d'actions (BSA) ;

les salariés lors d'un rachat de l'entreprise par ses salariés ;

les associés pour une sortie de capital, et notamment lors d'un conflit interne ;

le notaire : qui est en charge de la rédaction d'un acte de donation-partage incluant des titres de sociétés ;

le donateur ;

les héritiers ;

etc...

International Management and Auditing Company

Membre du réseau international The Leading Edge Alliance

3) Perspectives

Au regard des transformations de l'entreprise intervenues ces dernières années, les perspectives du marché de l’Évaluation

semblent être nombreuses et variées.

En raison du vieillissement démographique sur un horizon de 10 à 20 ans, beaucoup de chefs d’entreprise auront plus de 50

ans et sont donc susceptibles de céder leur entreprise.

L’évaluation d’entreprise a donc un rôle primordial dans les années à venir.

Compte tenu de la mondialisation, les pratiques d’évaluation sont fortement inspirées par les normes anglo-saxonnes,

notamment en matière d’ IFRS (International Financial Reporting Standards (

IFRS

). Par exemple, les

IFRS

relatifs à la

comptabilisation des opérations de fusions et acquisitions (

F&A

) vont fortement affecter les comptes des Groupes dans les

stratégies de croissance externe.

Ce standard doit fournir aux actionnaires et aux analystes une meilleure compréhension des bénéfices associés à ce type

d'opération.

Ainsi, l’objectif d’amélioration de la compréhension des conséquences financières des opérations de

F&A

pourrait être

compromis sans une standardisation des méthodes d’évaluation.

La mise en œuvre des méthodes d’évaluation selon les normes

IFRS

est complexe. La valorisation des actifs selon ce

standard aura un impact sur les comptes.

Par conséquent, les problèmes de valorisation (

par ex

en matière d’immobilier, d’instruments financiers, actifs

incorporels,…) sont aujourd’hui un enjeu majeur pour les entreprises, vont donc faire appel à des consultants spécialisés.

Les entreprises subissent de plus en plus de contraintes financières pour assainir leur bilan. Elles sont donc obligées de se

restructurer. Aussi, les évaluations financières et les opérations de restructuration de dette et de capital se développent dans

des départements spécialisés « restructuring » chez les intervenants financiers.( De la part des actionnaires ; des normes

comptables ; et des règles de gouvernance d’entreprise.)

Ainsi, deux métiers (au profil complémentaire) se dégagent :

l’expert

évaluateur

: qui intervient en amont dans le cadre de difficultés financières (par ex, endettement

excessif, impossibilité de rembourser un emprunt..

l’expert

technique

: qui vérifie et qui valide (en toute indépendance) le projet de restructuration de dettes et de

capital.

Par conséquent, ces deux types de missions spécifiques devraient se développer.

International Management and Auditing Company

Membre du réseau international The Leading Edge Alliance

II- Diagnostics préalables à l'évaluation

1) Intérêts du diagnostic

L'évaluation d'une entreprise nécessite une prise de connaissance interne et externe sous forme de diagnostics, fonction par

fonction, de la place de l'entreprise sur son marché et de l'évolution prévisible de celui-ci. Nous développons ici cette prise

de connaissance dans la mesure où il nous semble qu'elle est trop souvent omise ou insuffisamment développée. Cette

situation peut amener, outre des erreurs dans les évaluations, des prises de décisions d'acquisition inopportunes, par

ignorance de la situation réelle de l'entreprise, et notamment par méconnaissance du savoir-faire réel de l'entreprise, de son

avantage compétitif, de l'évolution prévisible de la demande de produits actuels, de la capacité de l'entreprise à mettre en

place des produits de substitution.

2) Éléments à auditer

Le diagnostic préalable à l'évaluation se décompose en :

un audit commercial : connaitre le marché et les produits de l'entreprise ;

un audit industriel ou de production : connaitre quels sont les équipements, l'état des stocks, analyser le savoir-faire de

l'entreprise ;

un audit des ressources humaines : comprendre le rôle du dirigeant et l'influence des ressources humaines

un audit comptable et financier

:

analyser la performance de l'entreprise, sa rentabilité, ses risques, sa trésorerie,…

un audit juridique : connaitre la règlementation de l'activité, l'état des contrats, des litiges, des cautions et des garanties

L’évaluateur, à l’issue de ces diagnostics et de leur impact ou non sur les comptes annuels, récapitulera l’ensemble des points

significatifs en distinguant les points forts et les points faibles. Les conclusions sont généralement plutôt qualitatives, à

savoir forte dépendance vis-à-vis d’un fournisseur exclusif, climat social peu favorable, bail en fin de période, outil de

production moderne qui fonctionne actuellement en sous-capacité…

À partir de toutes ces informations et des éléments techniques des diagnostics, l’évaluateur doit, avant de procéder à

l’évaluation proprement dite, établir un rapport d’étape. Ce document doit permettre à la personne destinataire de

l’évaluation de décider ou non la poursuite du travail de l’évaluateur (bien entendu, cette pré-étude doit dans tous les cas

être rémunérée et cela doit être précisé dès avant le démarrage des travaux). L’évaluateur aura, à la fin de cette étape, une

idée assez précise de l’organisation de l’entreprise et il pourra alors préparer une lettre de mission détaillée qu’il soumettra à

son client. En la présentant à ce dernier, il pourra vérifier s’il a bien compris le besoin: nature de l’opération, degré

d’urgence...

International Management and Auditing Company

Membre du réseau international The Leading Edge Alliance

III- Méthodes d'évaluation

Il existe de très nombreuses méthodes d'évaluation (dans les ouvrages consacrés à ce thème, on recense environ une

trentaine de formules de calcul).

En l'espèce, nous présenterons 3 grandes familles de méthodes d'évaluation (selon un ordre classique):

1. L'approche patrimoniale;

2. L'approche DCF;

3. L'approche par les comparables.

Nous évoquerons leurs principales caractéristiques, en étudiant leurs fondements théoriques, leurs modalités de calcul et

leurs limites en s'appuyant parfois sur des exemples chiffrés.

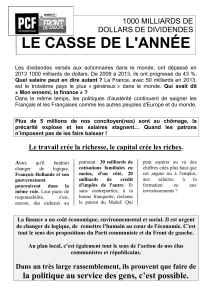

1) Arbre de décision

Entreprise avec

perspective de

continuité

d’exploitation

NON

OUI

TPE où les usages

professionnels

seraient adaptés

OUI

NON

pertes

significatives,

judiciaire,

sauvegarde,

liquidation…

Entreprise

patrimoniale

OUI

NON

Entreprise

établissant des

prévisions

cohérentes

NON

Possibilité

d’extrapolation

du passé

NON

Immobilier

holding

OUI

OUI

DCF / Comparables

boursiers (avec

décote le cas

échéant)

Méthode

fondée sur la

rentabilité

passée

Actif net

réévalué +

Goodwill

Actif net

réévalué

Usages

professionnels

: multiples de

CA, résultats

Valeur

liquidative

6

6

7

7

8

8

1

/

8

100%