profits fonciers » au Maroc - Gestion et Finances Publiques

1Code Général des Impôts du Royaume du Maroc – Éditions du 03/01/2011

851

Gestion & Finances Publiques /N° 11 - Novembre 2011

Dans les techniques fiscales mises en œuvre, il est d’usage d’opposer l’imposition de la richesse souvent

dénommée taxation du capital et l’imposition des revenus, fruits soit du travail, soit du capital,

soit des deux.

Entre ces deux pôles prend place un phénomène difficilement rattachable à l’un ou à l’autre : l’accroissement de

valeur d’un élément du patrimoine.

Le code général des impôts marocain1, notamment sous les articles 61 à 65 a décidé d’assimiler tout profit foncier

à un revenu. Mais les profits imposables sont ceux réalisés à l’occasion de la cession à quelque titre que ce soit

(gratuit ou onéreux) d’un bien ou d’un droit immobilier.

Le but visé par ces dispositions a donc été de soumettre à l’impôt les profits réalisés à l’occasion de toute

transmission d’un bien immobilier.

Il convient d'examiner successivement les personnes concernées, les immeubles ou droits concernés et les

opérations imposables.

L'imposition des « Profits Fonciers » au Maroc

les dispositions actuelles

Gilles GAUTHIER

Administrateur Général des Finances Publiques

Chargé de Mission pour le Maroc (Mission de Coopération Internationale) 2005-2010

Champ d’application

Personnes imposables

Les profits réalisés lors de la cession d'immeubles ou de droits

relatifs à un immeuble relèvent du régime d'imposition des pro-

fits immobiliers des particuliers prévu à l'article 6 1 II du CGI

lorsqu'ils sont réalisés par un particulier ou une société à

prépondérance immobilière.

Biens imposables

Les profits imposables sont ceux qui proviennent de la cession

à titre onéreux ou à titre gratuit de biens immobiliers bâtis ou

non bâtis ou de droits relatifs à ces biens.

1 – Les immeubles

Tous les immeubles qu’ils soient bâtis ou non bâtis constituent

des biens imposables y compris les immeubles construits par

le cédant.

2 – Droits relatifs à des immeubles

Sont également imposables les cessions d’usufruit, de nue-

propriété, servitudes,…

3–Les droits sociaux de sociétés transparentes, dites aussi

sociétés d’attribution comptent aussi parmi les biens imposables.

4–Il en va de même s’agissant des titres de sociétés non cotées

à prépondérance immobilière.

Précision :

Sont considérées comme sociétés à prépondérance immobilière

toute société dont l'actif brut immobilisé est constitué pour

75 % au moins de sa valeur, déterminée à l'ouverture de l'exer-

cice au cours duquel intervient la cession imposable, par des im-

meubles ou par des titres sociaux émis par les sociét és à objet

immobilier visées ci-dessus ou par d'autres sociétés à

prépondérance immobilière. Ne sont pas pris en considération

les immeubles affectés par la société à prépondérance immobi-

lière à sa propre exploitation industrielle, commerciale, artisa-

nale, agricole, à l'exercice d'une profession libérale ou au

logement de son personnel salarié.

International

851-854-GAUTHIER:Mise en page 1 17/10/11 00:51 Page851

2Taux de conversion :

1€uro = 11,31 Dirham

100 €uros = 1 131,43 Dirham

852 N° 11 - Novembre 2011 /Gestion & Finances Publiques

Opérations imposables

1– Les ventes

Il n’y a pas lieu de distinguer selon la forme et le caractère de

la vente qui peut être une vente amiab le, une adjudication

publique volontaire ou judiciaire.

Il n’y a pas lieu davantage de se préoccuper des modalités de

paiement qui peuvent notamment consist er en une rente

viagère voire une obligation de soins.

2 – Les expropriations

Malgré leur caractère de vente forcée, les expropriations pour

cause d’utilité publique constituent des cessions à titre

onéreux.

3 – Les échanges

Ils sont considérés comme des doubles ventes.

Dès lors qu’ils portent sur des immeubles, des droits réels

immobiliers ou des actions ou parts sociales, ils génèrent deux

profits immobiliers imposables.

4 – Les partages et licitations

Pour les partages qui mettent fin à une indivision, le profit est

imposable mais seulement si une soulte est versée.

- Partage pur et simple : pas de soulte, donc pas d’imposition

des profits immobiliers constatés.

– Partage avec soulte : les bénéficiaires des soultes effectuent

une cession à titre onéreux à hauteur de la soulte reçue. Le

profit réalisé sera imposable.

5 – Les apports en société

L’apport en société constitue une cession à titre onéreux. Il est

à ce titre imposable.

Le prix de cession du bien apporté est égal à la valeur réelle

des titres reçus en apport. Cette valeur est fixée par référence

à la valeur réelle de l’actif social de la société à la date de

l’apport.

6 – La dissolution d’une société

En mettant fin à l’être moral, la dissolution d’une société à pré-

pondérance immobilière a pour effet de transférer la propriété

des biens sociaux aux associés.

Elle constitue donc une cession à titre onéreux susceptible de

dégager un profit taxable au nom de chaque associé au prorata

de ces droits.

Les exonérations

Le champ d’application du régime de taxat ion des profits

immobiliers est très vaste. Aussi, le législateur marocain a-t-il

prévu de nombreuses exonérations. Certaines de ces exoné -

rations tiennent compte de la nature des biens vendus, d’autres

de la nature des opérations réalisées.

I – Biens exonérés

1- La résidence principale

Cette exonération ne profite qu’aux immeubles qui constituent

la résidence principale du cédant. Elle est acquise lorsque

certaines conditions sont satisfaites.

Définition de la résidence principale

Il s’agit de la résidence habituelle et effective du cédant. C’est

une question de fait qui s’apprécie au c as par cas et pour

laquelle il appartiendra au contribuable d’apporter le cas

échéant des faisceaux de preuve.

Est exonéré le profit réalisé sur la cession d'un immeuble ou

partie d'immeuble occupé à titre d'habitation principale depuis

au moins huit ans au jour de ladite cession, par son propriétaire

ou par les membres des sociétés à objet immobilier réputées

fiscalement transparentes au sens de l'article 3-3° CGI.

La notion de résidence principale est appréciée au jour de la

cession.

L’immeuble doit être la ré sidence principale au jour de la

cession.

L’exonération ne s’applique pas si le bien est vacant, s’il est

donné en location ou occupé gratuitement par des membres

de la famille du propriétaire.

Cependant, des assouplissements sont prévus :

L’exonération reste applicable si la vente intervient dans des

délais raisonnables, c'est-à-dire dans les délais généralement

nécessaires pour réaliser l’opération.

Pour l’administration fiscale marocaine le délai de vente peut

être considéré comme normal s’il n’excède pas 6 mois.

Cette exonération est également accordée au terrain sur lequel

est édifiée la construction dans la limite de 5 fois la superficie

couverte par la construction.

2 – Certains biens agricoles

Sont également exonérés les profits réalisés sur la cession de

droits indivis d'immeubles agricoles, situés à l'extérieur des

périmètres urbains entre co-héritiers.

Cependant, en cas de cession ultérieure, le profit taxable est

constitué par l'excédent du prix de cession sur le coût d'acqui-

sition par le ou les co-héritiers ayant bénéficié de l'exonération.

3 – Les logements sociaux

Le législateur marocain a prévu une exonération particulière

pour les logements à caractère social.

Est exonéré d’impôt sur le revenu le profit réalisé à l'occasion

de la cession du logement social prévu à l’article 92-I-28CGIM,

occupé par son propriétaire à t itre d’habitation principale

depuis au moins quatre ans au jour de ladite cession.

Cette exonération est accordée sous certaines conditions,

notamment la superficie couverte doit être comprise entre 50

et 100 m2et le prix d’achat ne doit pas excéder 250 000

dirhams2hors TVA.

II – Opérations exonérées

1- Les cessions de faible montant

De même qu’en France, les opérations de faible montant sont

exonérées.

N’est pas imposable le profit réalisé par toute personne qui

effectue dans l'année civile des cessions d'immeubles dont la

valeur totale n'excède pas 60.000 dirhams

2 – Les donations entre parents

Les cessions à titre gratuit portant sur les biens précités

effectuées entre ascendants et descendants et entre époux,

frères et sœurs sont également exonérées.

International

851-854-GAUTHIER:Mise en page 1 17/10/11 00:51 Page852

Détermination du profit imposable

Le profit est en principe égal à la différence entre le prix de

cession (1er terme de la différence) et le total formé par le prix

de revient du bien (2eterme de la différence).

1 – Premier terme de la différence

a –Prix de cession net

Le prix de cession s'entend du prix de vente ou de la valeur

estimative déclarée ou reconnue par les ou l'une des parties

dans le contrat.

Le prix exprimé dans l'acte de cession ou la déclaration du

contribuable peut être écarté et faire l'objet de redressement

lorsqu’il ne paraît pas conforme à la valeur vénale du bien à la

date de la cession.

b – Frais de cession

Les frais de cession s'entendent des frais d'annonces publici-

taires, des frais de courtage et des frais d'établissement d'actes,

normalement à la charge du cédant, ainsi que des indemnités

d’éviction, dûment justifiés.

2 – Second terme de la différence

a – Prix d’acquisition

Le prix d’acquisition s’entend du prix effectivement payé ou

déclaré lors de l’acquisition du bien.

En cas de cession d’un bien immeuble ou d’un droit réel immo-

bilier dont le prix d’acquisition ou le prix de revient en cas de

livraison à soi-même a été redressé par l’administration, soit

en matière de droits d’enregistrement, soit en matière de taxe

sur la valeur ajoutée, le prix d’acquisition a considérer est celui

qui a été redressé par l’administration et sur lequel le contri-

buable a acquitté les droits dus.

Lorsque le prix d’acquisition ne peut pas être justifié, il est

évalué par l’administration

En cas de cession d'immeubles acquis par héritage, le prix

d'acquisition a considérer est :

– soit la valeur vénale des immeubles inscrite sur l'inventaire

dressé par les héritiers dans les douze mois suivant celui du

décès du de « cujus »,

– soit, à défaut la valeur vénale des immeubles au jour du décès

du de « cujus », qui est déclarée par le contribuable (sous

réserve du droit de contrôle de l’Administration).

En cas de cession d'immeuble acquis par donation exonérée

en vertu des dispositions de l'article63-III CGI, le prix d'acqui-

sition à prendre en compte est :

- soit le prix d'acquisition de la dernière cession à titre onéreux ;

- soit la valeur vénale de l'immeuble lors de la dernière muta-

tion par héritage si elle est postérieure à la dernière cession ;

- soit le prix de revient de l' immeuble en cas de livraison à

soi-même.

b – Frais d’acquisition

Le prix d'acquisition est augmenté des frais d'acquisition, des

dépenses d'investissements réalisés, ainsi que des intérêts ou

de la rémunération convenue d’avance, payés par le cédant,

soit en rémunération de prêts accordés par les institutions spé-

cialisées ou les établissements de crédit et organismes assimilés,

dûment autorisés à effectuer ces opérations, par les œuvres

sociales du secteur public, semi public ou privé ainsi que par

les entreprises , soit dans le cadre du contrat « Mourabaha »3

souscrit auprès des établissements de crédit et les organismes

assimilés.

Les frais d'acquisition s'entendent des frais et loyaux coûts du

contrat, droits de timbre et d'enregistrement, droits payés à la

conservation foncière pour l'immatriculation et l'inscription

ainsi que les frais de courtage et les frais d'actes afférents à

l'acquisition de l'immeuble cédé.

Ils sont évalués forfaitairement à 15 % du prix d'acquisition,

sauf dans le cas où le contribuable peut justifier que ces frais

s'élèvent à un montant supérieur.

c – Majorations à apporter au prix d’acquisition

Le prix d’acquisition est augmenté des dépenses d’investisse-

ment et réévalué en fonction de l’indice du coût de la vie.

Les dépenses d'investissement s'entendent des dépenses d'équi-

pement de terrain, construction, reconstruction, agrandisse-

ment, rénovation et amélioration dûment justifiées.

Le prix d'acquisition, augmenté comme il est dit ci-dessus, est

réévalué en multipliant ce prix par le coefficient correspondant

à l'année d'acquisition, calculé par l'administration sur la base

de l'indice national du coût de la vie.

Pour les années antérieures à 1946, le coefficient est calculé

sur la base d'un taux forfaitaire de 3 % par an.

Taux de l’impôt et cotisation minimale

Le taux de l’impôt est de 20 %. (article 73 du CGI/M).

Mais même en l’absence de profit, et c’est là une disposition

intéressante qui s’apparente à un véritable impôt de mutation,

les contribuables réalisant les opérations imposables sont tenus

d’acquitter un minimum d’imposition ne pouvant être

inférieur à 3 % du prix de cession (article 144 CGI/M).

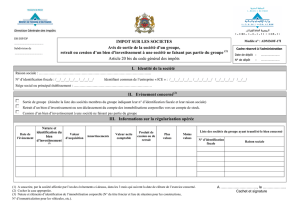

Obligations déclaratives3

(article 83 CGI/M)

En ce qui concerne les cessions de biens immeubles ou de droits

réels s'y rattachant, les propriétaires, les usufruitiers et les

redevables de l’impôt doivent remettre contre récépissé une

déclaration au receveur de l’administration fiscale dans les

trente jours qui suivent la date de la cession, le cas échéant,

en même temps que le versement de l’impôt prévu à l’article

173 CGI.

Toutefois, en cas d'expropriation pour cause d'utilité publique,

la déclaration prévue ci-dessus doit être produite dans les

trente jours qui suivent la date de l'encaissement de l'indemnité

d’expropriation.

La déclaration est rédigée sur ou d'après un imprimé-modèle

établi par l'administration 4. Elle doit être accompagnée de

toutes pièces justificatives relatives aux frais d'acquisition et

aux dépenses d'investissement.

853

Gestion & Finances Publiques /N° 11 - Novembre 2011

International

3Confère Fiscalité au Maroc – Evolution et perspectives in gestion et

Finances Publiques 06/2009

4 et 5 Les déclarations d’Impôts sur le revenu, Profits financiers article 83 et

173 du Code Général des Impôts du Maroc n° RSP 020 F/09E et des

Profits immobiliers article 83 du CGI/M n° ADP 020F – 11E et ADP 021F-11E,

sont disponibles auprès de la Direction Générale des Impôts du Royaume

du Maroc.

851-854-GAUTHIER:Mise en page 1 17/10/11 00:51 Page853

4 et 5 Les déclarations d’Impôts sur le revenu, Profits financiers article 83 et

173 du Code Général des Impôts du Maroc n° RSP 020 F/09E et des

Profits immobiliers article 83 du CGI/M n° ADP 020F – 11E et ADP 021F-11E,

sont disponibles auprès de la Direction Générale des Impôts du Royaume

du Maroc.

854 N° 11 - Novembre 2011 /Gestion & Finances Publiques

Les sociétés à prépondérance immobilière, quant à elles, sont

tenues de joindre à la déclaration de leur résultat fiscal la liste

nominative de l'ensemble des détenteurs de leurs actions ou

parts sociales à la clôture de chaque exercice.

Recouvrement et rectifications de l’impôt5

L’impôt sur le profit immobilier est versé spontanément :

- l’impôt dû par le cédant afférent aux profits constatés ou

réalisés à l'occasion de la cession de biens immobiliers ou de

droits réels s'y rattachant, ou de valeurs mobilières et autres

titres de capital et de créance, dans le délai de déclaration

prévu aux articles 83 et 84 CGI, au receveur de l’administration

fiscale soit :

– du lieu de situation de l'immeuble cédé ;

– ou du lieu du domicile fiscal du c édant des valeurs mo-

bilières et autres titres de capital et de créance.

Le versement de l’impôt s’effectue par bordereau-avis sur ou

d’après un imprimé-modèle établi par l’administration5.

S’agissant des rectifications :

Lorsque au vu de la déclaration du contribuable l'inspecteur

des impôts est amené à apporter des rectifications ou à procé-

der à l'estimation du prix d'acquisiti on et/ou des dépenses

d'investissements non justifiées ou de la valeur vénale des biens

cédés, il notifie au contribuable la nouvelle base rectifiée ainsi

que les motifs et le montant des redressements envisagés dans

un délai maximum de quatre vingt dix jours suivant la date du

dépôt de ladite déclaration.

Si dans le délai de trente jours suivant la date de réception

de la notification, le contribuable accepte la base d'imposition

qui lui est notifiée, l'impôt est établi par voie d’ordre de

recettes.

À défaut de réponse dans le délai prescrit, l’imposition est

établie et ne peut être contestée que dans les conditions limi-

tativement prévues par le code.

Dans le cas ou des observations ont été formulées par le contri-

buable dans le délai de trente jours précité et si l’inspecteur

les estime non fondées, en tout ou en partie, la procédure se

poursuit.

Les dissimulations reconnues par les parties au contrat donnent

lieu à une imposition supplémentaire dans le délai de reprise

normal, pour laquelle l’acheteur est solidairement respon -

sable avec le vendeur de son paiement.

Pour en savoir Plus….

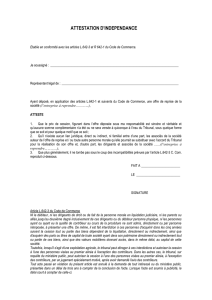

Tableau synoptique du régime fiscal applicable aux plus-values

immobilières intégrant les personnes morales

International

Personnes

morales

Les plus values immobilières réali-

sées par les personnes morales sont

soumises à l’impôt sur les sociétés

au taux de droit commun

(30 %, 37 % ou 17,5 % ou 15 %

selon les cas

Article

19 du C.G.I.

Personnes

physiques

Les profits nets réalisés par les

personnes physiques suite à des

cessions immobilières sont soumis

au taux de 20% libératoire.

Article

73-II-F-6°

du C.G.I.

Dans le cadre de l’exercice d’une

activité professionnelle, ces profits

sont soumis aux taux du barème

Article

73-I

du C.G.I.

Le Guide publié

par les autorités

marocaines disponible

auprès de la DGI

du Royaume du Maroc

Les sites Internet utiles

http://www.finances.gov.ma

http://www.impots.gov.ma

http://www.missioneco.org/maroc/infopays.asp

http://www.diplomatie.gouv.fr/fr

851-854-GAUTHIER:Mise en page 1 17/10/11 00:51 Page854

1

/

4

100%