Cartographie 2010 des risques et des tendances sur les - Maths-Fi

Risques et tendances n°9 - 2010 Autorité des Marché s Financiers Page 1

C

ARTOGRAPHIE

2010

DES RISQUES ET DES TENDANCES

SUR LES MARCHÉS FINANCIERS

ET POUR L

’

ÉPARGNE

Risques et tendances - n°9

Département des Études

Mai 2010

Achevé de rédiger le 22 avril 2010

Cette étude a été préparée par le Département des Etudes de l’Autorité des marchés financiers. Elle

repose sur l’utilisation de sources considérées comme fiables mais dont l’exhaustivité et l’exactitude ne

peuvent être garanties. Sauf mention contraire, les données chiffrées ou autres informations ne sont

valables qu'à la date de publication du rapport et sont sujettes à modification dans le temps. Toute copie,

diffusion et reproduction de cette étude, en totalité ou en partie, sont soumises à l’accord exprès, préalable

et écrit de l’AMF.

« Risques et tendances » reflète les vues personnelles de ses auteurs et n’exprime pas nécessairement la position de

l’AMF

Risques et tendances n°9 - 2010 Autorité des Marchés Financiers Page 3

SOMMAIRE

ÉDITORIAL 4

INTRODUCTION 5

SYNTHESE DES TENDANCES ET DES RISQUES ET ACTIONS 10

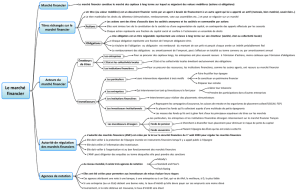

1. Tendances et risques 10

2. Les actions 15

I - LES MARCHES DU CREDIT ET DES ACTIONS 18

1. Une nette dégradation de la qualité du crédit avec un impact finalement

limité sur le marché primaire obligataire 18

2.

Le marché de la titrisation soutenu par les autorités monétaires 30

3.

Marchés d’actions : au terme d’une année en dents de scie, les indices

boursiers ont rebondi de manière significative 34

4.

Redémarrage progressif des introductions en bourse, mais poursuite du

dépeuplement des cotes européennes 37

5.

L’activité primaire des sociétés cotées est restée très dynamique 38

6. Le marché des fusions-acquisitions a atteint un point bas à l’été 2009 40

7.

Quelles orientations de la demande d’actions ? 40

II – ORGANISATION DES MARCHES ET INTERMEDIAIRES 45

1.

Négociation d’actions : des mutations des structures de marché à l’origine

de nouveaux risques 45

2.

Marchés OTC : la mise en place d’infrastructures de post-marché est de

nature à réduire certains risques mais l’accroissement de la transparence

reste, à ce stade, limité 53

3.

Intermédiaires financiers : beaucoup de questions ouvertes et des

conséquences encore incertaines pour la concurrence, les services aux

clients et l’organisation des marchés 57

III – L’EPARGNE DES MENAGES 61

1.

Les ménages se détournent des dépôts bancaires et se dirigent de

nouveau vers l’assurance vie 61

2.

Le poids de la gestion collective s’est redressé en 2009, principalement

sous l’effet de la revalorisation des prix d’actifs 65

3.

La détention globale d’actions augmente faiblement en 2009, après la

baisse sensible observée en 2008 67

4.

L’exposition des ménages au risque en capital a très faiblement augmenté

en 2009 68

IV – LA GESTION COLLECTIVE 71

1.

L’année 2009 se traduit par une reprise pour la gestion collective 71

2. La gestion alternative profite de la reprise des marchés et stabilise ses

encours sous gestion 73

3. Le capital investissement en fort recul 74

4. La recherche de diversification et de sécurité favorise la demande de

produits structurés et de fonds cotés 77

5. Les acteurs de l’industrie 80

Risques et tendances n°9 - 2010 Autorité des Marchés Financiers Page 4

Éditorial

Pour la quatrième année consécutive, l’AMF publie sa cartographie des

risques, enrichie cette fois des contributions du Comité des risques

nouvellement installé à l’AMF. Le spectre des risques pris en compte

en a été élargi d’autant et intègre désormais analyses

macroéconomiques et observations plus opérationnelles. Son intérêt en

est accru compte tenu des interactions entre ces différents niveaux,

insuffisamment prises en compte jusqu’ici.

Dans cet exercice toujours délicat d’anticipation, difficile de hiérarchiser les risques par degré

d’imminence ou de dangerosité. Relevons surtout que l’horizon reste menaçant, même si les

risques identifiés cette année empruntent des formes différentes, au fur et à mesure que la

crise financière déroule ses épisodes. Hier, c’était la contraction du crédit qui inquiétait,

aujourd’hui, c’est le montant des dettes publiques. La crise grecque et plus largement les

tensions sur les financements de certains Etats européens et le coût de leurs emprunts sur les

marchés en sont l’illustration.

Mais l’intention de l’AMF avec cette cartographie n’est certainement pas de sonner le tocsin en

provoquant un affolement stérile. Ce serait faire un contre-sens sur le bon usage de ce

document. Son ambition est d’abord d’inspirer l’action du régulateur, à un moment charnière.

Car pour bien réguler, encore faut-il bien cerner les risques que l’on veut prévenir ou

circonscrire. Sinon, le régulateur ajouterait du risque au risque en apportant des réponses

réglementaires inadaptées, mal calibrées, voir superfétatoires.

Pour bien lire ce document, il faut donc le relier au programme de travail de l’AMF : je pense à

nos tentatives d’harmonisation des règles sur les ventes à découvert, à nos contributions aux

travaux sur la supervision des marchés de gré à gré, ainsi qu’à nos propositions pour lutter

contre l’opacité et la fragmentation croissante des structures de marchés tout en intégrant les

conséquences du développement du trading haute fréquence. Je pense aussi à nos efforts pour

mieux protéger le public d’une offre de plus en plus large d’une gamme de produits

d’investissement par trop complexes. Je pense enfin à nos efforts pour prévenir les risques

d’arbitrage réglementaire et d’insécurité juridique découlant de l’hétérogénéité des

réglementations domestiques. C’est cela que je souhaite que l’on retienne de l’édition 2010 :

non des incantations, mais des solutions, alors que jamais le besoin d’une régulation forte et

convergente d’une place à l’autre n’a été aussi criant.

Jean-Pierre JOUYET

Risques et tendances n°9 - 2010 Autorité des Marchés Financiers Page 5

Introduction

Les risques identifiés en 2009 et les actions menées

De la crise financière à la crise économique

La précédente cartographie des risques de l’AMF a été publiée en juin 2009, dans un contexte de

marché encore très volatile. Elle soulignait les tensions sur les marchés du crédit et de fortes

incertitudes sur l’évolution des prix des actifs et les bilans des intermédiaires bancaires et

financiers. Le suivi de la crise financière a ainsi impliqué pour l’AMF une vigilance particulière au

niveau de l’information financière fournie par les établissements bancaires et de l’application des

normes comptables. La forte dégradation du contexte économique qui a suivi la crise financière

s’est par ailleurs traduite par des problématiques spécifiques d’information au marché pour les

entreprises en difficulté ou d’application des normes (dans le cas de ruptures de covenants

notamment). Certaines sociétés ont réalisé des opérations d’augmentation de capital dans des

délais très courts, ce qui a pu poser des problèmes particuliers lors des examens des demandes

de visas. Dans cet environnement économique très dégradé, et dans la lignée de l’année

précédente, il n’y a quasiment pas eu d’introductions en bourse en 2009 (à l’exception d’une

introduction importante en fin d’année) et très peu d’offres publiques. En revanche, les levées de

fonds par augmentation de capital ou émission de convertibles ont atteint des niveaux record,

notamment pour les grandes capitalisations.

La cartographie 2009 identifiait par ailleurs des risques opérationnels sur les marchés des dérivés

de gré à gré, notamment des dérivés de crédit, résultant du manque de robustesse des processus

de post-marché sur ces activités. Dans ce domaine, et dans la lignée des recommandations du

G20, des efforts importants ont été réalisés par la communauté financière internationale, sous la

conduite des régulateurs, et se poursuivent en 2010. L’AMF préside le Post-Trading Standing

Committee de CESR (PTSC) et suit les projets de chambres de compensation et de trade

repositories, en lien avec la future proposition législative de la Commission européenne sur les

infrastructures de marché. L’AMF contribue aussi à la révision des standards CPSS-IOSCO.

La cartographie soulignait aussi deux principaux risques pour les marchés d’actions : d’abord des

risques pour le financement des entreprises, et, d’autre part, des risques au niveau de la structure

de marchés dans un contexte de fragmentation des marchés autorisé par la directive Marchés

d’Instruments Financiers (MIF) et favorisé par les innovations technologiques. Ces risques ont

donné lieu à deux chantiers majeurs, lancés en 2009 et qui se poursuivent en 2010 :

• les initiatives prises en faveur des petites et moyennes entreprises (possibilité de transfert des

sociétés cotées sur Euronext vers Alternext, prise en compte des valeurs moyennes dans les

travaux sur les comités d’audit ; de nouvelles actions vont être lancées dans le cadre du plan

pour le financement des PME annoncé en mars 2010 par le Ministre de l’Économie) ; l’AMF a

aussi modifié les règles d’encadrement du prix dans les IPO pour offrir aux acteurs une

souplesse supplémentaire ;

• les travaux de révision de la Directive MIF (rapport Fleuriot, travaux CESR, groupe de place

coordonné par l’AMF) et les efforts menés par l’Autorité des Marchés Financiers pour assurer

la qualité et le suivi des données de reporting des transactions dans un environnement de

marché désormais fragmenté.

Risques pour les investisseurs

Les autres grandes thématiques de risques mises en avant par la cartographie 2009 portaient sur

l’épargne individuelle et collective. La cartographie rappelait en particulier les risques résultant des

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

63

63

64

64

65

65

66

66

67

67

68

68

69

69

70

70

71

71

72

72

73

73

74

74

75

75

76

76

77

77

78

78

79

79

80

80

81

81

82

82

83

83

1

/

83

100%