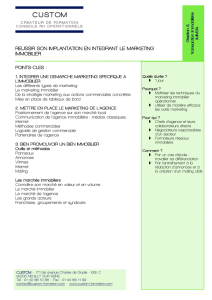

Le cycle dans les marchés de l`immobilier au Canada : quelques

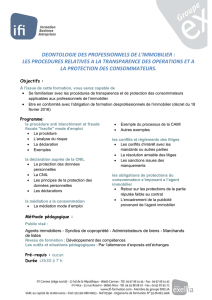

publicité