bulletin mensuel - Atlantique Finance

Contacts: +225 20 31 21 21

Site web: www.atlantiquefinance.net

E-mail : Jerome.niamien@banqueatlantique.net

Direction: Marché des Capitaux

Service : Recherches & Analyses

Analyste : Jérôme Niamien

Les informations contenues dans ce bulletin proviennent de sources que nous estimons fiables.

Toutefois, nous ne pouvons pas garantir leur exactitude ni leur exhaustivité.

BULLETIN MENSUEL

Juillet 2016

Important repli du volume des transactions au cours de ce mois.

Le mois de juillet a été marqué par d’importantes corrections opérées sur la

grande majorité des valeurs cotées sur le marché régional. Depuis le

lancement de l’offre publique de vente (OPV) du titre SIB, une importante

vague de cession de titres a été observée sur le marché contribuant à

l’effondrement de la plupart des cours sur le marché régional. Tous les

secteurs du marché ont évolué en territoire négatif (les replis importants

ont été observés au niveau des secteurs Distribution et Transport avec

respectivement -17,7% et -11,9%) appuyés par une balance des variations

nettes significativement tirée vers le bas (35 valeurs en baisse contre

seulement 4 hausses). Dans un tel contexte, le marché clôture le mois de

juillet sur une note pessimiste. L’indice BRVM-10, influencé par la mauvaise

orientation de la quasi-totalité de ses valeurs, hormis le titre PALMCI (en

hausse de 9,64%) au cours du mois, perd 3,64% à 250,88 points. Le BRVM-

Composite décroche également de 6,03% à 289,36 points, consolidant son

déficit depuis janvier 2016 de 5,30%.

Comparativement au mois précédent, le rythme des échanges connait une

forte décélération (-30,7%) ramenant l’enveloppe des transactions à 23

milliards FCFA (soit un flux quotidien moyen de 1,095 milliard FCFA/jour

contre 1,508 milliards FCFA/j en juin).

Les contributions des compartiments Actions et Obligations à cette

enveloppe ont été respectivement de 79% et 21%.

Dans cette foulée, la capitalisation boursière de la BRVM connait une fort e

contraction de 6,16% par rapport au mois précédent pour s’établir à 8

818,62 milliards FCFA.

Physionomie du marché en juillet 2016

Brèves du Compartiment-Actions

Perspectives du marché

Des performances en baisse en lien avec d’importantes corrections

sur certains titres, notamment les big caps.

Le mois de juillet semble être le mois des fortes corrections sur le

Compartiment-Actions de la BRVM. Les secteurs (SERVICES PUBLICS et

FINANCES), naguère considérés comme défensifs n’ont pas échappé au

contexte de morosité du marché dans sa globalité. La quantité de titres

transigés sur le compartiment-Actions de la BRVM au cours du mois de juillet

a sensiblement chuté (-66,4%) par rapport au mois précédent pour s’établir

à plus de 5,96 millions de titres échangés. L’enveloppe globale brassée sur

ce compartiment s’est détériorée de 33,7% pour se situer à 18,16 milliards

FCFA.

La variation moyenne sur le compartiment est restée négative à -7,3%.

La meilleure performance du mois revient au titre PALMCI avec une variation

positive de son cours de +9,64%, soutenue par un important courant

acheteur. On observe en revanche une forte immersion (-27,27%) du titre

VIVO ENERGY qui avait enregistré le mois précédent la meilleure

performance mensuelle.

Les titres BOA Mali, PALMCI et SONATEL ont été les titres les plus liquides du

Compartiment-Actions, concentrant ensemble ce mois, plus de 66% de

l’enveloppe globale du compartiment pour 569 052 titres échangés.

La Capitalisation boursière du Compartiment-Actions baisse ainsi de 6% pour

s’établir à 7 645,05 milliards FCFA.

COMPARTIMENT-ACTIONS DE LA BRVM

LES PERFORMANCES DU MARCHE

COMPARTIMENT-OBLIGATIONS

Une évolution quasi-identique à celle de ce mois est envisageable sur

la BRVM avec une nette amélioration en août 2016.

Quelques corrections sur certains titres se poursuivront au cours de ce mois

de juillet. Les valeurs disposant de fondamentaux solides (activité en

croissance, bonne rentabilité, stratégie de développement claire…) ayant subi

une sévère correction ce mois sont à préconiser. Celles-ci seront

certainement les premières à rebondir dès les premiers signes de reprise. Le

mois d’août devrait être le mois où le stock picking s’avèrerait donc capital.

Brèves du Compartiment-Obligations

Net repli de l’activité sur le compartiment obligations de la BRVM en

juillet 2016

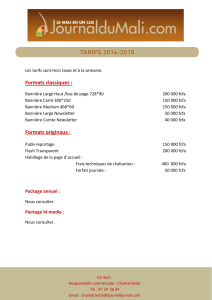

Le Compartiment-Obligations enregistre un volume d’échange en baisse de

16,8%, avec 482 940 titres transigés pour un montant global de 4,84 milliards

FCFA contre 5,81 milliards FCFA le mois précédent. L’essentiel des

transactions du compartiment a été réalisé sur le titre public burkinabé le

«TPBF 6,50% 2013-2020» et les deux titres publics ivoiriens, le «TPCI 6,50%

2012-2017» et le «TPCI 5,99% 2015-2025»qui concentrent plus de 90,2% des

transactions sur ce compartiment.

La capitalisation du compartiment-Obligations s’établit ainsi à 1 639,417

milliards FCFA, en baisse de 7,01% par rapport à juin 2016.

Evolution des indices

Volumes et valeurs transigés sur le marché Actions

Les cinq (5) plus fortes hausses du mois

Les lignes les plus actives du mois

LE MARCHE BOURSIER DE L’UEMOA EN JUILLET 2016

Les cinq (5) plus fortes baisses du mois

N°7

Répartition des transactions en valeur

Valeur totale des transactions (FCFA) 23 000 439 025

Volume transigé (titres) 6 443 381

Capitalisation/ Actions (FCFA) 7 188 646 031 285

Capitalisation/ Obligations (FCFA) 1 639 417 857 930

Price Earning Ratio (PER) moyen (x) 25,29

BRVM-10 250,88 -3,64%

BRVM-C 289,36 -6,03%

210,00

230,00

250,00

270,00

290,00

310,00

330,00

350,00

BRVM-10 BRVM- C

257,80 points

à l'ouverture

304,68 points

à l'ouverture

250,88 points

à la clôture

289,36 points

à la clôture

290,56 points

au 19/07/20168

249,58 points

au 19/07/20168

(en points de

base)

114 118

48 304

89 2 086

160 961

112 2 080

459 250

143 467

34 549

90 1 660

233 2 266

56 856

21 816

489 733

186 926

102 727

0 0

0 0

0 0

526

368

237

777

118

418

393 399 203

43 65 105

706

116 106 71

410 399

81

420

471

2 685

1 579

2 897

379

378

1 385

1 131

955

750

475 436

616 542

870

392

700

544 462

516

0

500

1 000

1 500

2 000

2 500

3 000

0

100

200

300

400

500

600

700

800

900

1 000

01.07.2016

04/07/2016

05/07/2016

07/07/2016

08/07/2016

11/07/2016

12/07/2016

13/07/2016

14/07/2016

15/07/2016

18/07/2016

19/07/2016

20/07/2016

21/07/2016

22/07/2016

25/07/2016

26/07/2016

27/07/2016

28/07/2016

29/07/2016

Volumes Valeurs des transactions

Volumes transigés

(en milliers de titres) Montants transigés

(en millions FCFA)

Titres Var. Hebdo + Bas + Haut Clôture Valeurs transigées

PALM CI +9,64% 9 070 11 500 11 000 1 671 478 850

UNILEVER CI +2,14% 27 010 28 600 27 300 3 601 325

SICOR CI +1,8% 5 500 5 600 5 500 1 489 600

SICABLE CI +1,7% 107 000 118 000 108 005 22 345 525

TRITRURAF CI +0,0% 490 490 490 0

Titres Var. Hebdo + Bas + Haut Clôture Valeurs transigées

VIVO ENERGY CI -27,27% 130 000 203 500 161 070 187 009 900

NEI-CEDA CI -20,94% 3 455 4 150 4 150 127 980

BERNABE CI -19,69% 153 550 195 000 189 500 118 665 910

SAFCA CI -17,45% 35 085 45 145 42 000 1 894 160

SOGB CI -16,69% 30 000 38 000 37 500 55 448 200

Titres Volumes Montants transigés (FCFA)

TPBF 6.50% 2013-2020 185 000 1 859 250 000

TPCI 6.50% 2012-2017 150 000 1 500 000 000

TPCI 5.99% 2015-2025 100 465 1 004 650 000

TPCI 5,85% 2015-2022 39 600 395 990 100

Cumul 475 065 4 759 890 100

TPBF 6.50%

2013-2020

38,43%

TPCI 6.50%

2012-2017

31,00%

TPCI 5.99%

2015-2025

20,76%

TPCI 5,85%

2015-2022

8,18%

Contacts: +225 20 31 21 21

Site web: www.atlantiquefinance.net

E-mail : Jerome.niamien@banqueatlantique.net

Direction: Marché des Capitaux

Service : Recherches & Analyses

Analyste : Jérôme Niamien

Les informations contenues dans ce bulletin proviennent de sources que nous estimons fiables.

Toutefois, nous ne pouvons pas garantir leur exactitude ni leur exhaustivité.

BERNABE Côte d’Ivoire est une société anonyme de droit ivoirien au capital

de 1,656 milliard FCFA créée en 1951 par la société française Descours &

Cabaud. Les parts de son capital social sont actuellement détenues à plus

de 60% par YESHI GROUP (qui a racheté en janvier 2003 le réseau de

distribution de BERNABE à Descours & Cabaud), et à plus de 39% par le

marché boursier régional et divers privés ivoiriens.

BERNABE jouit d’un statut de leadership sur le marché des multi-

spécialistes, en excellant dans la commercialisation et la distribution de

produits de quincaillerie, de matériels industriels, de produits

métallurgiques et de matériaux de construction de diverses marques très

prisées par les professionnels. Les produits et services de la société

assistent le secteur industriel, minier, agricole et immobilier. BERNABE

distribue ses produits en Côte-d'Ivoire à travers un réseau de distribution

comprenant 4 agences dont deux à Abidjan (BERNABE KM 4 sur le Boulevard

de Marseille et BERNABE Parc A Fer KM 6 sise au Boulevard de Marseille),

une à San Pedro (BERNABE sise à l’avenue de l’indépendance) et une

nouvelle agence à Bouaké ouverte en 2013.

BERNABE est cotée à la Bourse Régionale des Valeurs Mobilières d’Abidjan

(BRVM) depuis 1998.

Présentation de la société et de son activité

Faits saillants en 2015

Perspectives et recommandations

Une forte performance dans un environnement économique favorable

aux investissements

L’activité de BERNABE en 2015 s’est déroulée dans un environnement

économique ivoirien en plein essor, porté par le dynamisme de l’agriculture

et des services, ainsi que par l’accroissement des grands travaux publics.

Le rapport de gestion de BERNABE au titre de l’année 2015, montre: (1) une

bonne autonomie financière et une forte capacité d’endettement; (2) une

forte croissance (+15%) de l’activité; (3) un maintien de la bonne

performance économique de l’entreprise caractérisée par des résultats nets

forts et constants sur des segments de plus en plus concurrentiels; (5) une

forte remontée (+9%) des besoins en fonds de roulement générant une

trésorerie fortement dégradée.

Brève analyse de l’activité et de la situation financière:

Grâce à un environnement économique et notamment des affaires en Côte

d’Ivoire très favorable, ayant permis la mise en place de dispositifs

nécessaires à la poursuite des grands travaux et le lancement voire

l’achèvement de grands projets d’infrastructures, BERNABE a pu améliorer

ses performances et développer de manière significative ses marges.

Le Chiffre d’affaires de la société a progressé de 14,5% pour atteindre en

2015, plus de 44,69 milliards FCFA, en raison de la forte compétitivité de

toutes ses agences. Cette croissance s’est articulée autour d’une politique

globale axée sur le développement de nouvelles familles de produits et une

gestion efficiente des stocks (achats rationnels en volumes) qui a d’ailleurs

permis de générer un résultat d’exploitation de 3,5 milliards FCFA, en forte

progression (+20,6%) par rapport à 2014. BERNABE a ainsi dégagé, au terme

de l’année 2015, un profit net de 2,34 milliards FCFA, presque identique à

celui enregistré en 2014.

Concernant la situation financière, la société enregistre un fonds de

roulement en retrait de 2,68 milliards FCFA et une hausse de plus 1,05

milliard FCFA de ses besoins en fonds de roulement (BFR). Pour donc

financer cette hausse du BFR, BERNABE a contracté auprès des banques

d’importants crédits spots. En conséquence, la trésorerie de la société s’est

fortement dégradée de plus de 3,7 milliards FCFA pour atteindre un montant

de -5,49 milliards à fin 2015.

Politique d’investissements: Les investissements réalisés au cours de

l’exercice 2015 ont sensiblement progressé (+81,96%) et s’élèvent à plus de

2,85 milliards FCFA. Ils concernent des travaux d’extension du réseau et

d’agencement des magasins et des sites commerciaux.

Croissance soutenue de 20% des investissements

ACTIVITE ET SITUATION FINANCIERE

LES FONDAMENTAUX DE LA SOCIETE en 2015

BERNABE annonce pour le second semestre 2016,(i) l’ouverture de son

magasin à Yopougon qui permettra de desservir les entreprises de la zone

industrielle en pleine phase de développement; (ii) l’extension de l’agence

du Km4 ; et (iii) la construction et la finition d’un nouveau magasin «M.

Bricolage», suite à la signature d’un contrat «Master Franchise». Ces

investissements permettront certainement de renforcer les marges de la

société. Celle-ci entend véritablement profiter des perspectives positives

offertes par la Côte d’Ivoire. En conséquence, le titre BERNABE peut donc

être recommandé à l’achat pour les épargnants à moyen et long termes.

Comportement boursier du titre BERNABE

En dépit d’un parcours boursier irrégulier (+5,5% en mai, -8,1% en juin et -

19,3% en juillet), le titre BERNABE, possède encore un bon potentiel. Le

titre qui a une valorisation pas très excessive (PER de 21,91x pour un PER

moyen sectoriel de 37,74x et du marché de 25,29x), est resté suffisamment

liquide au cours du mois de juillet. Le cours du titre a oscillé entre 97 800

FCFA et 228 115 FCFA autour d’une moyenne de 161 200 FCFA depuis le

début de l’année. En clôturant le mois de juillet à 155 005 FCFA, la

performance boursière du titre a été de -19,3% et de -13,8% depuis fin

décembre 2015. Fidèle à son habitude de distribution de dividendes,

BERNABE versera au titre de l’année 2015 un dividende unitaire net de 5 500

FCFA (soit un taux de distribution de 86,38%).

Actionnariat BERNABE

FOCUS

COMPORTEMENT DU TITRE SUR LA BRVM EN JUILLET 2016

Evolution cours BERNABE vs Indices de la BRVM de juillet 2015 à juillet 2016

Volumes transigés et valeurs des transactions BERNABE de janvier 2016 à juillet 2016

Evolution de l’activité de BERNABE

Quelques chiffres réalisés de 2014 à 2015

Quelques ratios historiques

Obtention du résultat net en 2015

Chiffres clés de 2013 à 2015 (en millions FCFA)

Evolution du chiffre d’affaires de 2013 à 2015

Evolution des investissements

2013-2015

50,00

150,00

250,00

350,00

450,00

550,00

650,00

750,00

0

50 000

100 000

150 000

200 000

250 000

BERNABE BRVM-Comp BRVM10 Indice Secteur Distribution

Cours d'ouverture au 1er juillet 2015:

100 000 FCFA

Cours au 31 décembre 2015:

179 900 FCFA

Cours (FCFA)

Indices (points de base)

Cours de clôture au 29

juillet 2016:

155 005 FCFA

Point le plus bas atteint depuis début juillet

2015: 180 000 FCFA au 14/12/2015

Point le plus haut atteint depuis debut

2016: 228 115 FCFA au 24/05/2016

Actionnaires Participations

YESHI GROUP 60,45%

DIVERS PRIVES (BRVM) 35,33%

ABDUL HUSSEIN BEYDOUN 2,39%

YESHI EKLUND MEKBEBE 1,39%

YOHANNES MEKBEBE 0,43%

(en millions FCFA) 2015 2014 2013

Total des investissements 2 835 1 558 2 661

44 697

39 015

35 278

2 343 2 034 2 010

12 266 11 917 11 745

2 321 3 134 1 036

2015 2014 2013

Chiffre d'affaires Résultat net Capitaux propres Dettes à Long & Moyen Terme

26 374

21 990

20 232

14 332

12 514

10 894

3 947 4 470

11 745

44 42 36

2015 2014 2013

Quincaillerie & Matériel industr iel Produits métalurgiques

Matériaux de const ruction Travaux & Produits accessoires

Achats

marchandises

34,00

Mds

(71,6%)

Chiffre d'Affaires

et autres revenus

3,57

Mds

(7,5%)

9,32

Mds

(19,6%)

1,21

Md

(2,5%)

0,27

Mds

(0,6%)

Autres

conso.

externes

Dotation &

provisions

nettes

Frais de

personnel

Résultats

financier

et HAO

Résultat

net

47,46

Mds

34,00

Mds

(71,6%)

0,9

Mds

(1,9%) 2,34

Mds

(4,9%)

Impôts

BIC

(En FCFA) 2015 2014 Δ (%)

Chiffre d'affaires 44 696 927 744 39 015 142 379 14,56%

Résultat d'exploitation 3 511 022 011 2 910 914 893 20,62%

Résultat Financier -456 531 048 -282 093 925 61,84%

Résultat avant impot 3 244 685 635 2 609 211 539 24,36%

Résultat net 2 343 209 615 2 033 817 983 15,21%

Autres fondamentaux (en FCFA) 2015 2014 Δ (%)

Actif net 12 266 143 245 11 904 385 171 3,04%

Endettement net 7 820 313 449 4 902 727 280 59,51%

Total bilan 38 685 919 862 31 550 215 899 22,62%

Fonds de Roulement 7 152 705 931 9 840 908 832 -27,32%

Besoin en fonds de Roulement 12 651 840 931 11 596 972 560 9,10%

Trésorerie nette -5 499 135 000 -1 756 063 728 213,15%

234

415

1 120

692

223 195

988

725

1 238

2 012

3 060

503

1 443

1 950 1 979

554

2 001

178

746

0

500

1 000

1 500

2 000

2 500

3 000

3 500

0

50

100

150

200

250

300

350

400

450

Volume Valeurs

Montants transigés

en 000 000 FCFA Volume de

titres échangés

Ratios 2015 2014 Δ (%)

Gearing ratio (Dettes/Fonds propres) 18,92% 26,30% -28,04%

Endettement Long Terme 15,91% 20,82% -23,58%

Rentabilité économique 9,08% 9,23% -1,63%

Capitalisation boursière à fin juillet (F CF A ): 51 337 656 000

Valeur d'entreprise (FCFA): 59 157 969 449

+Haut du mois (04 juillet 2016): 195 000 FCFA

+Bas du mois (22 juillet 2016): 153 550 FCFA

P erfo rmances BER N A B E / BRVM -C

depuis le 04/01/2016: -13,84% / +1,3%

Ratio s de valorisation BER N A B E / BRVM -C

PER 29 juillet 2016: 21,91x / 25,29x

PBR 29 juillet 2016: 4,19x / 5,42x

Contacts: +225 20 31 21 21

Site web: www.atlantiquefinance.net

E-mail : Jerome.niamien@banqueatlantique.net

Direction: Marché des Capitaux

Service : Recherches & Analyses

Analyste : Jérôme Niamien

Les informations contenues dans ce bulletin proviennent de sources que nous estimons fiables.

Toutefois, nous ne pouvons pas garantir leur exactitude ni leur exhaustivité.

La première dimension de l'efficience des marchés financiers concerne

les fonctions proprement économiques de l'industrie financière.

En effet, les marchés financiers prennent une place de plus en plus

dominante dans le système financier. Leur utilité provient du fait

qu'ils facilitent la mutualisation des risques et leur transfert, comme ils

permettent de mobiliser l'épargne vers les emplois les plus productifs,

et ceci grâce à un système de production et de diffusion de

l'information qui répond aux besoins des offreurs et les demandeurs des

actifs financiers.

L'efficience est dite opérationnelle si les intermédiaires financiers

(banques, OPVCM ou sociétés de bourse...) recherchent toutes les

possibilités de convergence entre les offreurs et les demandeurs des

actifs financiers. Cette mise en relation doit être effectuée à moindre

coût, et bien sûr avec une rémunération versée aux intermédiaires.

La deuxième acceptation du concept d'efficience du marché financier

repose tout d'abord sur la rationalité du comportement des

investisseurs. Selon cette acceptation, un marché d'actifs financiers est

efficient si « le prix des actifs reflète les espérances de revenus

futurs auxquels ils donnent droit, conformément aux principes

d'évaluation ». En d’autres termes, on dit que les marchés financiers

sont efficients dans la mesure où les prix des actifs cotés sont

uniquement le reflet des anticipations qu'ont les investisseurs de leurs

revenus futurs.

En effet, les investisseurs sont supposés capables de faire les meilleures

estimations des valeurs intrinsèques des actions. De plus, leur

rationalité financière les conduit à chercher à maximiser leurs gains en

bourse. Ils ont donc intérêt à anticiper correctement la valeur

fondamentale de l'action. D'où la nécessité d'avoir un stock

d'information suffisamment important pour analyser rationnellement les

tendances des cours pour atteindre la situation optimale souhaitée.

Selon cette acceptation qui est la plus utilisée, « un marché financier

est dit efficient si et seulement si l'ensemble des informations

disponibles concernant chaque actif financier coté sur ce marché est

immédiatement intégré dans le prix de cet actif ».

Un marché incorpore donc instantanément les conséquences des

évènements passés et reflète les anticipations sur le futur puisque tous

les évènements connus ou anticipés sont déjà intégrés dans le cours

actuel.

La notion d'efficience suppose un marché idéal, c'est à dire un marché

boursier sur lequel le prix des actifs permet de prendre les bonnes

décisions d'allocation des ressources car le prix des titres reflète à un

moment donné, en moyenne, correctement toutes les informations

disponibles, que ce soit sur des événements passés ou futurs.

Cette hypothèse d'efficience du marché financier est due à Eugène

FAMA, économiste américain. En effet, il considère que dans un marché

suffisamment large où l'information se répand instantanément, comme

c'est le cas en particulier du marché boursier, les opérateurs réagissent

correctement et quasi immédiatement aux informations s'ils ont la

capacité de les interpréter avec justesse.

Ce présent bulletin est diffusé à titre purement informatif et ne constitue, en aucune façon, un document de sollicitation en vue de l’achat ou de la vente d’instruments financiers à la BRVM. Tout

investisseur doit se faire son propre jugement quant à la pertinence d’un investissement dans une quelconque valeur mobilière évoquée dans ce bulletin, en tenant compte des mérites et des risques qui y

sont associés, de sa propre stratégie d’investissement et de sa situation légale. Les performances passées et données historiques ne constituent, en aucun cas, une garantie du futur. Du fait de la présente

publication, ni Atlantique Finance, ni aucun de ses dirigeants ou collaborateurs ne peuvent être tenus responsables d’une quelconque décision d’investissement.

Avertissements

DOSSIER

Une chronique de Tardy KOUASSIBLE

La théorie des marchés efficients définit l'efficience d'un marché par son aptitude à réaliser ses fonctions. Un marché est donc

efficient si les prix dans celui-ci constituent des signaux fiables pour ses acteurs pour prendre leurs décisions (d'achat, de vente, ou

de maintien). L'élément « information » prend alors une dimension essentielle dans cette hypothèse.

La littérature théorique économique identifie trois acceptations du concept d'efficience des marchés financiers à savoir l'efficience

fonctionnelle, le comportement rationnel des acteurs et l'efficience informationnelle.

LA THEORIE DE L’EFFICIENCE DES MARCHES : DEFINITION ET TYPOLOGIE

L'efficience fonctionnelle (ou opérationnelle)

1.

Tout simplement, lorsque des gens réalisent des opérations, ils achètent

quelque chose dont ils espèrent voir la valeur augmenter à l'avenir.

C'est en ce sens que les marchés secondaires sont efficients; le prix d'un

actif négocié change constamment à mesure que les marchés analysent et

fournissent de nouvelles informations sur les perspectives d'avenir de cet

actif.

Toute nouvelle information doit bien entendu être analysée, mais une

recherche sur la répercussion des annonces majeures telle que la

publication des résultats ou une offre publique d'achat (OPA), montre que

l'horizon pour l'assimilation de l'information est mesuré en heures ou

même en minutes, en fonction de la complexité de l'information.

Un investisseur peut donc supposer que, à moins de découvrir lui-même

des données qui sont véritablement nouvelles, tout événement rendu

publique aura déjà affecté le cours du marché.

Si un investisseur opère sur la base d'une information réellement nouvelle,

l'efficience du marché joue alors en sa faveur, car il peut agir en fonction

de cette information unique, ayant confiance dans le fait que le marché se

mettra au niveau et conduira le prix de l'action dans la direction attendue.

Faire ses évaluations et agir en fonction des informations obtenues est

bien évidemment très important pour les investisseurs. Toutefois, vous

devez voir ces informations comme un moyen de rester au courant des

performances globales et de la valeur de la société, plutôt que comme un

moyen de faire des bénéfices exceptionnellement hauts à court terme.

Eugène FAMA propose trois hypothèses de l'efficience des marchés

financiers :

La diffusion rapide à faible coût de l'information;

Les investisseurs réagissent immédiatement à l'information reçue;

Le cours d'un titre suit un cheminement aléatoire, une «marche au

hasard.

Aussi, distingue-t-il trois types de marchés efficients, qui sont fonctions de

l'information disponible : la forme faible, la forme semi-forte et la forme

forte.

- Dans un marché efficient de forme faible, les cours des titres reflètent

tout ce qu'on pourrait déduire de leur historique. L'observation des

cours et des volumes de transactions passées ne serait d'aucune utilité

pour battre le marché ou obtenir des taux de rentabilité supérieurs à

un niveau de risque plus élevé. L'analyse technique est alors non

significative. Il n'est Donc pas possible de tirer profit des informations

passées pour prévoir l'évolution future du prix, du fait que tous les

agents disposent du même stock desdites informations. Donc, il faut

chercher des informations nouvelles pour se servir à prendre la bonne

décision.

- Dans un marché de forme semi-forte, les cours boursiers réagissent

instantanément à l'annonce d'information dès que celles-ci deviennent

publiques. Ces informations peuvent être des informations

macroéconomiques et financières, affectant l'ensemble des valeurs ou

celles propres à une entreprise (annonce de chiffres d'affaires, de

bénéfices, dividendes...). Un investisseur sera meilleur que les autres

s'il dispose des informations privées non détenues par le publique (les

autres investisseurs).

- Enfin, un marché sera efficient de forme forte si toutes les

informations privées sont reflétées dans les cours. Ainsi, il n'est pas

possible de tirer profit même des informations privées concernant un

actif financier pour prévoir l'évolution future de son prix, car elles

sont déjà intégrées dans les prix. Sous cette forme, la rationalité des

investisseurs affirme que l'analyse de l'information disponible

n'enrichit personne. Donc, un marché fortement efficient rend tous les

agents (spéculateurs) égaux en matière d'information privée et

d'anticipation.

Le comportement rationnel des acteurs du marché

L'efficience informationnelle

L'efficience informationnelle (suite)

1

/

3

100%