credit agricole sa comptes consolides au 31 - Info

1

CREDIT AGRICOLE S.A.

COMPTES CONSOLIDES AU 31 DECEMBRE 2013

Arrêtés par le Conseil d’administration de Crédit Agricole S.A. du 18 février 2014 et soumis

à l’approbation de l’Assemblée générale des actionnaires du 21 mai 2014

Comptes non audités

Comptes consolidés de Crédit Agricole S.A. – 31 décembre 2013

2

SOMMAIRE

CADRE GENERAL ................................................................................................................................................. 4

>>

P

RESENTATION JURIDIQUE DE L

’

ENTITE

........................................................................................................ 4

>>

R

ELATIONS INTERNES AU

C

REDIT

A

GRICOLE

................................................................................................ 8

>>

P

ARTIES LIEES

.......................................................................................................................................... 14

ETATS FINANCIERS CONSOLIDES ................................................................................................................... 16

>>

C

OMPTE DE RESULTAT

.............................................................................................................................. 16

>>

R

ESULTAT NET ET AUTRES ELEMENTS DU RESULTAT GLOBAL

..................................................................... 17

>>

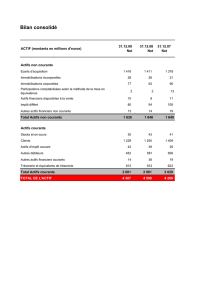

B

ILAN

A

CTIF

............................................................................................................................................. 18

>>

B

ILAN

P

ASSIF

........................................................................................................................................... 19

>>

T

ABLEAU DE VARIATION DES CAPITAUX PROPRES

....................................................................................... 20

>>

T

ABLEAU DES FLUX DE TRESORERIE

.......................................................................................................... 22

NOTES ANNEXES AUX ETATS FINANCIERS ................................................................................................... 25

1.

P

RINCIPES ET

M

ETHODES APPLICABLES DANS LE

G

ROUPE

,

JUGEMENTS ET ESTIMATIONS UTILISEES

. .... 25

1.1

Normes applicables et comparabilité ......................................................................................... 25

1.2

Format de présentation des états financiers .............................................................................. 29

1.3

Principes et méthodes comptables ............................................................................................ 30

1.4

Principes et méthodes de consolidation (IAS 27, 28 et 31) ....................................................... 61

2.

I

NFORMATIONS SIGNIFICATIVES DE L

’

EXERCICE

................................................................................... 67

2.1

Principales opérations de structure et événements significatifs de l’exercice 2013 .................. 67

2.2

Participations dans les entreprises mises en équivalence ......................................................... 72

2.3

Opérations de titrisation ............................................................................................................. 73

2.4

Participations non consolidées ................................................................................................... 73

2.5

Ecarts d’acquisition .................................................................................................................... 74

2.6

Participations dans les co-entreprises ....................................................................................... 77

3.

G

ESTION FINANCIERE

,

EXPOSITION AUX RISQUES ET POLITIQUE DE COUVERTURE

.................................. 78

3.1

Risque de crédit.......................................................................................................................... 78

3.2

Risque de marché ...................................................................................................................... 85

3.3

Risque de liquidité et de financement ........................................................................................ 89

3.4

Couverture des risques de flux de trésorerie et de juste valeur sur taux d’intérêts et de change92

3.5

Risques opérationnels ................................................................................................................ 93

3.6

Gestion du capital et ratios réglementaires ................................................................................ 94

4.

N

OTES RELATIVES AU COMPTE DE RESULTAT ET AU RESULTAT GLOBAL

............................................... 96

4.1

Produits et Charges d’intérêts .................................................................................................... 96

4.2

Commissions nettes ................................................................................................................... 97

4.3

Gains ou pertes nets sur instruments financiers à la juste valeur par résultat .......................... 97

4.4

Gains ou pertes nets sur actifs financiers disponibles à la vente .............................................. 99

4.5

Produits et charges nets des autres activités ............................................................................. 99

4.6

Charges générales d’exploitation ............................................................................................. 100

4.7

Dotations aux amortissements et aux dépréciations des immobilisations corporelles et

incorporelles ............................................................................................................................ 100

4.8

Coût du risque .......................................................................................................................... 101

4.9

Gains ou pertes nets sur autres actifs ...................................................................................... 102

4.10

Impôts ....................................................................................................................................... 102

4.11

Variation des gains et pertes comptabilisés directement en capitaux propres ........................ 104

5.

I

NFORMATIONS SECTORIELLES

.......................................................................................................... 106

5.1

Information sectorielle par secteur opérationnel ...................................................................... 109

5.2

Information sectorielle par zone géographique ........................................................................ 111

5.3

Spécificités de l’assurance ....................................................................................................... 112

Comptes consolidés de Crédit Agricole S.A. – 31 décembre 2013

3

5.4

Banque de proximité en France – Réseau des Caisses régionales ........................................ 114

6.

N

OTES RELATIVES AU BILAN

............................................................................................................. 115

6.1

Caisse, banques centrales ....................................................................................................... 115

6.2

Actifs et passifs financiers à la juste valeur par résultat .......................................................... 115

6.3

Instruments dérivés de couverture ........................................................................................... 118

6.4

Actifs financiers disponibles à la vente .................................................................................... 119

6.5

Prêts et créances sur les établissements de crédit et sur la clientèle...................................... 120

6.6

Actifs transférés non décomptabilisés ou décomptablisés avec implication continue ............. 121

6.7

Dépréciations inscrites en déduction des actifs financiers ....................................................... 123

6.8

Exposition au risque souverain et non souverain sur les pays européens sous surveillance . 124

6.9

Dettes envers les établissements de crédit et sur la clientèle ................................................. 131

6.10

Actifs financiers détenus jusqu’à l’échéance ............................................................................ 131

6.11

Dettes représentées par un titre et dettes subordonnées ........................................................ 132

6.12

Informations sur la compensation des actifs et des passifs financiers .................................... 136

6.13

Actifs et passifs d’impôts courants et différés .......................................................................... 138

6.14

Comptes de régularisation actif, passif et divers ...................................................................... 139

6.15

Actifs, passifs et résultat des activités destinées à être cédées et des activités abandonnées140

6.16

Immeubles de placement ......................................................................................................... 142

6.17

Immobilisations corporelles et incorporelles (hors écarts d’acquisition) .................................. 143

6.18

Provisions techniques des contrats d’assurance ..................................................................... 143

6.19

Provisions ................................................................................................................................. 144

6.20

Capitaux propres ...................................................................................................................... 149

6.21

Ventilation des actifs et passifs financiers par échéance contractuelle ................................... 152

7.

A

VANTAGES AU PERSONNEL ET AUTRES REMUNERATIONS

................................................................. 153

7.1

Détail des charges de personnel .............................................................................................. 153

7.2

Effectif fin de période ................................................................................................................ 153

7.3

Avantages postérieurs à l’emploi, régimes à cotisations définies ............................................ 153

7.4

Avantages postérieurs à l’emploi, régimes à prestations définies ........................................... 155

7.5

Autres avantages sociaux ........................................................................................................ 157

7.6

Paiements à base d’actions ..................................................................................................... 157

7.7

Rémunérations de dirigeants ................................................................................................... 160

8.

E

NGAGEMENTS DE FINANCEMENT ET DE GARANTIE ET AUTRES GARANTIES

......................................... 162

9.

R

ECLASSEMENTS D

’

INSTRUMENTS FINANCIERS

................................................................................. 165

10.

J

USTE VALEUR DES INSTRUMENTS FINANCIERS

.................................................................................. 166

10.1

Juste valeur des actifs et passifs financiers comptabilisés au coût ......................................... 167

10.2

Informations sur les instruments financiers évalués à la juste valeur ...................................... 169

10.3

Evaluation de l'impact de la prise en compte de la marge à l'origine ...................................... 182

11.

É

VENEMENTS POSTERIEURS A LA CLOTURE

....................................................................................... 183

11.1

Garanties spécifiques apportées par les Caisses régionales à Crédit Agricole S.A. (Switch) 183

11.2

Travaux de revue de la qualité des actifs menés par la Banque Centrale Européenne (AQR)184

12.

P

ERIMETRE DE CONSOLIDATION AU

31

DECEMBRE

2013 .................................................................... 185

Comptes consolidés de Crédit Agricole S.A. – 31 décembre 2013

4

Les comptes consolidés sont constitués du cadre général, des états financiers consolidés

et des notes annexes aux états financiers

Cadre général

>> Présentation juridique de l’entité

Depuis l’Assemblée générale extraordinaire du 29 novembre 2001, la société a pour

dénomination sociale : Crédit Agricole S.A.

Adresse du siège social de la société : 12 place des Etats-Unis 92127 Montrouge cedex

Immatriculation au registre du Commerce et des Sociétés de Nanterre sous le numéro

784 608 416

Code NAF : 6419Z

Crédit Agricole S.A. est une société anonyme à Conseil d’administration régie par le droit

commun des sociétés commerciales et notamment le livre deuxième du Code de commerce.

Crédit Agricole S.A. est également soumise aux dispositions du Code monétaire et financier,

notamment ses articles L.512-47 et suivants.

Crédit Agricole S.A. est enregistrée sur la liste des établissements de crédit dans la catégorie des

banques mutualistes ou coopératives depuis le 17 novembre 1984. A ce titre, elle est soumise

aux contrôles des autorités de tutelle bancaire et notamment de l’Autorité de contrôle prudentiel et

de résolution.

Les actions Crédit Agricole S.A. sont admises aux négociations sur Euronext Paris. Crédit

Agricole S.A. est soumise à la réglementation boursière en vigueur, notamment pour ce qui

concerne les obligations d’information du public.

Comptes consolidés de Crédit Agricole S.A. – 31 décembre 2013

5

Un Groupe bancaire d’essence mutualiste

L’organisation du Crédit Agricole fait de lui un Groupe uni et décentralisé : sa cohésion financière,

commerciale et juridique va de pair avec la décentralisation des responsabilités. Les Caisses

locales forment le socle de l’organisation mutualiste du Groupe. Leur capital social est détenu par

près de 7,4 millions de sociétaires qui élisent 31 921 administrateurs. Elles assurent un rôle

essentiel dans l’ancrage local et la relation de proximité avec les clients. Les Caisses locales

détiennent la majeure partie du capital des Caisses régionales, sociétés coopératives à capital

variable et banques régionales de plein exercice.

La SAS Rue La Boétie, détenue exclusivement par les Caisses régionales, détient la majorité du

capital de Crédit Agricole S.A. Les titres SAS Rue La Boétie ne sont pas cessibles en dehors de

la communauté des Caisses régionales. Par ailleurs, les transactions éventuelles sur ces titres

entre Caisses régionales sont encadrées par une convention de liquidité qui fixe notamment les

modalités de détermination du prix de transaction. Ces opérations recouvrent les cessions de

titres entre les Caisses régionales et les augmentations de capital de la SAS Rue La Boétie.

La Fédération Nationale du Crédit Agricole (FNCA) constitue une instance d’information, de

dialogue et d’expression pour les Caisses régionales.

Crédit Agricole S.A., en qualité d’organe central du réseau Crédit Agricole, tel que défini à l’article

R.512-18 du Code monétaire et financier, veille, conformément aux dispositions du Code

monétaire et financier (article L511-31 et article L511-32), à la cohésion du réseau Crédit

Agricole, au bon fonctionnement des établissements de crédit qui le composent et au respect des

dispositions législatives et réglementaires qui leur sont propres en exerçant sur ceux-ci un

contrôle administratif, technique et financier. A ce titre, Crédit Agricole S.A. peut prendre toutes

les mesures nécessaires, notamment pour garantir la liquidité et la solvabilité tant de l’ensemble

du réseau que de chacun des établissements qui lui sont affiliés.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

63

63

64

64

65

65

66

66

67

67

68

68

69

69

70

70

71

71

72

72

73

73

74

74

75

75

76

76

77

77

78

78

79

79

80

80

81

81

82

82

83

83

84

84

85

85

86

86

87

87

88

88

89

89

90

90

91

91

92

92

93

93

94

94

95

95

96

96

97

97

98

98

99

99

100

100

101

101

102

102

103

103

104

104

105

105

106

106

107

107

108

108

109

109

110

110

111

111

112

112

113

113

114

114

115

115

116

116

117

117

118

118

119

119

120

120

121

121

122

122

123

123

124

124

125

125

126

126

127

127

128

128

129

129

130

130

131

131

132

132

133

133

134

134

135

135

136

136

137

137

138

138

139

139

140

140

141

141

142

142

143

143

144

144

145

145

146

146

147

147

148

148

149

149

150

150

151

151

152

152

153

153

154

154

155

155

156

156

157

157

158

158

159

159

160

160

161

161

162

162

163

163

164

164

165

165

166

166

167

167

168

168

169

169

170

170

171

171

172

172

173

173

174

174

175

175

176

176

177

177

178

178

179

179

180

180

181

181

182

182

183

183

184

184

185

185

186

186

187

187

188

188

189

189

190

190

191

191

192

192

193

193

194

194

195

195

1

/

195

100%