Feuille d`information BEPS Principes (PDF, 156 kB, 05.10.2015)

Département fédéral des finances DFF

Secrétariat d'Etat aux questions financières internationales SFI

Section Questions fiscales multilatérales et fiscalité des entreprises

05.10.2015

Communication SFI

Bundesgasse 3, 3003 Berne

Tél. +41 58 462 62 91

Fax +41 58 463 24 02

[email protected]min.ch

www.sif.admin.ch

Documentation

Erosion de la base d’imposition et transfert

de bénéfices (BEPS)

BEPS (Base Erosion and Profit Shifting ; BEPS) est un projet conjoint de l’OCDE et du G20, qui vise à

lutter contre l’érosion de la base d’imposition et le transfert de bénéfices dans des juridictions

prévoyant une imposition faible, voire nulle. En particulier, les interactions entre différentes législations

fiscales nationales ne devraient plus permettre aux contribuables de bénéficier d’une double non-

imposition.

Les répercussions de la crise financière et de la dette ainsi que quelques cas abondamment discutés

d’optimisation fiscale agressive pratiqués par certaines entreprises multinationales ont notamment

contribué au lancement de ce projet.

BEPS marque un tournant historique en matière de coopération fiscale internationale. De fait, les

règles de droit fiscal international actuelles, élaborées dans le cadre de la Société des Nations au

siècle dernier, n’ont subi depuis lors que des modifications ponctuelles. En outre, le projet se distingue

par son ampleur sans précédent: il a pour but de mettre à jour les règles de droit fiscal international

dans leur ensemble.

Chronologie

- 13 février 2013: publication par l’OCDE du rapport « Lutter contre l’érosion de la base

d’imposition et le transfert de bénéfices » ;

- 19 juillet 2013: publication par l’OCDE du « Plan d’action concernant l’érosion de la base

d’imposition et le transfert de bénéfices », comprenant 15 actions ;

- Septembre 2013: début des travaux techniques pour l’ensemble des actions ;

- 25-26 juin 2014: approbation des premiers résultats du projet par le Comité des affaires fiscales,

- Septembre 2014: publication du 1er volet des résultats du projet,

- 20-21 septembre 2014: communication des premiers résultats du projet aux ministres des

Finances du G20 ;

- Septembre 2015: publication prévue du 2ème volet des résultats du projet ;

- Décembre 2015: publication prévue du 3ème et dernier volet des résultats du projet.

Organisation

Plus de 60 pays, l’ensemble des Etats membres de l’OCDE et du G20 ainsi que certains Etats qui ne

sont ni membres de l’OCDE ni du G20

1

participent au projet BEPS sur un pied d’égalité.

1

OCDE : Allemagne, Australie, Autriche, Belgique, Canada, Chili, Corée du Sud, Danemark, Espagne, Estonie,

États-Unis, Finlande, France, Grèce, Hongrie, Irlande, Islande, Israël, Italie, Japon, Luxembourg, Mexique,

Norvège, Nouvelle-Zélande, Pays-Bas, Pologne, Portugal, République slovaque, République tchèque, Royaume-

Uni, Slovénie, Suède, Turquie. G20 : Afrique du Sud, Arabie Saoudite, Argentine, Brésil, Chine, Inde, Indonésie,

Russie. Autres États : Albanie, Azerbaïdjan, Bangladesh, Colombie, Costa Rica, Croatie, Géorgie, Jamaïque,

Kenya, Lettonie, Lituanie, Malaisie, Maroc, Nigeria, Pérou, Philippines, Sénégal, Singapour, Tunisie, Viêt-Nam

05.10.2015

2

Le projet BEPS est intégralement mené au sein de l’OCDE sous la direction du Comité des affaires

fiscales. Les travaux sont répartis entre différents groupes et sous-groupes de travail, soutenus par le

secrétariat de l’OCDE. La Suisse participe activement à tous les groupes de travail et y fait valoir ses

intérêts.

Répercussions pour la Suisse:

- Le projet BEPS ne se concentre pas sur un pays ou un groupe de pays en particulier, mais

s’adresse à tous les pays participants. Il offre ainsi une occasion unique de créer des conditions

équitables pour tous (« level playing field ») en matière de fiscalité des entreprises.

- Les nouvelles règles devraient favoriser les pays qui privilégient la substance économique et la

création de valeur. En combinant cette approche à une fiscalité favorable, la Suisse dispose de

nombreux atouts pour maintenir sa compétitivité fiscale.

- Trouver des solutions coordonnées entre les pays face aux situations abusives devrait permettre

d’éviter la prolifération de règles défensives unilatérales pouvant mener à de nombreuses

doubles impositions.

- Sur le plan interne en Suisse, la troisième réforme de l’imposition des entreprises tient compte

des développements du projet BEPS.

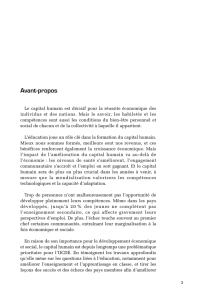

Tableau : Organisation du projet BEPS au sein de l’OCDE

Les premiers résultats du projet BEPS

Les premiers résultats du projet BEPS portant sur les points suivants vont être publiés par l’OCDE en

septembre 2014. Objectifs et tendances des travaux:

- Impact fiscal de l’économie numérique (action 1)

Objectif: identifier les principales difficultés que pose l’économie numérique aux règles de droit

fiscal international actuel, ces dernières n’ayant pu suivre l’évolution rapide de cette nouvelle

Information

"Mandat"

Task force on digital economy,

Forum on harmful tax practices,

Groupe d’experts informel sur l’instrument multilatéral,

Groupes de travail n° 1, 2, 6 et 11

Elaboration et approbation des rapports

Comité des affaires fiscales (CAF)

Décisions finales, approbation des rapports

Conseil de l’OCDE

Prise de connaissance des résultats

G20

Décision politique

Sous-groupes de travail

Travaux techniques en groupes de taille réduite afin de

préparer les projets de rapports

05.10.2015

3

économie. Certains Etats craignent que leurs intérêts fiscaux ne s’en trouvent lésés (par

exemple que la vente de biens entièrement numériques échappe à l’imposition).

A court terme, pas d’introduction de règles spécifiques à l’économie numérique. Poursuite

des travaux afin de déterminer la nécessité ou non d’en introduire.

- Montages hybrides (action 2)

Objectif: neutraliser les effets de ces instruments. Les montages hybrides sont des constructions

juridiques, qui permettent de réduire la charge fiscale des contribuables en se basant sur le

manque de coordination entre les législations fiscales des différents pays concernés (par

exemple, en obtenant une déduction dans un pays, sans revenu imposable correspondant dans

un autre pays).

Introduction de règles complexes et mécaniques en droit interne visant à éliminer l’utilisation

des montages hybrides.

- Pratiques fiscales dommageables (action 5)

Objectif: poursuivre les travaux relatifs aux pratiques fiscales dommageables en améliorant la

transparence. L’OCDE continue son examen de l’ensemble des régimes fiscaux privilégiés

accordés aux entreprises par ses pays membres afin de déterminer s’il s’agit de pratiques

fiscales dommageables. Entre autres, six régimes suisses sont examinés. Les régimes d’ « IP

box » existants (régime fiscal qui permet d’imposer de manière préférentielle les revenus

provenant de biens immatériels) dans certains Etats membres sont également passés en revue

et des discussions ont lieu afin de déterminer à quelles conditions de tels régimes seraient

acceptables. Enfin, les « rulings » (accord préalable entre les autorités fiscales et un contribuable

prévoyant un certain régime d’imposition dans une situation donnée) octroyant un régime fiscal

préférentiel devraient être échangés de manière spontanée entre autorités fiscales.

« IP box »: recherche de conditions permettant de garantir qu’une « IP box » respecte un

certain degré de substance économique. Dans l’intervalle, suspension de l’examen des régimes

fiscaux en cours, notamment des régimes suisses critiqués.

Rulings: fixation d’un cadre légal pour ce qui est de l’échange spontané de « rulings ».

- Abus des conventions contre les doubles impositions (action 6)

Objectif: empêcher l’utilisation abusive des conventions contre les doubles impositions, qui

doivent permettre d’éliminer efficacement la double imposition sans créer de double non-

imposition.

Standards minimaux à respecter en matière de conventions contre les doubles impositions.

- Pratiques abusives en matière de prix de transfert (action 8)

Objectif : répondre aux difficultés posées par les biens incorporels en matière de prix de transfert.

La forte mobilité des biens incorporels peut permettre à des entreprises multinationales de

transférer artificiellement des bénéfices de pays à fiscalité élevée vers des pays à fiscalité plus

modérée.

Modification des règles de prix de transfert actuelles en vue d’une meilleure prise en compte

de la mobilité des capitaux.

- Documentation en matière de prix de transfert (action 13)

Objectif : accroître la transparence en matière de documentation sur les prix de transfert.

L’imposition dans un pays d’une société faisant partie d’une entreprise multinationale nécessite

certaines informations ciblées, notamment sur les activités effectuées et les profits réalisés à

l’étranger. Ces informations sont en particulier nécessaires afin de vérifier qu’une société

n’effectue pas de transferts artificiels de bénéfices dans des juridictions fiscalement plus

favorables.

Uniformisation des exigences en matière de documentation, notamment par l’établissement

d’un tableau récapitulatif donnant un aperçu de la situation fiscale des entreprises multinationales

pays par pays.

05.10.2015

4

- Mise en œuvre accélérée des mesures décidées (action 15)

Objectif: déterminer la faisabilité d’un instrument multilatéral révisant simultanément l’ensemble

du réseau de conventions de double imposition. Un tel instrument permettrait une adaptation

rapide des conventions existantes aux changements décidés.

Comme dans d’autres domaines du droit international, un instrument multilatéral visant à

mettre en oeuvre les modifications semble être faisable en matière de droit fiscal international.

Lien vers le plan d’action BEPS : www.oecd.org/fr/ctp/PlanActionBEPS.pdf

1

/

4

100%