rapport intérimaire

Au , le chiffre d’affaires augmente de 8,6 millions $ compa-

rativement à l’an dernier, pour atteindre 767,7 millions $. La nouvelle acquisition

de Schrœder Milk réalisée en décembre dernier a contribué à cette hausse pour

27,9 millions $. Le chiffre d’affaires de la Division Fromages ns est en hausse,

provenant principalement de la performance des produits importés et des produits

de la marque Agropur Signature, dont la gamme OKA. Soutenus par les activités

promotionnelles, les volumes de ventes de yogourt d’Aliments Ultima continuent de

progresser avec une hausse de 11 %. À la Division Natrel, la performance au Québec

a su compenser la forte compétitivité que l’on connaît dans les autres provinces.

Du côté des activités canadiennes de la Division Fromages et Produits fonctionnels,

les volumes de ventes sont légèrement en baisse. Malgré des hausses de volumes,

notre chiffre d’affaires provenant de nos activités fromagères américaines a été

affecté défavorablement par une importante baisse du prix du lait sur les marchés

américains, contrebalancée en partie par un impact favorable causé par la baisse

du dollar canadien par rapport au dollar américain.

Comparativement au trimestre de l’an dernier, l’excédent d’exploitation est en hausse

de 3,9 millions $ pour atteindre 57,1 millions $. Les opérations canadiennes des

divisions fromagères ont amélioré leurs résultats en grande partie par une meilleure

combinaison de produits. Cependant, Trega Foods a connu une réduction de son

excédent d’exploitation à la suite de la baisse du prix du lait sur les marchés

américains, atténuée en partie par la baisse du dollar canadien. Après impôts des

liales et des coentreprises, l’excédent net s’élève à 35,7 millions $ en compa-

raison à 31,5 millions $ l’an dernier, soit une hausse de 4,2 millions $.

, le chiffre d’affaires s’élève à 2 milliards 289 millions $, en

hausse de 235 millions $, représentant une amélioration de 11 %. L’excédent

net atteint 97,1 millions $, en hausse de 3,5 millions $. Notons que la dépense

d’amortissement a augmenté de 10,6 millions $ à la suite des récentes acquisitions

d’entreprises.

Les fonds générés par l’exploitation progressent de 13,7 millions $ pour atteindre

157,6 millions $. Depuis le début de l’exercice, le fonds de roulement a augmenté

de 1,8 million $, principalement en raison du paiement, en décembre 2008, des

ristournes pour une somme de 22,2 millions $. S’ajoute à cela le paiement des

impôts sur le revenu. En contrepartie, les inventaires de fromage ont connu une

baisse de 13,2 millions $.

La réduction de la dette à long terme de 31,3 millions $ concerne principalement le

remboursement de la dette assumée lors de l’acquisition de Schrœder. Les activités

d’investissement de 82,1 millions $ incluent le coût d’acquisition de Schrœder et les

investissements en nouveaux équipements, nets d’un encaissement de 11 millions $

des papiers commerciaux. En plus de ce remboursement en capital, des intérêts de

près de 4 millions $ ont été encaissés depuis le début de l’exercice.

Depuis les douze derniers mois, l’avoir est en hausse de 62 millions $ pour atteindre

701 millions $.

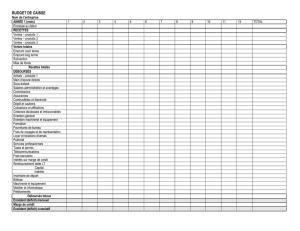

(en milliers de dollars)

2008

Excédent net 93 594

Éléments sans incidence sur les liquidités 50 301

143 895

Variation des éléments hors caisse (49 759)

94 136

Dette à long terme (4 157)

Acquisitions d’immobilisations et

autres éléments d’actif, nets des cessions (163 916)

Émissions de parts 15

Rachats de parts (12 540)

(12 525)

(3 323)

(89 785)

(en milliers de dollars) 2 août

2008

Actif à court terme 451 990

Placements 74 329

Immobilisations et autres éléments d’actif 519 899

1 046 218

Passif à court terme 372 743

Dette à long terme 9 103

Impôts futurs 25 316

407 162

Capital 344 987

Réserve et autres 294 069

639 056

1 046 218

, président , chef de la direction * Non vériés par nos véricateurs externes

** Les ristournes et les impôts sur les bénéces de la Coopérative relatifs

à l’excédent net courant sont comptabilisés à la n de l’exercice.

Pour la période de 39 semaines se terminant le 1er août 2009

(en milliers de dollars) 2008 2008

Chiffre d’affaires 759 011 2054 427

Frais d’exploitation 705 761 1903 962

Excédent d’exploitation avant

les éléments suivants 53 250 150 465

Amortissement 18 577 51 116

Frais nanciers (revenus), nets 118 (614)

Perte (gain) sur cession d’éléments d’actif 63 (849)

Impôts sur les bénéces des

liales et coentreprises 2 963 7 218

Excédent net** 31 529 93 594

1

/

1

100%