Credit Suisse (CH)

Deutsche Bank

Credit Suisse

(CH)

World Callable

2021

Public cible

Ce titre de dette structuré s’adresse

aux investisseurs qui disposent

d’expérience et connaissance

suffisantes pour appréhender les

caractéristiques du produit proposé

et pour évaluer, au regard de leur

situation financière, les avantages et

les risques liés à un investissement

dans cet instrument complexe,

notamment une familiarisation

avec l’indice STOXX Global Select

Dividend 100 (EUR Price).

Type d’investissement

Ce produit est un titre de dette structuré.

En souscrivant à ce titre, vous prêtez

de l’argent à l’émetteur qui s’engage à

l’échéance ou en cas de remboursement

anticipé à vous rembourser 100% de

la valeur nominale (soit 1.000 EUR par

coupure) majoré d’un coupon brut unique

éventuel défini en fonction de la hausse

de l’indice STOXX Global Select Dividend

100 (EUR Price). En cas de défaut (par ex.

faillite, défaut de paiement) de l’émetteur,

vous risquez de ne pas récupérer les

sommes auxquelles vous avez droit et de

perdre le montant investi.

A quoi vous attendre ?

ÎTitre de dette structuré émis par Credit

Suisse AG.

ÎA l’échéance ou en cas de remboursement

anticipé, l’émetteur s’engage à vous

rembourser 100% de la valeur nominale

(soit 1.000 EUR par coupure) sauf en cas

de défaut de paiement ou de faillite de

l’émetteur.

ÎPrix d’émission : 102%

(soit 1.020 EUR par coupure)

ÎPossibilité de remboursement anticipé

au gré de l’émetteur majoré d’un

coupon unique brut de 7% multiplié par

le nombre d’années écoulées depuis

la date d’émission. La probabilité de

remboursement anticipé est faible. Si

l’émetteur décidait d’un remboursement

anticipé, il le ferait plus probablement

en fin de période et en cas de forte

progression de l’indice STOXX Global

Select Dividend 100 (EUR Price).

ÎSinon, à l’échéance, droit à un coupon brut

unique, équivalant à 100% de la hausse

éventuelle de l’indice STOXX Global

Select Dividend 100 (EUR Price) entre

le niveau initial et final. Comme il s’agit

d’un indice “Price return”, sa performance

dépend uniquement des variations de

cours des actions et non des dividendes

versés par les actions qui ne sont pas

réinvestis dans l’indice. Il convient en outre

de noter que l’investisseur ne bénéficie pas

des dividendes distribués par les actions

qui composent l’indice.

ÎDurée : minimum 2 ans et maximum

7 ans.

............................................................................

CREDIT SUISSE (CH) WORLD CALLABLE 2021

À quoi vous attendre ?

Credit Suisse (CH) World Callable 2021 est un titre de dette structuré d’une durée maximale de 7 ans. Il s’adresse aux investisseurs

à la recherche d’une solution pour diversifier leurs placements.

Ce produit présente la possibilité d’un remboursement anticipé annuel, au gré de l’émetteur, à partir de 2016 et jusqu’en 20211

avec le remboursement de la valeur nominale (soit 1.000 EUR par coupure) et le paiement d’un coupon unique brut de 7% multi-

plié par le nombre d’années écoulées2.

Il est vraisemblable que l’émetteur ait intérêt à procéder à un remboursement anticipé notamment en cas de baisse de son taux de

refinancement ou en cas de hausse de l’indice STOXX Global Select Dividend 100 (EUR Price) au-delà du coupon prévu en cas de

remboursement anticipé. La probabilité de remboursement anticipé est faible. Si l’émetteur devait décider d’un remboursement

anticipé, il le ferait plus probablement en fin de période et en cas de forte progression de l’indice STOXX Global Select Dividend

100 (EUR Price).

En l’absence de remboursement anticipé, le produit vous donne droit à un coupon brut unique à la date d’échéance finale équiva-

lant à 100% de la hausse éventuelle de l’indice STOXX Global Select Dividend 100 (EUR Price) entre son niveau initial et son niveau

final3 ainsi qu‘au remboursement par l’émetteur de la valeur nominale.

L’indice STOXX Global Select Dividend 100 (EUR Price) se compose des 100 sociétés offrant les dividendes les plus élevés en

Amérique du Nord, Europe et Asie Pacifique. Comme il s’agit d’un indice « Price return », sa performance dépend uniquement des

variations de cours des actions et non des dividendes versés par les actions qui ne sont pas réinvestis dans l’indice. L’investisseur

ne bénéficie pas des dividendes distribués par les actions qui composent l’indice.

..................................................................................................................................................................................................................

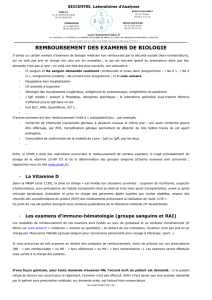

Evolution de l’indice STOXX Global Select Dividend 100

3500

3000

2500

2000

1500

1000

500

21/10/2007 21/10/2008 21/10/2009 21/10/2010 21/10/2012 21/10/2013

21/10/2011

POINTS

SOURCE : Bloomberg.

L’évolution historique de l’indice STOXX Global Select Dividend 100 (EUR Price) ne saurait présager de son évolution future.

La Deutsche Bank propose régulièrement des investissements émis par le groupe Deutsche Bank ou d’autres institutions

financières. Ceux-ci peuvent être utilisés dans différents scénarios (par ex., la hausse d’un indice boursier). La diversification

des stratégies dans un même portefeuille peut s’avérer judicieuse. Adressez-vous à votre agence ou appelez Télé-Invest au

078 156 157 pour plus de détails.

1 Dates possibles de remboursement anticipé : 15/01/2016, 13/01/2017, 12/01/2018, 15/01/2019, 15/01/2020

2 Rendement brut actuariel selon l’année de remboursement anticipé de 5,72% après 2 ans, 5,86% après 3 ans, 5,84% après 4 ans 5,77% après 5 ans ou 5,67% après 6

ans (compte tenu du prix d’émission de 102% mais avant précompte mobilier).

3 Moyenne arithmétique des cours de clôture de l’indice STOXX Global Select Dividend 100 (EUR Price) aux 13 dates d’observation mensuelles des 12 derniers mois.

CREDIT SUISSE (CH) WORLD CALLABLE 2021

Concrètement

.........................................................................................................................................................................................................

Une durée maximale de 7 ans

La durée maximale du Credit Suisse (CH) World Callable 2021 est de 7 ans. A partir de la 2ème année, l’émetteur (Credit Suisse

AG) peut décider librement chaque année d’un remboursement anticipé, moyennant le versement d’un coupon brut unique.

Différents scénarios possibles :

Ces exemples sont donnés exclusivement à titre illustratif et ne donnent par conséquent aucune garantie quant au

rendement réel.

Scénario favorable :

A la fin de la 6ème année, l’indice STOXX Global Select Dividend 100 (EUR Price) a fortement progressé (par exemple 48%).

L’émetteur décide, à son entière discrétion, de procéder à un remboursement anticipé1 du produit le 15/01/2020. Dans ce

cas, vous pouvez prétendre au remboursement de la valeur nominale (soit 1.000 EUR par coupure) par l’émetteur et à un

coupon unique de 42% brut (6 X 7%). Dans ce scénario, votre rendement actuariel brut sera de 5,67% (compte tenu du prix

d’émission et des commissions détaillés dans la fiche technique mais avant précompte mobilier).

Scénario neutre :

Si le produit n’est pas remboursé de manière anticipée1, vous avez droit à l’échéance finale (08/01/2021) au remboursement

de la valeur nominale (soit 1.000 EUR par coupure) par l’émetteur majoré d’un coupon unique lié à l’évolution de l’indice

STOXX Global Select Dividend 100 (EUR Price) entre le niveau initial de l’indice2 et le niveau final de l’indice3. Si, par

exemple, le niveau final de l’indice a progressé de 22% par rapport à son niveau initial, l’émetteur s’engage à vous payer un

coupon unique de 22% brut et à vous rembourser la valeur nominale (soit 1.000 EUR par coupure). Dans ce scénario, votre

rendement actuariel brut sera de 2,59% (compte tenu du prix d’émission et commissions détaillés dans la fiche technique

mais avant précompte mobilier).

Scénario défavorable :

Si il n’y a pas eu de remboursement anticipé et si le niveau final de l’indice3 STOXX Global Select Dividend 100 (EUR Price)

est égal ou inférieur au niveau initial2, vous aurez droit au remboursement de la valeur nominale (soit 1.000 EUR par

coupure) à l’échéance par l’émetteur mais aucun coupon ne sera payé. Votre rendement actuariel brut sera alors de -0,28%

(compte tenu du prix d’émission et commissions détaillés dans la fiche technique).

Dans le pire des scénarios, en cas de défaut de paiement ou faillite de l’émetteur, les coupons dont la date de paiement

est postérieure au défaut pourront être perdus et la récupération du capital sera incertaine. Le titre de dette structuré sera

remboursé à sa valeur de marché. Cette valeur de marché dépendra de la valeur de recouvrement du titre de dette structuré

estimée suite au défaut et pourra dans le pire des cas être de 0%.

1 La probabilité de remboursement anticipé est faible. Si l’émetteur décidait d’un remboursement anticipé, il le ferait plus probablement en fin de période et en

cas de forte progression de l’indice STOXX Global Select Dividend 100 (EUR Price).

2 Cours de clôture de l’indice à la date de d’observation initiale (08/01/2014).

3 Moyenne arithmétique des cours de clôture de l’indice durant les 13 observations mensuelles des 12 derniers mois de la durée de vie du produit.

Un produit émis par Credit Suisse AG

Ce titre de dette structuré est émis par Credit Suisse (rating

A, perspective stable selon S&P et A1 perspective stable

selon Moody’s).

Credit Suisse AG est une banque suisse basée à Zurich et

fondée en 1856. Elle est présente dans plus de 50 pays et y emploie près de 50.000 personnes. Elle y est active en Private

Banking, Wealth Management et Investment Banking. Son activité Retail est limitée à son pays d’origine.

Prospectus

Cette brochure est un document commercial. Les informations qu’elle contient ne constituent pas un conseil en placement. Toute

décision d’investissement doit être fondée sur le Prospectus de Base, ses suppléments, les résumés ainsi que sur les conditions

définitives.

Le Prospectus de Base, « Put and Call Securities Base Prospectus - Pursuant to the Structured Products Programme -for the

issuance of Notes, Certificates and Warrants », rédigé en anglais, a été approuvé par la CSSF (Commission de Surveillance

du Secteur Financier), le 27/08/2013. Ce document, ses suppléments du 13/09/2013 et du 12/11/2013 ainsi que son résumé en

néerlandais et en français et les conditions définitives du 23/10/2013 sont disponibles gratuitement dans les Financial Centers

de la Deutsche Bank AG Succursale de Bruxelles. Vous pouvez aussi les demander par téléphone au numéro 078 156 157 ou les

consulter sur le site Internet www.deutschebank.be/produits.

Les éventuels suppléments au Prospectus de Base que l’émetteur publierait durant la période de souscription seront rendus

accessibles par les mêmes canaux. Dès qu’un supplément au Prospectus de Base est publié sur le site de Deutsche Bank AG

Succursale de Bruxelles pendant la période de souscription, l’investisseur ayant déjà souscrit à ce produit dispose de deux jours

ouvrables pour revoir son ordre de souscription.

Plus d’infos sur les ratings ?

Rendez-vous sur www.deutschebank.be/notation

CREDIT SUISSE (CH) WORLD CALLABLE 2021

Les principaux risques

Ce produit s’adresse aux investisseurs à la recherche d’une

solution pour diversifier leurs placements. Ce produit complexe

est destiné aux investisseurs expérimentés qui connaissent les

produits complexes de ce type (Voir Type d’investissement et

Public cible en page 1).

Pour obtenir de plus amples informations sur les risques

inhérents à cet investissement, consultez les pages 32 à 55 du

Prospectus de Base.

Risque de crédit

En achetant ce produit, comme pour tout titre de dette structuré,

vous acceptez le risque de crédit (p. ex. faillite, défaut de

paiement) de l’émetteur. Si l’émetteur fait faillite, vous pouvez

perdre tout ou une partie de votre capital, ainsi que le coupon

restant éventuellement encore à payer.

Risque de liquidité

Ce titre est coté sur la bourse de Luxembourg. L’admission sur

un marché réglementé ne garantit pas le développement d’un

marché actif. Sauf circonstances de marché exceptionnelles,

Credit Suisse AG assurera la liquidité des titres à un prix

qu’il détermine. La différence entre le prix acheteur et le prix

vendeur, applicable en cas de revente des titres avant l’échéance

finale sera d’environ 1%. En cas de circonstances de marché

exceptionnelles, Credit Suisse AG se réserve le droit de ne plus

racheter les titres aux porteurs, ce qui rendrait la revente de

ceux-ci temporairement impossible.

Nous rappelons aux investisseurs que la valeur de ce produit

peut descendre au-dessous du capital investi (hors frais

d’entrée) pendant sa durée de vie. De telles fluctuations peuvent

entraîner une moins-value en cas de vente anticipée. Vous avez

uniquement droit au remboursement de la valeur nominale par

l’émetteur à l’échéance ou en cas de remboursement anticipé au

gré de l’émetteur (sauf en cas de défaut de paiement ou faillite

de l’émetteur).

Risque de fluctuation du prix du produit

Comme tous les autres titres de dette structurés, ce produit est

soumis à un risque de modification des taux d’intérêt. Si, après

émission de ce produit, le taux d’intérêt du marché augmente,

toutes les autres données du marché restant identiques, le prix

du produit diminuera pendant sa durée. Si, dans les mêmes

conditions, le taux d’intérêt du marché diminue après l’émission,

le prix du produit augmentera. Un changement de la perception

du risque de crédit, qui peut s’exprimer via une modification

de la notation de crédit de l’émetteur, peut faire varier le cours

du titre au fil du temps. De telles fluctuations peuvent entraîner

une moins-value en cas de vente anticipée. Ce risque est plus

important en début de période et diminue à mesure que la date

d’échéance approche.

Risque de rendement

Investir dans ce produit comporte un risque inhérent au marché

boursier. Si, à l’échéance, et en l’absence de remboursement

anticipé, le niveau final de l’indice (moyenne arithmétique de 13

observations mensuelles durant les 12 derniers mois) est égal

ou inférieur au niveau initial, l’investisseur ne percevra pas de

coupon. Il pourra cependant prétendre au remboursement de la

valeur nominale (soit 1.000 EUR par coupure) par l’émetteur.

Pendant la durée de vie, le prix du produit ne sera pas

supérieur au prix auquel le produit pourrait être remboursé

anticipativement par l’émetteur. L’émetteur remboursera le

produit si son coût d’emprunt à ce moment est moins élevé que

le taux d’intérêt payable sur le produit.

Dans ce cas, l’investisseur n’aura généralement pas la possibilité

de réinvestir ce montant à un taux d’intérêt aussi élevé que le

taux qui était offert sur le produit.

Catégorie : Protection

Ce produit peut être envisagé pour la partie de

vos avoirs pour laquelle vous souhaitez pré-

server votre capital (risque de crédit modéré à

moyen) et acceptez un rendement modéré, tout

en acceptant d’investir sur un horizon plus long

que celui applicable à vos liquidités.

PROTECTION

L’approche DB Personal, basée sur 3 catégories de pro-

duits (Liquidité, Protection et Croissance), vous permet de

composer un portefeuille en ligne avec vos objectifs. Pour

plus de détails, visitez www.deutschebank.be/dbpersonal

DB Product Profile

12345

1 = le risque le plus faible 5 = le risque le plus élevé

Qu’est-ce que le DB Product Profile ?

Le DB Product Profile est une notation propre à la

Deutsche Bank qui vous aide à déterminer si ce produit

est compatible avec votre profil d’investisseur. Il est repré-

senté par un chiffre allant de 1 (produits les plus défen-

sifs) à 5 (produits les plus offensifs) (pour plus de détails,

voir la fiche technique).

Il importe d’examiner votre placement en fonction de

votre profil d’investisseur. Vous pouvez le déterminer très

simplement en complétant le formulaire « Mes données

financières » via votre Online Banking.

Pour souscrire

Télé-Invest 078 156 157

Financial Center

078 155 150

CREDIT SUISSE (CH) WORLD CALLABLE 2021

E.R. : Yannick Grécourt. Brochure datée du 15/11/2013.

Credit Suisse (CH) World Callable 2021 est un titre de dette structuré avec droit au remboursement de la valeur

nominale à l’échéance par l’émetteur.

Emetteur Credit Suisse AG

Notation S&P : A (Perspective : stable) / Moody’s : A1 (Perspective : stable)1

Distributeur Deutsche Bank AG Succursale de Bruxelles2

Code ISIN XS0953343000

Devise EUR

Valeur nominale 1.000 EUR par coupure.

Souscription sur le marché primaire ■Du 24/10/2013 au 06/01/2014

■Date d’émission et de paiement : 08/01/2014

■Prix d’émission : 102% de la valeur nominale (soit 1.020 EUR par coupure).

■La taille d’émission devrait être de maximum 30.000.000 EUR.

L’émetteur se réserve le droit de clôturer la période de souscription anticipativement sur le marché primaire.

Frais et commissions La Deutsche Bank AG Succursale de Bruxelles perçoit de l’émetteur, une commission de placement annualisée de

maximum 0,80% incluse dans le prix d’émission. Tous les autres frais éventuellement prélevés par l’émetteur, pour la

structuration ou l’émission du produit, sont déjà compris dans le prix d’émission.

Date d’observation initiale 08/01/2014

Dates d’observation finales 03/01/2020, 03/02/2020, 03/03/2020, 03/04/2020, 04/05/2020, 03/06/2020, 03/07/2020, 03/08/2020, 03/09/2020,

05/10/2020, 03/11/2020, 03/12/2020, 04/01/2021.

Date d’échéance 08/01/2021

Valeur sous-jacente L'indice STOXX Global Select Dividend 100 (EUR Price) se compose des 100 sociétés offrant les dividendes les plus

élevés en Amérique du Nord, Europe et Asie Pacifique (pour plus d’informations à propos de l’indice,

consultez www.stoxx.com).

Niveau initial de l’indice Cours de clôture de l’indice STOXX Global Select Dividend 100 (EUR Price) à la date d’observation initiale.

Niveau final de l’indice Moyenne arithmétique des cours de clôture de l’indice STOXX Global Select Dividend 100 (EUR Price) aux 13 dates

d’observation finales.

Dates possibles de remboursement

anticipé

15/01/2016, 13/01/2017, 12/01/2018, 15/01/2019, 15/01/2020.

Remboursement anticipé Au gré de l’émetteur lors d’une des dates de remboursement anticipé à 100% de la valeur nominale + coupon unique

brut de 7% multiplié par le nombre d’années écoulées depuis la date d’émission. Rendement brut actuariel selon

l’année de remboursement anticipé de 5,72% après 2 ans, 5,86% après 3 ans, 5,84% après 4 ans, 5,77% après 5 ans

ou 5,67% après 6 ans (compte tenu du prix d’émission mais avant précompte mobilier).

Remboursement à l’échéance En l’absence de remboursement anticipé, droit au remboursement de 100% de la valeur nominale (soit 1.000 EUR par

coupure) à l’échéance par l’émetteur sauf en cas de défaut (par exemple faillite) de l’émetteur.

Coupon brut unique à l’échéance A la date d’échéance finale (en l’absence de remboursement anticipé), vous avez droit à un coupon équivalant à 100%

de la hausse potentielle de l’indice STOXX Global Select Dividend 100 (EUR Price) entre le niveau initial et le niveau

final de l’indice. Si l’indice est resté stable ou a diminué aucun coupon ne sera payé. Dans ce cas, le rendement actua-

riel brut sera de -0,28% (compte tenu du prix d’émission de 102%).

Revente avant l’échéance L’investisseur a la possibilité de revendre ses titres journalièrement avant leur échéance finale à Credit Suisse (voir

également « Risque de liquidité » ci-dessus).

Des frais de courtage à hauteur de maximum 0,50% seront appliqués par Deutsche Bank AG Succursale de Bruxelles

sur le prix établi. La valeur du titre sera mise à jour hebdomadairement pendant la durée de vie du produit. Cette

valeur sera disponible via l’Online Banking, sur demande auprès des Financial Centers de Deutsche Bank AG

Succursale de Bruxelles ou via Télé-Invest au 078 156 157.

Taxe de bourse ■Souscription sur le marché primaire : aucune3

■En cas de revente avant échéance : 0,09% (max. 650 EUR)3

■Remboursement à l’échéance : aucune3

Précompte mobilier 25% sur le coupon distribué à l’échéance ou en cas de remboursement anticipé3. En cas de revente avant l’échéance,

le précompte mobilier de 25% s’applique sur la différence positive entre le produit de la revente et le prix d’émission.

Livraison Pas de livraison matérielle4

DB Product Profile526

Prospectus Les conditions complètes régissant ces titres sont exposées dans le Prospectus de Base , « Put and Call Securities

Base Prospectus - Pursuant to the Structured Products Programme -for the issuance of Notes, Certificates and

Warrants » daté du 27/08/2013, ses suppléments du 13/09/2013 et du 12/11/2013 dans les conditions définitives du

23/10/2013. Toute décision d’investissement doit être fondée sur ces documents.

Avis important Ce produit ne peut être offert, vendu ou livré aux Etats-Unis ni sur leur territoire, ni à un résident américain.

1 Cette notation est valable au moment de l’impression de cette brochure. Les ratings sont donnés à titre indicatif et ne constituent pas une recommandation d’acheter les titres offerts. Les agences de

notation peuvent la modifier à tout moment. Si la notation devait baisser entre l’impression de cette brochure et la fin de la période de souscription, la Deutsche Bank AG Succursale de Bruxelles en

informerait les clients ayant déjà souscrit à ce produit au moyen du site web et par tout autre moyen de communication personnalisé.

2 La Deutsche Bank AG Succursale de Bruxelles n’intervient qu’en tant qu’intermédiaire pour la distribution des titres émis par l’émetteur. La Deutsche Bank AG Succursale de Bruxelles n’est pas

l’offreur, ni l’émetteur au sens de la législation belge sur les offres publiques d’instruments de placement.

3 Traitement fiscal selon la législation en vigueur. Le traitement fiscal de ce produit dépend de la situation individuelle de l’investisseur et peut être sujet à des modifications à l’avenir.

4 Les informations relatives à la tarification des comptes-titres sont disponibles dans les Financial Centers de la Deutsche Bank et sur www.deutschebank.be. Les investisseurs qui souhaitent placer

des titres sur un compte auprès d’une autre institution financière sont tenus de s’informer au préalable des tarifs en vigueur.

5 Le DB Product Profile est une notation, propre à la Deutsche Bank AG Succursale de Bruxelles, qui vous aide à déterminer si ce produit est compatible avec votre profil d’investisseur. Il est représenté

par un chiffre allant de 1 (produits les plus défensifs) à 5 (produits les plus offensifs). Cette notation se base sur différents critères objectifs et mesurables : le risque en capital, la catégorie d’actifs, le

rendement prévu contractuellement, la devise, la durée, la notation de l’émetteur par les agences de notation, ainsi que la diversification. Elle ne tient toutefois pas compte du risque de liquidité (voir

ci-dessus). Pour tout complément d’information, rendez-vous sur www.deutschebank.be.

6 Le DB Product Profile accordé a été déterminé au moment de l’impression de cette brochure. La Deutsche Bank AG Succursale de Bruxelles communiquera aux clients ayant souscrit à ce produit

toute modification importante du profil de risque du produit telle qu’une dégradation de la notation de l’émetteur par les agences de notation (ces cas sont détaillés sur notre site www.deutsche-

bank.be/notation). Cette communication sera effectuée via son site www.deutschebank.be et par tout autre moyen de communication personnalisé.

Deutsche Bank AG, 12, Taunusanlage, 60325 Francfort-sur-le-Main, Allemagne, RC Francfort-sur-le-Main n° HRB 30000. Deutsche Bank AG Succursale de Bruxelles, 17 avenue Marnix, 1000 Bruxelles,

Belgique, RPM Bruxelles, TVA BE 0418.371.094, IBAN BE03 6102 0085 7284, IHK D-H0AV-L0HOD-14.

Fiche technique

1

/

5

100%