Billets RDC CIBC à taux couverts liés aux fonds Renaissance, série 1

Billets RDC CIBC à taux couverts liés

aux fonds Renaissance, série 1

Billets avec capital à risque – échéant le 31 octobre 2019

(3 octobre 2014)

1 | www.cibcnotes.com/fr

Un prospectus préalable de base définitif contenant de l’information importante au sujet des titres décrits dans le présent document a été déposé auprès de l’autorité en

valeurs mobilières de chacune des provinces et de chacun des territoires du Canada. Un exemplaire du prospectus préalable de base définitif, de toutes ses modifications

et de tout supplément de prospectus préalable applicable qui a été déposé doit être transmis avec le présent document. Le présent document ne révèle pas de façon

complète tous les faits importants relatifs aux titres offerts. Il est recommandé aux investisseurs de lire le prospectus préalable de base définitif, toutes ses modifications

et tout supplément de prospectus préalable applicable pour obtenir l’information relative à ces faits, particulièrement les facteurs de risque liés aux titres offerts, avant de

prendre une décision d’investissement.

Les billets RDC CIBC à taux couverts liés aux fonds Renaissance, série 1 (les « billets ») sont des billets

avec capital à risque émis par la CIBC liés au rendement d’un portefeuille théorique (le « portefeuille théorique »)

de deux fonds commun Renaissance de la CIBC (les « fonds de référence ») :

Fonctionnement des billets

Les billets offrent une exposition au portefeuille théorique créé en investissement théoriquement un montant correspondant au produit net du

placement dans les parts des fonds de référence (« parts de référence »), dont environ 80 % sont alloués au Fonds d’obligations de sociétés

Renaissance et 20 % sont alloués au Fonds d’obligations à haut rendement Renaissance. Les billets visent à générer des flux de liquidités

périodiques au moyen de remboursements de capital trimestriels « RDC » en fonction d’un rendement RDC de 3,00 % par année. Les billets

offriront également une couverture partielle contre une hausse des taux d’intérêt pendant la durée des billets conçue pour atténuer

partiellement l’effet d’une augmentation des taux d’intérêt sur la valeur du portefeuille théorique, sous réserve de la survenance d’un

événement mettant fin à la couverture des taux d’intérêt. En raison du fait que la couverture partielle des taux d’intérêt est intégrée dans le

montant à l’échéance, le rendement des billets peut être inférieur du rendement des fonds de référence. Par conséquent, un investissement

dans les billets n’est pas le même qu’un investissement directement lié au rendement des fonds de référence.

Faits saillants du placement

Diversification : Les investisseurs bénéficient d’une exposition diversifiée à deux fonds communs chef de file et producteurs de

revenu d’investissements Renaissance

®

.

Rééquilibrage

annuel :

Les parts de référence du portefeuille théorique seront rééquilibrées annuellement afin de réétablir les pondérations

initiales.

Remboursements de

capital partiels

trimestriels :

Les billets verseront des remboursements de capital partiels trimestriels basés sur un rendement RDC de 0,75 %

par trimestre (3,00 % par année).

Structure

avantageuse sur le

plan fiscal :

Les remboursements de capital partiels reçus à l’égard des billets ne devraient pas être inclus dans le revenu de

l’investisseur lorsqu’ils sont reçus, mais devraient plutôt réduire le prix de base rajusté des billets. Le rééquilibrage

annuel du portefeuille théorique ne constituera pas une opération imposable pour les investisseurs.

Couverture partielle

des taux d’intérêt :

Les billets offriront une couverture partielle contre une hausse des taux d’intérêt pendant la durée des billets, sous

réserve de la survenance d’un événement mettant fin à la couverture des taux d’intérêt.

Coût compétitif : Les frais annuels théoriques payables à l’égard des billets sont de 1,24 %, ce qui comprend les frais de maintien de

0,35 % majorés des RFG des fonds de référence combinés qui sont d’environ 0,89 % au 31 août 2013.

Durée Offerts jusqu’au Date d’émission

Date d’échéance Placement

minimal FundSERV

5 ans 27 octobre 2014 31 octobre 2014 31 octobre 2019 5 000,00 $ FundSERV

®

CBL9221

Groupe de distribution

Colombie-Britannique 877-858-9332 Canada Atlantique 888-847-6407

Ontario 866-474-4166 Québec 855-847-6696

Prairies 866-391-8633 Services à la clientèle FundSERV

®

866-474-0142

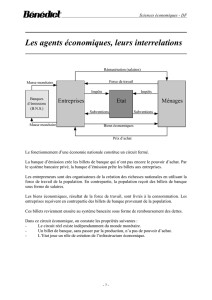

Net Proceeds

of Issuance The Notes will track the total return of the

Alerian MLP Infrastructure IndexTM

Remboursements de capital partiels trimestriels

Maturity

Amount

Produit net

de l’émission

Les billets suivront le rendement

total du portefeuille théorique

Fonds d’obligations de sociétés Renaissance

Fonds d’obligations à haut rendement Renaissance

Montant à

l’échéance

2 | www.cibcnotes.com/fr

QUELS SONT LES FONDS DE RÉFÉRENCE?

Fonds d’obligations de sociétés Renaissance (catégorie F)

Le fonds investit principalement dans des obligations, des débentures, des billets et d’autres titres de créance de sociétés

émettrices canadiennes. La proportion des placements dans des titres d’émetteurs étrangers ne devrait pas en général

dépasser 20 % de la valeur liquidative du fonds. Le fonds mène une analyse ascendante des émetteurs d’obligations de

sociétés combinée à une analyse descendante du potentiel d’un secteur d’activité dans un contexte économique donné. Les

actifs sont répartis parmi les titres et les secteurs du marché des obligations de sociétés qui devraient afficher un rendement

supérieur à la moyenne.

Date de création du

fonds Le 28 août 2013 (catégorie F)

Valeur totale du fonds

(toutes les catégories) 2 602 035 895 $

Gestionnaire de

portefeuille Gestion d’actifs CIBC Inc. (GACI)

Rendement à l’échéance 3,38 %

Rendement Rendement annuel composé de 8,50 %

depuis sa création

(au 31 août 2014)

Fonds d’obligations à haut rendement Renaissance (catégorie F)

Le fonds d’obligations à haut rendement Renaissance cherche à générer un revenu courant élevé en investissant

principalement dans des obligations à haut rendement de sociétés situées partout dans le monde; le fonds recherchera

également, en respectant cet objectif, une plus-value du capital. Il procède à une analyse fondamentale de chacune des

sociétés afin d’évaluer leur santé financière et le risque qu’elles manquent à leurs obligations. Dans le cadre de cette analyse,

le fonds repère les obligations individuelles les plus attrayantes qui offrent de solides perspectives de croissance et de revenu

régulier, et qui se négocient en-dessous de leur valeur intrinsèque.

(au 31 août 2014)

Pourquoi la couverture partielle des taux d’intérêt?

Les billets offriront une couverture partielle contre une hausse des taux d’intérêt pendant la durée des billets.

Cette couverture sera effectuée au moyen d’une couverture des taux d’intérêt qui prendra la forme d’une position

vendeur théorique dans l’indice obligataire d’un montant théorique correspondant à 20 % de la valeur du

portefeuille théorique initiale (la « couverture partielle des taux d’intérêt »). Les portefeuilles de placement des

fonds de référence comprennent des titres de créance à taux fixe. Les variations des niveaux des taux d’intérêt

ont une incidence inversée sur les instruments à taux fixe, de sorte que lorsque les taux d’intérêt du marché

augmentent, le prix des instruments à taux fixe diminuent. Cette relation est connue en tant que risque lié au

taux d’intérêt. La valeur des fonds de référence et, par conséquent, la valeur du portefeuille théorique devraient

donc diminuer au fur et à mesure que les taux d’intérêt augmentent. La couverture partielle des taux d’intérêt est

conçue afin de partiellement réduire l’incidence d’une augmentation des taux d’intérêt sur la valeur du

portefeuille théorique. Il sera mis fin à la couverture partielle des taux d’intérêt à la survenance d’un événement

mettant fin à la couverture des taux d’intérêt.

Date de création du

fonds Le 11 octobre 2005 (catégorie F)

Valeur totale du fonds

(toutes les catégories) 739 942 749 $

Gestionnaire de

portefeuille Gestion d’actifs CIBC Inc. (GACI)

Rendement à

l’échéance 5,49 %

Rendement Rendement annuel composé de 6,18 %

depuis sa création

3 | www.cibcnotes.com/fr

UN INVESTISSEMENT DANS LES BILLETS EST DIFFÉRENT D’UN INVESTISSEMENT DANS LES FONDS

DE RÉFÉRENCE.

Un placement direct dans les fonds de référence diffère d’un placement dans les billets à plusieurs égards. Le texte qui suit présente

quelques-unes de ces différences.

BILLETS FONDS DE RÉFÉRENCE

Le rééquilibrage annuel du portefeuille théorique visant

à rétablir la pondération initiale des fonds de référence

ne constituera pas une opération imposable pour les

investisseurs.

c. Les investisseurs pourront rajuster leur détention de titres des fonds de

référence à leur gré. Ce rééquilibrage nécessitera la disposition de parts

de référence, et constituera donc généralement une opération imposable

pour les investisseurs.

L’investisseur recevra des remboursements de capital

partiels trimestriels, qui ne devraient pas être inclus

dans son revenu imposable lorsqu’ils sont reçus, mais

qui devraient plutôt réduire le prix de base rajusté des

billets pour lui s’il les détient à titre d’immobilisations.

c. L’investisseur recevra en général des distributions en espèces sous forme

de revenu net, de gains en capital réalisés nets, de revenu de source

étrangère et/ou de remboursements de capital au titre des parts de

référence. De plus, il pourrait recevoir des distributions de fin d’année

spéciales sous forme de revenu net et/ou de gains en capital réalisés

nets.

Si les billets sont détenus jusqu’à l’échéance, tout

excédent du montant à l’échéance sur le reliquat du

capital payable à l’investisseur sera inclus dans son

revenu pour l’année d’imposition où le montant à

l’échéance devient calculable. Au moment de toute

disposition d’un billet avant la date d’échéance, bien

que le doute soit permis, un investisseur qui détient les

billets à titre d’immobilisations devrait réaliser un gain

en capital ou subir une perte en capital, selon le cas. La

moitié de toute perte en capital subie peut être déduite

des gains en capital imposables de l’investisseur.

c. Si l’investisseur détenait les parts de référence à titre d’immobilisations,

les gains découlant de la disposition de ses parts de référence seraient

normalement imposés à titre de gains en capital, dont seulement la

moitié serait incluse dans le revenu imposable de l’investisseur.

Le nombre de parts de référence dans le portefeuille

théorique diminuera pour tenir compte de la

soustraction des frais de maintien de 0,35 % par an. Le

rendement des billets sera également réduit du RFG

des fonds de référence. Le RFG pondéré des fonds de

référence était de 0,89 % au 31 août 2013.

c. Le RFG pondéré des fonds de référence était de 0,89 % au 31 août 2013.

Des frais de service supplémentaires relatifs au portefeuille pourraient

être payables au courtier de l’investisseur.

Les billets offriront une couverture partielle contre une

hausse des taux d’intérêt pendant la durée des billets,

sous réserve qu’il soit mis fin à la couverture partielle à

la survenance d’un événement mettant fin à la

couverture des taux d’intérêt.

Aucune protection intrinsèque contre une hausse des taux d’intérêt.

Une commission de vente forfaitaire et la rémunération

du placeur indépendant, versées à partir du produit net

de la vente des billets, réduisent la valeur du

portefeuille théorique initiale.

c. La commission de courtage annuelle est versée dans un compte à base de

frais relativement aux parts de catégorie F. Le placeur indépendant ne

reçoit aucune rémunération.

Absence de propriété des parts de référence et absence

de recours contre les fonds de référence.

c. Propriété directe des parts de référence et recours contre les fonds de

référence.

Les investisseurs sont exposés à certains risques de

marché des fonds de référence et au risque de crédit de

la CIBC.

c. Les investisseurs sont exposés à certains risques de marché des fonds de

référence.

Un marché secondaire est offert par MM CIBC (si ce

marché est disponible).

c. Les parts de référence peuvent être vendues à la fin de chaque jour

ouvrable à l’émetteur à leur valeur liquidative.

Frais de négociation anticipée si les billets sont vendus

dans les 500 premiers jours.

c. Aucuns frais de négociation anticipée pour les parts de catégorie F.

Pour obtenir de plus amples renseignements sur les fonds de référence, veuillez consulter le site Web des fonds de référence, les

documents déposés pour le compte des fonds de référence auprès des autorités en valeurs mobilières et d’autres sources publiques.

4 | www.cibcnotes.com/fr

Détails du placement

Émetteur : La Banque Canadienne Impériale de Commerce (la « CIBC »).

Capital : 100,00 $ (valeur nominale) par billet.

Montant de l’émission : Maximum 50 000 000 $ (500 000 billets).

Souscription minimale : 5 000 $ (50 billets).

Date d’émission : Le 31 octobre 2014.

Date d’échéance /

Durée : Le 31 octobre 2019 (5 ans).

Objectif des billets : L’objectif des billets est d’offrir aux investisseurs une exposition au rendement pondéré des fonds de référence par

l’entremise du portefeuille théorique, tout en offrant une couverture partielle contre une hausse des taux d’intérêt.

Les sommes suivantes seront versées aux investisseurs aux termes des billets :

(i) des remboursements partiels de capital trimestriels par billet (les « remboursements de capital partiels »)

payables à l’égard de chaque trimestre, sauf le dernier trimestre, correspondant, pour chaque trimestre,

à la valeur du portefeuille théorique le dernier jour du trimestre précédent (ou à la date d’émission, dans

le cas du premier trimestre) multipliée par le rendement RDC de 0,75 % par trimestre (3,00 % par

année); et

(ii) un montant à l’échéance égal à la somme (A) du capital par billet qui n’est pas déjà remboursé au moyen

des remboursements de capital partiels (le « reliquat du capital ») et (B) du montant variable, sous

réserve d’un montant à l’échéance d’au moins 1,00 $ par billet. Le montant variable, qui peut être positif

ou négatif, sera égal à la valeur du portefeuille théorique par billet à la date d’évaluation, moins le

reliquat du capital majoré de l’ajustement à l’indice obligataire (lequel peut être positif ou négatif).

L’ajustement à l’indice obligataire utilisé pour calculer le montant variable sera établi à la date

d’évaluation.

Portefeuille théorique : Le portefeuille théorique est composé de parts des fonds de référence suivants, dont la pondération initiale dans le

portefeuille théorique est indiquée dans le tableau qui suit :

Fonds de référence Pondération

Catégorie

Fonds d’obligations de sociétés Renaissance 80 % Catégorie F

Fonds d’obligations à haut rendement Renaissance 20 % Catégorie F

Le portefeuille théorique est seulement théorique, c’est-à-dire que les fonds de référence serviront uniquement de

référence pour calculer les remboursements de capital partiels et le montant à l’échéance (et pour établir si un

événement mettant fin à la couverture des taux d’intérêt est survenu). Les billets ne donneront aux investisseurs

aucun droit de propriété ou autre, direct ou indirect, sur les parts de référence du portefeuille théorique. Les

investisseurs ne pourront pas recevoir de parts de référence du portefeuille théorique ni exercer les droits de vote

s’y rattachant. Ils disposeront uniquement du droit de se faire payer par la CIBC les remboursements de capital

partiels et le montant à l’échéance.

Valeur du portefeuille

théorique :

La CIBC créera le portefeuille théorique à l’égard des billets, dont la valeur initiale sera de 97,60 $ par billet (ou

jusqu’à environ 97,65 $ par billet si le placement maximal est réalisé), soit un montant correspondant au produit

net par billet tiré du placement des billets, déduction faite de la rémunération payable à la clôture à Valeurs

mobilières Dundee Ltée à titre de placeur indépendant.

Le nombre de parts de référence composant le portefeuille théorique diminuera à chaque date de fin du trimestre

pour tenir compte de la soustraction des frais de maintien de 0,35 % par an, calculés au prorata de toutes les

parts de référence composant le portefeuille théorique en fonction de la valeur liquidative de chacune des parts de

référence à la dernière date de fin du trimestre ou à la date d’émission, selon le cas.

La valeur du portefeuille théorique par billet sera recalculée à chaque date de fin du trimestre et correspondra (i)

au nombre de parts de référence de chaque fonds de référence du portefeuille théorique à la date de fin du

trimestre multiplié par la valeur liquidative applicable de ces parts, (ii) divisé par le nombre de billets en

circulation.

Fonds de référence : Fonds d’obligations de sociétés Renaissance : Le fonds investit principalement dans des obligations, des

débentures, des billets et d’autres titres de créance d’émetteurs canadiens. La proportion des placements dans les

titres d’émetteurs étrangers ne devrait pas en général dépasser 20 % de la valeur liquidative du fonds.

Fonds d’obligations à haut rendement Renaissance : Le fonds investit principalement dans des obligations de

sociétés à haut rendement situées partout dans le monde.

5 | www.cibcnotes.com/fr

Gestion d’actifs CIBC inc. a annoncé un projet de fusion visant le Fonds d’obligations de sociétés Renaissance et le

Fonds d'obligations de sociétés à rendement en capital Renaissance. Les objectifs de placement du fonds prorogé

devraient être essentiellement semblables à ceux du Fonds d’obligations de sociétés Renaissance.

Gestionnaire

des fonds :

Gestion d’actifs CIBC inc. (« GACI »), filiale en propriété exclusive de la CIBC, agit en qualité de gestionnaire et de

fiduciaire des fonds de référence. GACI reçoit des frais de gestion à l’égard des activités et de l’exploitation

quotidiennes des fonds de référence.

Rééquilibrage du

portefeuille théorique :

L’investissement théorique dans les fonds de référence sera effectué à la date d’émission et sera d’un montant par

billet correspondant au produit net du placement, dont 80 % sont alloués au Fonds d’obligations de sociétés

Renaissance et 20 % sont alloués au Fonds d’obligations à haut rendement Renaissance à un prix correspondant à

la valeur liquidative des parts de référence publiée par le gestionnaire des fonds. Par la suite, les fonds de

référence du portefeuille théorique seront rééquilibrés selon les mêmes proportions à chaque date de

rééquilibrage.

Remboursements

de capital partiels :

Les investisseurs recevront des remboursements de capital partiels (les « remboursements de capital partiels »)

calculés et payables trimestriellement au plus tard le sixième jour ouvrable suivant la fin de chaque trimestre

pendant la durée des billets, sauf le dernier trimestre. Chaque remboursement de capital partiel par billet, calculé

à la fin de chaque trimestre, correspondra au produit (a) de la valeur du portefeuille théorique le dernier jour du

trimestre précédent (ou à la date d’émission dans le cas du premier trimestre) exprimée en dollars canadiens, par

(b) le rendement RDC de 0,75 % par trimestre (3,00 % par année). À l’égard de chaque trimestre, le

remboursement de capital partiel sera déduit de la valeur du portefeuille théorique lorsqu’elle est recalculée le

dernier jour du trimestre. Les remboursements de capital partiels totaux payables aux investisseurs pendant la

durée des billets ne dépasseront pas 99,00 $ par billet. Par la suite, les variations dans la valeur liquidative des

parts de référence et les distributions réinvesties de façon théorique dans le portefeuille théorique seront

entièrement prises en compte dans le calcul du montant à l’échéance payable aux investisseurs à l’échéance et les

investisseurs n’auront droit à aucun autre montant que le montant à l’échéance.

Valeur liquidative : La valeur liquidative d’une part de référence du portefeuille théorique un jour ouvrable donné est égale à la valeur

liquidative par part de référence établie officiellement par le gestionnaire des fonds à la fermeture des bureaux ce

jour ouvrable.

Couverture partielle des

taux d’intérêt :

Les billets offriront une couverture partielle contre une hausse des taux d’intérêt pendant la durée des billets

conçue pour diminuer partiellement l’incidence d’une augmentation des taux d’intérêt sur la valeur du portefeuille

théorique. Cette couverture sera effectuée au moyen d’une couverture des taux d’intérêt qui prendra la forme

d’une position vendeur théorique dans l’indice obligataire dont le montant théorique correspond à 20 % de la

valeur du portefeuille théorique initiale. Il sera mis fin à la couverture partielle des taux d’intérêt à la survenance

d’un événement mettant fin à la couverture des taux d’intérêt.

La couverture partielle des taux d’intérêt est une position vendeur théorique uniquement, c.-à-d. que les niveaux

de clôture de l’indice obligataire seront utilisés uniquement à titre de référence pour calculer le montant à

l’échéance (et pour établir si un événement mettant fin à la couverture des taux d’intérêt est survenu). Les billets

ne donneront aux investisseurs aucun droit de propriété ou autre, direct ou indirect, dans les contrats à terme

compris dans l’indice obligataire.

Indice obligataire : Indice obligataire dix ans du gouvernement du Canada CIBC.

Ajustement à l’indice

obligataire :

L’ajustement à l’indice obligataire, à l’égard d’une date d’évaluation de l’indice, sera un montant par billet établi

comme suit :

(Niveau initial de l’indice obligataire - Niveau final de l’indice obligataire) / Niveau initial de l’indice obligataire x

0,20 x Valeur du portefeuille théorique initiale.

où :

le niveau final de l’indice obligataire sera le niveau de clôture de l’indice obligataire à cette date

d’évaluation de l’indice; et

le niveau initial de l’indice obligataire sera le niveau de clôture de l’indice obligataire à la date d’émission.

Montant à l’échéance : Sous réserve d’un minimum de 1,00 $ par billet, les investisseurs inscrits à la date d’évaluation auront le droit de

recevoir à la date de versement à l’échéance le montant à l’échéance par billet correspondant à la somme :

(A) du reliquat du capital,

(B) du montant variable.

Le « montant variable », qui peut être positif ou négatif, sera égal à la valeur du portefeuille théorique par billet à

la date d’évaluation, moins le reliquat du capital majoré de l’ajustement à l’indice obligataire. L’ajustement à

6

6

7

7

1

/

7

100%