Les prélèvements obligatoires sur les

1

CONSEIL DES PRELEVEMENTS OBLIGATOIRES

LES PRELEVEMENTS OBLIGATOIRES SUR LES ENTREPRISES

DU SECTEUR FINANCIER

RAPPORT PARTICULIER N°1

REGIME ET RENDEMENT DES PRELEVEMENTS OBLIGATOIRES

-----------------------

SEBASTIEN BAKHOUCHE

Administrateur des services de l’Assemblée nationale

CEDRIC GARCIN

Inspecteur des finances

PIERRE HAUSSWALT

Inspecteur des finances

-----------------------

Juillet 2012

(Ce rapport a été établi sous la seule responsabilité de ses auteurs.

Il n’engage pas le Conseil des prélèvements obligatoires).

2

1. LE SECTEUR FINANCIER A CONTRIBUE A HAUTEUR DE 11 % A L’ENSEMBLE DES

PRELEVEMENTS OBLIGATOIRES PAYES PAR LES ENTREPRISES EN 2010 .......................... 8

1.1. Les banques acquittent 60% des prélèvements payés par le secteur financier en 2010 ........... 8

1.2. Les cotisations sociales à la charge de l’employeur représentent la plus grosse part des

prélèvements acquittés par le secteur financier en 2010 ................................................................................. 9

1.3. Des obstacles méthodologiques rendent impossible la construction d’un taux

d’imposition effectif global du secteur financier .................................................................................................. 9

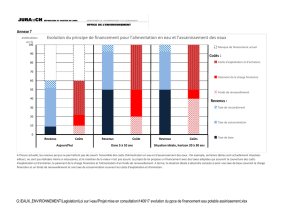

2. DEPUIS 1999, LES PRELEVEMENTS OBLIGATOIRES ACQUITTES PAR LE SECTEUR

FINANCIER CROISSENT A UN RYTHME NETTEMENT INFERIEUR A CELUI DE

L’ACTIVITE ET DES BENEFICES DU SECTEUR ................................................................................. 9

3. COMPARAISON AVEC LE SECTEUR FINANCIER BRITANNIQUE ............................................. 14

4. LA CONTRIBUTION DES PRINCIPALES IMPOSITIONS DANS LES RECETTES

FISCALES TOTALES ............................................................................................................................... 17

4.1. La part de l’IS acquittée par le secteur financier s’est réduite après 2008, notamment du

fait des banques 17

4.2. Les rémanences de TVA représentent près de 9 Md€ en 2010 et sont principalement

supportées par le secteur bancaire ......................................................................................................................... 20

4.3. Le secteur financier contribue pour près d’un quart à la taxe sur les salaires ............................ 22

4.4. Les entreprises du secteur financier ont acquitté en 2011 près de 9 % des taxes

foncières . 24

4.5. Les entreprises du secteur financier ont acquitté 8,6 % de la contribution économique

territoriale en 2010 ........................................................................................................................................................ 24

4.5.1. Analyse quantitative ............................................................................................................................ 24

4.5.2. Impact quantitatif de la réforme de la taxe professionnelle sur le secteur

financier ..................................................................................................................................................... 25

4.6. Le secteur financier a acquitté 6,2 % de l’ensemble des cotisations sociales patronales

versées par les entreprises en 2011 ....................................................................................................................... 27

4.7. La TSCA et ses contributions additionnelles constituent des prélèvements d’un montant

de près de 10 Md€ en 2010 ........................................................................................................................................ 31

4.8. Les impôts spécifiques au secteur financier créés depuis 2008 ........................................................ 32

5. IMPOSITION DES SOLDES INTERMEDIAIRES DE GESTION ..................................................... 35

5.1. La valeur ajoutée .................................................................................................................................................... 35

5.1.1. Le droit communautaire prévoit une exonération de principe des activités de

services financiers ................................................................................................................................. 35

5.1.2. La faculté ouverte par le droit français d’opter pour la taxation d’un certain

nombre de services bancaires et financiers est peu utilisée .............................................. 37

5.1.3. L’exonération de TVA pour le secteur financier conduit les sociétés de ce

secteur à subir comptablement une partie de la charge fiscale ...................................... 40

5.1.4. Les arguments en faveur de l’exonération des services financiers diffèrent

selon que la TVA fait l’objet d’une approche économique, juridico-fiscale ou

par la valeur ajoutée ........................................................................................................................... 43

3

5.1.5. L’application de la TVA au secteur financier pourrait être réalisée en

étendant et adaptant le dispositif déjà en vigueur pour le reste de l’économie,

ou en développant des méthodes de calcul innovantes ....................................................... 46

5.1.6. Les réformes proposées par la proposition de directive modifiant la directive

TVA ne font pas consensus ................................................................................................................ 49

5.1.7. Le régime de cotisation à la valeur ajoutée des entreprises du secteur

financier a conduit le législateur à définir la valeur ajoutée de ces entreprises ..... 51

5.1.8. L’imposition des bénéfices ................................................................................................................. 56

5.1.9. Les banques et les assurances sont soumises au régime de droit commun de

l’impôt sur les sociétés dont l’application est conditionnée par les

particularités comptables de ces deux catégories d’entreprises ..................................... 57

5.1.10. Si les sociétés de gestion de portefeuille ne dérogent pas au régime de droit

commun de l’impôt sur les sociétés, les véhicules d’investissement sont soumis

au principe de transparence fiscale .............................................................................................. 60

5.2. Les régimes d’imposition, notamment à l’IS, des organismes mutualistes et institutions

de prévoyance se sont fortement rapprochés du droit commun ................................................................ 61

6. L’IMPOSITION DE LA MASSE SALARIALE ...................................................................................... 67

6.1. Créée en 1948 comme un versement forfaitaire acquitté par toutes les entreprises, la

taxe sur les salaires n’est plus aujourd’hui payée que par les employeurs exonérés de TVA

ou dont moins de 90 % de leur chiffre d’affaires est soumis à la TVA ...................................................... 69

6.1.1. Créée en 1948, la taxe sur les salaires a été partiellement supprimée en 1968

lors de la généralisation de la taxe sur la valeur ajoutée ................................................... 69

6.1.2. La taxe sur les salaires est payée par les entreprises qui ne sont pas assujettis

à la taxe sur la valeur ajoutée ou l’ont été sur moins de 90 % de leur chiffre

d’affaires .................................................................................................................................................... 69

6.1.3. Le calcul de la taxe sur les salaires repose sur une assiette alignée sur celle

des cotisations sociales et sur un barème progressif ............................................................ 70

6.1.4. Les banques et les assurances, acquittent 24 % des recettes totales de taxe sur

les salaires ................................................................................................................................................ 72

6.2. Une taxe exceptionnelle sur les bonus versés en 2009 a été mise en place dans le

contexte de la réponse apportée à la crise financière internationale ....................................................... 73

6.2.1. La taxe exceptionnelle sur les bonus s’applique aux établissements de crédit et

aux entreprises d’investissement en raison du soutien financier que l’Etat leur

a apporté durant la crise financière ............................................................................................. 74

6.2.2. La taxe était assise sur les bonus versés aux salariés du secteur financier ainsi

qu’aux professionnels de marché sous le contrôle desquels opèrent ces

salariés ....................................................................................................................................................... 74

6.2.3. Le rendement de cette taxe, dont le produit a été affecté à l’établissement

public de financement des PME OSEO, a finalement été inférieur de 60 M€ par

rapport aux prévisions ........................................................................................................................ 75

7. LES IMPOSITIONS ASSISES SUR LES MASSES BILANCIELLES ................................................. 77

7.1. Les contributions du secteur bancaire au profit de l’autorité de contrôle prudentiel et

de l’autorité des marchés financiers ont été instituées dans une logique de redevance .................. 77

7.1.1. La contribution du secteur bancaire au profit de l’ACP est la première

imposition assise sur les exigences de fonds propres requises par la

réglementation prudentielle ............................................................................................................ 78

7.1.2. La contribution du secteur bancaire au profit de l’AMF est calquée sur celle

établie au profit de l’ACP ................................................................................................................... 81

4

7.2. La taxe de risque systémique est la principale imposition propre au secteur bancaire

instaurée à la suite de la crise financière de 2008 ............................................................................................ 84

7.2.1. La taxe a pour objet de mettre le secteur à contribution et de renforcer l’effet

incitatif de la réglementation prudentielle ............................................................................... 84

7.2.2. Le régime de la taxe est défini de manière à permettre une réduction du

risque systémique .................................................................................................................................. 85

7.2.3. Le rendement de la taxe semble trop limité pour assurer le financement d’une

intervention visant à faire face à une crise systémique ...................................................... 90

7.2.4. La taxe bancaire française se distingue de celles mises en place en Allemagne

et au Royaume-Uni ............................................................................................................................... 91

7.3. La taxation exceptionnelle de la réserve de capitalisation des assurances est une

mesure ponctuelle de rendement ............................................................................................................................ 93

7.3.1. La taxe a pour objet de mettre spécifiquement à contribution le secteur des

assurances dans le contexte de redressement des comptes publics ............................... 93

7.3.2. Le régime de la taxe a pour objet de mettre à contribution le seul secteur des

assurances ................................................................................................................................................ 94

7.4. Les ressources de la garantie des dépôts sont calculées en fonction de postes du bilan

des entreprises concernées ........................................................................................................................................ 98

8. FISCALITE INDIRECTE ....................................................................................................................... 100

8.1. La taxe spéciale sur les conventions d’assurance (TSCA) est une imposition spécifique

au secteur des assurances ......................................................................................................................................... 100

8.1.1. La TSCA s’applique en principe à toutes les conventions d’assurance dès lors

que le risque est situé en France ................................................................................................. 100

8.1.2. Au-delà du principe d’universalité de la TSCA, il apparaît que le droit

applicable en la matière réserve d’importants aménagements tant en matière

d’assiette que de taux ....................................................................................................................... 101

8.1.3. La diversité des taux applicables en matière de TSCA ne répond pas à une

logique liant taux et nature du risque assuré ....................................................................... 101

8.1.4. Les contrats d’assurance maladie se distinguent par un alourdissement

progressif de la fiscalité qui leur est applicable du fait de l’alignement

progressif du régime des mutuelles et institutions de prévoyance sur le régime

commun .................................................................................................................................................. 103

8.1.5. La TSCA s’accompagne d’une série de contributions additionnelles qui

réduisent la lisibilité de la fiscalité pesant sur les assurances ...................................... 104

8.1.6. Les contrats d’assurance-vie sont exonérés de TSCA mais taxés comme des

produits d’épargne ............................................................................................................................ 107

8.2. La taxation des transactions financières, récemment introduite en France, n’est pas une

exception en Europe, et reste d’ambition relativement modeste au vu des risques de

délocalisation de l’assiette ........................................................................................................................................ 107

8.2.1. La taxe sur les transactions financières française intervient dans un contexte

communautaire encore incertain ............................................................................................... 107

8.2.2. Le régime précédent en France : une taxe non appliquée ............................................... 108

8.2.3. La nouvelle taxe sur les transactions financières adoptée en France consiste,

pour l’essentiel, en une taxe sur les acquisitions d’actions françaises, que

celles-ci soient acquises en France ou à l’étranger. ............................................................ 109

5

SYNTHESE

Le présent rapport particulier a pour objet de réaliser une analyse quantitative des

prélèvements obligatoires acquittés par les entreprises du secteur financier et de présenter

les régimes fiscaux et les impositions qui leur sont spécifiques.

L’analyse quantitative des prélèvements supportés par les entreprises du secteur financier

est proposée pour une année donnée (l’année 2010) et sur la période allant de 1999 à 2010

(jusqu’à 2011 pour les cotisations sociales à la charge de l’employeur).

En 2010, les prélèvements obligatoires acquittés par le secteur financier

représentaient de l’ordre de 11% du montant total des prélèvements supportés par les

entreprises (à savoir sociétés non financières et secteur financier réunis). Les cotisations

sociales à la charge de l’employeur constituent, avec une part de 37% dans le total des

prélèvements sur le secteur, le principal d’entre eux. Au sein du secteur financier, les

institutions financières, c’est-à-dire principalement les banques, constituent les premiers

contributeurs, avec une part de 62% du total versé par le secteur. Enfin, les prélèvements

obligatoires acquittés par les entreprises du secteur financier représentent 47% de leur

valeur ajoutée.

Il importe de remarquer qu’il est impossible de calculer un taux effectif d’imposition du sec-

teur en raison d’un obstacle comptable. La comptabilité nationale exclut du calcul de la valeur

ajoutée et du solde des revenus primaires les plus- ou moins-values réalisées par les banques

sur leurs actifs financiers (qui relèvent d’un compte de patrimoine). En conséquence, il est

apparu impossible aux rapporteurs de calculer de manière rigoureuse le dénominateur du

taux effectif d’imposition.

Entre 1999 et 2010, l’analyse quantitative montre que la croissance annuelle moyenne

des prélèvements obligatoires acquittés par le secteur financier se situe à un niveau

substantiellement inférieur à celle de sa production, de sa valeur ajoutée et, surtout,

du solde de ses revenus primaires (notion proche de celle de bénéfice avant impôt). Une

telle évolution semble imputable à la croissance relativement faible des impôts sur la produc-

tion (principalement TP/CET), des rémanences de TVA et, surtout, des impôts sur les pro-

duits (principalement IS) dont la part dans le solde des revenus primaires diminue de plus de

dix points entre 1999 et 2010.

Il semble néanmoins que le secteur financier n’ait pas été le seul à connaître une évolution de

cette nature et que les sociétés financières aient également bénéficié d’une diminution de la

part des prélèvements obligatoires dans leur production et leur valeur ajoutée.

La présentation des régimes fiscaux applicables aux entreprises du secteur financier est

réalisée selon une typologie distinguant les prélèvements assis sur les soldes intermédiaires

de gestion, sur la masse salariale et sur les masses bilancielles ainsi que la fiscalité indirecte.

Elle a vocation à recenser l’ensemble des impositions spécifiques au secteur et des régimes

fiscaux s’appliquant dans des conditions dérogatoires au droit commun.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

63

63

64

64

65

65

66

66

67

67

68

68

69

69

70

70

71

71

72

72

73

73

74

74

75

75

76

76

77

77

78

78

79

79

80

80

81

81

82

82

83

83

84

84

85

85

86

86

87

87

88

88

89

89

90

90

91

91

92

92

93

93

94

94

95

95

96

96

97

97

98

98

99

99

100

100

101

101

102

102

103

103

104

104

105

105

106

106

107

107

108

108

109

109

110

110

111

111

112

112

113

113

114

114

115

115

116

116

117

117

118

118

119

119

120

120

121

121

122

122

123

123

124

124

125

125

126

126

127

127

128

128

129

129

130

130

131

131

132

132

133

133

134

134

135

135

136

136

137

137

138

138

139

139

140

140

141

141

142

142

143

143

144

144

145

145

146

146

147

147

148

148

149

149

150

150

151

151

152

152

153

153

154

154

155

155

156

156

157

157

158

158

159

159

160

160

161

161

162

162

163

163

164

164

165

165

166

166

167

167

168

168

169

169

170

170

171

171

172

172

173

173

174

174

175

175

176

176

177

177

178

178

179

179

180

180

181

181

182

182

183

183

184

184

185

185

186

186

187

187

188

188

189

189

190

190

191

191

192

192

193

193

194

194

195

195

196

196

197

197

198

198

199

199

200

200

201

201

202

202

203

203

204

204

205

205

206

206

207

207

208

208

209

209

210

210

211

211

212

212

213

213

214

214

215

215

216

216

217

217

218

218

219

219

220

220

221

221

222

222

223

223

224

224

225

225

226

226

227

227

228

228

229

229

230

230

231

231

232

232

233

233

234

234

235

235

236

236

237

237

238

238

239

239

240

240

241

241

242

242

243

243

1

/

243

100%