La fin du désendettement - RBC Gestion mondiale d`actifs

NUMÉRO 19 • NOVEMBRE 2012

Vue d’ensemble pour les investisseurs

REPÈRES ÉCONOMIQUES

Le physicien grec Archimède ne songeait peut-être pas à

l’économie quand il a dit « Avec un levier, je soulèverai le

monde », mais l’affirmation sonne quand même juste. Le levier

financier combiné des banques, des sociétés, des ménages et

des gouvernements a incontestablement soutenu l’économie

mondiale pendant plusieurs décennies.

Cependant, le vent a subitement tourné quand la crise

financière mondiale a frappé en 2008. L’utilisation d’un

levier a tout à coup cédé le pas au désendettement. Hélas,

même s’il est bon pour les ménages de mettre de l’ordre dans

leurs finances en réduisant leur consommation, il en résulte

inévitablement une chute de la croissance économique lorsque

le mouvement est généralisé. Le « paradoxe de l’épargne » a eu

un effet de ressac sur l’économie mondiale, qui s’en est trouvée

déstabilisée.

L’objectif du présent rapport est de permettre de mieux

comprendre pourquoi le levier a d’abord augmenté, et pourquoi

il est maintenant en baisse. Dans les pages suivantes,

nous donnons une définition appropriée du « levier », nous

reconnaissons le rôle important qu’il joue et avançons même

qu’il pourrait encore croître à long terme (de façon raisonnable).

Plus concrètement – et en nous concentrant sur les États-Unis,

où le levier a été particulièrement excessif –, nous évaluons

les progrès réalisés jusqu’à maintenant pour éponger les excès

précédents des banques, des entreprises, des ménages et

des gouvernements. L’une des grandes conclusions est que le

Eric Lascelles

Économiste en chef

RBC Gestion mondiale d’actifs Inc.

POINTS SAILLANTS

› Un certain levier est utile à l’économie, mais les États-Unis ont

visiblement forcé la note dans les années 2000.

› Le désendettement qui a suivi a miné la croissance durant les quatre

dernières années.

› Maintenant que le désendettement du secteur privé est fini, la

croissance économique pourrait être un peu meilleure – du moins de

meilleure qualité.

› Cependant, le désendettement public tend à être en retard et ne fait que

commencer.

LA FIN DU DÉSENDETTEMENT ?

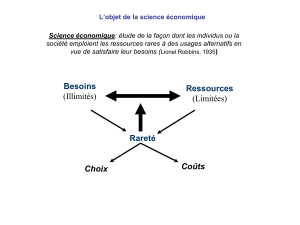

CYCLE DE LA DETTE

Hausse

Baisse

Désendettement

Levier

CYCLE ÉCONOMIQUE

ACTUEL

Cycle de la dette −

désendettement continu

Cycle économique

en hausse prudente

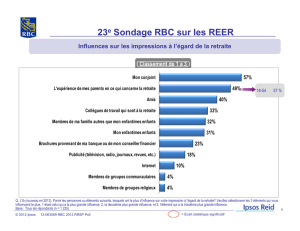

Figure 1 : Le désendettement freine la croissance

Source : RBC GMA

désendettement des banques, des entreprises et des ménages

américains – collectivement, le secteur privé – est maintenant

terminé. En revanche, le gouvernement américain vient à peine

d’entamer son propre processus de désendettement.

Sur le plan économique, le redressement du secteur privé

pourrait permettre aux États-Unis de connaître une croissance

supérieure à court terme, atténuée par le besoin manifeste d’un

désendettement accru du secteur public. Que la croissance

parvienne ou non à augmenter, il est incontestable que des

progrès sont réalisés sur la voie du désendettement (figure 1).

2 | RepèRes économiques

RBc Gestion mondiale d’actifs

Sources : Réserve fédérale, Haver Analytics, RBC GMA

Comprendre la notion de levier

Selon la définition classique, le levier correspond au montant

de dette en regard d’un niveau donné de revenu. Il y a donc un

levier, aussi petit soit-il, dès que des fonds sont empruntés.

L’utilisation croissante du levier représente un danger si le

montant d’argent qui devra être remboursé surpasse la capacité

de remboursement. De fait, un levier plus puissant tend à

amplifier les fluctuations économiques, ce qui donne de plus

grandes envolées dans les périodes de hausse et de plus

grandes chutes dans les périodes de baisse.

Il est bien sûr malsain d’abuser de l’effet de levier, mais il ne

s’agit pas d’une force maléfique lorsqu’il est correctement dosé

et déployé de façon stratégique. Trois raisons expliquent notre

point de vue.

Le levier est utile

D’abord, le levier et son proche collaborateur – la dette –

servent un but extrêmement valable : ils permettent d’accéder

dès maintenant à un revenu futur. Les jeunes ménages

empruntent régulièrement pour payer leur première maison, une

voiture, des études et des frais de garde d’enfants, prévoyant

rembourser la dette plus tard au cours de leur vie. Rien ne sert

de vivre dans la pauvreté quand on est jeune pour ensuite nager

dans l’argent quand on est vieux.

Le crédit est également utile aux entreprises notamment quand

les fonds obtenus servent à couvrir les coûts initiaux des

matières premières qui entrent dans la fabrication des produits,

ou permettent de financer une nouvelle usine qui générera

des profits additionnels futurs. Dans les deux cas, il s’agit de

matérialiser dans l’immédiat des bénéfices futurs pour les

utiliser de façon plus rentable.

Le levier peut porter à confusion

En outre, la définition du levier est restreinte et ne tient pas

compte de l’ensemble de la situation. L’accumulation d’un

dollar de nouvelle dette et de deux dollars de nouveaux actifs

donne lieu à une hausse du levier simplement parce que la

dette a augmenté. Ce qui se passe au chapitre des actifs est

ignoré, peu importe si le fardeau du risque et du paiement lié à

la dette additionnelle est bien compensé.

C’est un jeu qui se joue à deux

Enfin, c’est un jeu qui se joue à deux. Même si la dette peut de

fait représenter le revenu futur devancé d’une personne, elle

correspond également, de façon plus immédiate, à l’épargne

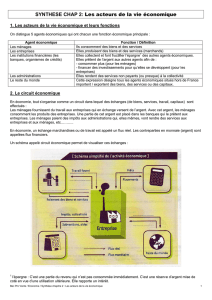

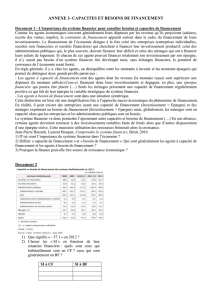

0

50

100

150

200

250

300

350

400

1990 1993 1996 1999 2002 2005 2008 2011

Dette en % du PIB

Sociétés financières

Gouvernement

Ménages

Sociétés non financières

Figure 2 : Composition de la dette des États-Unis

actuelle d’une deuxième personne (qui sera remboursée, plus

tard, au moyen des bénéfices futurs de la première personne).

Tout dollar emprunté est également un dollar prêté. Donc,

quand il y a trop de dépensiers au sein de l’économie, il existe

forcément un grand nombre d’avares ailleurs dans le système1.

Endettement excessif...

Même si un certain levier est bon pour l’économie, de l’avis

de tous, celui des États-Unis a atteint un sommet trop élevé.

Pourquoi cet excès ?

Tout d’abord, le monde a connu une longue période de

prospérité quasi ininterrompue, en partie grâce à une politique

proactive. Bien des gens sont donc devenus persuadés que

les ravages du cycle économique avaient été domptés et

qu’une nouvelle ère de croissance stable allait voir le jour.

Dans un monde exempt de volatilité, même un levier élevé

est relativement sûr. Avec le recul, il est évident que ce

raisonnement était erroné.

De plus, la conjoncture financière a été extrêmement favorable

pendant la majeure partie des années 2000. Les banques

centrales ont sans doute maintenu les taux d’intérêt à de

trop bas niveaux trop longtemps, à la lumière de ce qui était,

en rétrospective, une phobie irrationnelle de la déflation. La

faiblesse des taux d’intérêt a tonifié l’appétit pour le risque et,

de concert avec une vague de déréglementation financière qui

a stimulé la désintermédiation du crédit et entraîné la création

d’une vaste gamme de produits financiers hybrides, réduit le

1 Sinon, des étrangers peuvent aussi fournir de l’épargne ; le montant des emprunts

intérieurs dépasse alors le montant de l’épargne intérieure. Or, même dans une telle

situation, l’épargne provient habituellement surtout du marché intérieur.

RepèRes économiques | 3

Nota : L’écart du ratio crédit-PIB (moyenne) s’entend de la divergence entre le ratio

crédit global-PIB pour les États-Unis et son taux de croissance moyen. ÉT correspond

à l’écart-type de cet écart. L’écart du ratio crédit-PIB (filtre HP) est calculé au moyen

du filtre Hodrick-Prescott. Source : Réserve fédérale, RBC GMA

coût du crédit et haussé sa disponibilité au-delà de ce qui aurait

peut-être été approprié. Ainsi a débuté la phase la plus virulente

du problème de levier des États-Unis.

Enfin, les forces géopolitiques ont éveillé un appétit féroce pour

les titres de créance du gouvernement américain. Pour assurer

la sous-évaluation de leur monnaie, la Chine et d’autres pays

ont accumulé une quantité considérable de titres du Trésor

américain. Le gouvernement américain n’a donc pas eu de

difficulté à financer ses largesses.

...en marche arrière

Entre 2006 et 2009, plusieurs des conditions favorables à une

croissance ininterrompue du levier ont disparu. La stabilité

économique a disparu, l’appétit pour le risque a chuté, le crédit

disponible s’est tari (rendant inefficace la faiblesse des taux

d’intérêt) et le prix des actifs a dégringolé.

Précipités dans une conjoncture soudainement dystopique,

les banques, les sociétés et les ménages sont tous arrivés à la

même conclusion : leur dette était beaucoup trop élevée dans ce

nouveau contexte. Alors ils ont tous amorcé, en même temps, un

urgent processus de désendettement (figure 2). Il en est résulté

ce que l’on appelle souvent une récession « de bilan » – dans

une telle situation, la demande diminue parce que l’accent est

mis sur le redressement du bilan économique.

Par conséquent, l’économie américaine a entrepris un processus

long et précaire afin de réduire son levier excessif (figure 3). Si

l’on se fie uniquement au ratio dette/PIB, le processus semble

encore loin d’être fini.

De fait, un désendettement additionnel est encore requis.

Cependant, il faut plus qu’un simple coup d’œil au ratio

dette/PIB pour en déterminer le montant. Au contraire, il existe

des arguments étonnamment convaincants en faveur d’une

hausse généralisée, mais raisonnable, du levier économique

au fil du temps (encadré 1). Ce qui compte, c’est la rapidité

à laquelle le levier croît. À cette fin, le Comité de Bâle sur le

contrôle bancaire a proposé une technique pour déterminer

les tensions économiques d’après l’ampleur de l’écart entre le

levier et sa progression habituelle.

Nous avons appliqué cette technique à l’aide de deux

méthodologies différentes (figure 4). Dans les deux cas, on peut

en conclure que les États-Unis ont beaucoup trop eu recours

au levier et que les excès ont depuis commencé à se résorber.

RBc Gestion mondiale d’actifs

120

160

200

240

280

320

360

400

1960 1973 1986 1999 2012

Ratio dette globale-PIB - États-Unis (%)

Figure 3 : Désendettement global – États-Unis

-40

-20

0

20

40

60

80

1960 1973 1986 1999 2012

Écart du ratio crédit-PIB (%)

Écart du ratio crédit-PIB (moyenne)

Écart du ratio crédit-PIB (filtre HP)

Mais du

travail

reste à

faire

ÉT +1

De

grands

progrès

ÉT -1

Figure 4 : Évaluation des excès de crédit subsistants – États-Unis

Cependant, les conclusions sont diamétralement opposées au

sujet du désendettement, car selon l’une des méthodologies,

un désendettement important doit encore avoir lieu alors

que d’après l’autre, le désendettement est déjà allé trop loin.

Même si la seconde conclusion est plus attrayante, nous avons

davantage confiance dans le premier indicateur du fait de notre

constat (voir plus loin) selon lequel le levier du gouvernement

est encore loin d’être normal. Nous estimons le processus de

désendettement de l’économie achevé à hauteur de 62 %.

Bien sûr, les progrès varient considérablement selon les

secteurs : banques, entreprises, ménages et gouvernement.

Nous aborderons maintenant chacun d’eux.

Nota : Mesuré d’après l’encours de la dette intérieure en % du PIB.

Sources : Réserve fédérale, RBC GMA

4 | RepèRes économiques

RBc Gestion mondiale d’actifs

Dans le monde entier, le levier a eu tendance à croître au fil du

temps (figure A). En rétrospective, une partie de ce mouvement

haussier était certes exagérée. Mais peu importe, « normal »

ne signifie pas nécessairement un ratio dette/PIB stable dans

l’ensemble de l’économie. En fait, trois raisons expliquent

pourquoi la dette peut surpasser le PIB de manière durable.

Coûts de financement

Tout d’abord, le monde a profité d’un recul durable des coûts

d’emprunt au cours des 30 dernières années. Ce recul a découlé

en grande partie du fait que les banques centrales ont réussi à

ancrer les anticipations inflationnistes à de bas niveaux, et du

grand recul des primes à l’échéance dans le marché obligataire.

L’une des conséquences principales est que le service de la

dette est maintenant extrêmement bon marché. Même lorsqu’ils

augmenteront, les taux d’intérêt devraient rester assez faibles

par rapport aux normes des décennies précédentes. Par

conséquent, l’économie peut avoir un levier supérieur à coût

moindre que dans le passé.

Appréciation des actifs

En outre, dans l’ensemble de l’économie, les actifs ont eu

tendance à croître plus rapidement que la dette au cours

des dernières décennies, d’où la présence d’un important

contrepoids au sein du bilan.

Dans des conditions stables, le revenu généré par les actifs –

dividendes, paiements de coupons et gains en capital –

compense de façon intéressante le coût de service de la dette

additionnelle.

Et comme une grande partie de l’accroissement de la dette vise

l’acquisition d’actifs (surtout des maisons), le fardeau de la dette

peut être réduit par le truchement d’une liquidation d’actifs.

Le levier du gouvernement fait évidemment exception. Les

gouvernements ont habituellement des actifs relativement

minimes en regard de leur dette, et ils ne peuvent accentuer leur

levier aussi aisément au fil du temps.

Développement des marchés financiers

Enfin, il existe un lien positif solide entre la productivité et

l’ampleur des marchés financiers. Les pays les plus productifs

semblent capables de soutenir une plus grande ampleur

financière, ce qui veut dire des services bancaires plus

complexes, plus de crédit et – en fin de compte – plus de

dette. En fait, la causalité est bidirectionnelle. L’ampleur des

marchés financiers est associée à un effet positif significatif

sur la croissance économique à long terme. Par exemple, les

gouvernements, les entreprises et les ménages des pays à faible

revenu ont un accès pratiquement nul au crédit. Les pays à

revenu moyen ont un accès limité au crédit. Les pays à revenu

élevé ont un large accès au crédit, et plus ils sont riches, plus ils

sont en mesure de soutenir un crédit élevé.

Notre propre analyse confirme que, dans l’ensemble de

l’économie, les ratios dette/PIB augmentent manifestement à

mesure que les pays s’enrichissent, et aussi que les pays riches

actuels tendent à pouvoir supporter un levier plus grand que les

pays pauvres (figure B).

ENCADRÉ 1 : LA HAUSSE DU LEVIER EST-ELLE NORMALE ?

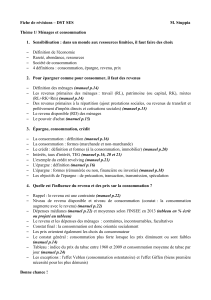

0

20

40

60

80

100

120

140

1980 1990 2000 2010

Dette en % du PIB nominal

Ménages

Gouvernement

Sociétés

Figure A : Augmentation du levier : la norme mondiale

Nota : Moyenne simple de la dette en % du PIB nominal de 18 économies avancées.

Sources : Cecchetti, Mohanty et Zampolli (2011), BoAML, RBC GMA

0

10 000

20 000

30 000

40 000

50 000

60 000

0 200 400 600 800

Ratio dette-PIB (%)

PIB réel par habitant (2005, en $US)

Figure B : Potentiel de levier plus élevé des pays riches

Nota : Diagramme de données longitudinales de 32 pays.

Sources : Haver Analytics, RBC GMA

RepèRes économiques | 5

RBc Gestion mondiale d’actifs

Sources : FDIC, Haver Analytics, RBC GMA

Nota : Ratio des fonds propres de première catégorie corrigé du risque de toutes les

institutions assurées par la FDIC. Sources : FDIC, Haver Analytics, RBC GMA

Désendettement des banques

Pour évaluer la santé du secteur bancaire, il faut un coffre

à outils unique. Naturellement plus endettées que d’autres

segments de l’économie, les banques ont des actifs plus divers

et une asymétrie des échéances assez considérable (prêtant à

long terme et empruntant à court terme). Tout cela signifie que

les banques sont particulièrement vulnérables aux turbulences

économiques et boursières.

À première vue, peu d’indices donnaient à penser que quelque

chose n’allait vraiment pas dans le secteur bancaire avant

le début de la correction immobilière en 2006. Les banques

semblaient adéquatement capitalisées en regard des actifs

détenus. Cependant, les actifs se sont vite révélés être d’une

qualité très inférieure aux attentes, et leur valeur a plongé

entre 2007 et 2009. À l’automne 2008, un gel a touché un large

éventail de marchés de financement, empêchant les banques

d’amasser des capitaux. Le secteur bancaire s’est alors retrouvé

dans une situation triplement précaire du fait de la chute de la

valeur des actifs, de la diminution des capitaux et des moyens

limités à court terme pour renflouer les coffres.

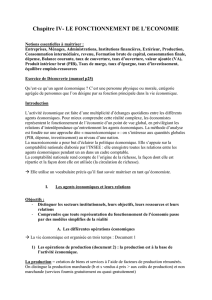

Heureusement, la plupart des banques américaines ont

surmonté cet assaut initial grâce à l’aide monumentale des

autorités politiques. Depuis, les banques ont corrigé leurs

lacunes subsistantes de façon louable. Par rapport à la

norme des 20 dernières années, les banques américaines

détiennent maintenant près de 30 % plus de capitaux en

regard de leurs actifs (figure 5). Pour faire bonne mesure, elles

ont délaissé les marchés de financement fluctuants au profit

de dépôts relativement stables (figure 6). Enfin, compte tenu

du redressement du marché de l’habitation, il semble que

de nombreux actifs bancaires sont maintenant prudemment

valorisés. Le risque d’une autre mauvaise surprise est ainsi

réduit.

Le processus de désendettement n’a pas été sans peine.

Bien au contraire, la croissance des prêts bancaires a dû être

fortement réduite, et l’encours des prêts est par conséquent

inférieur de 900 milliards de dollars US à ce qu’il aurait été sans

le désendettement des banques. La taille de l’économie s’en est

trouvée réduite de pas moins de 3 %.

Heureusement, le désendettement des banques américaines

semble maintenant terminé. En fait, certaines mesures

indiquent qu’il pourrait avoir dépassé la cible. À l’heure

actuelle, les banques surpassent notamment les exigences

de Bâle III. Les banques ne sont pas d’humeur à mettre leur

existence en jeu une seconde fois.

-6

-2

2

6

10

14

2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012

Prêts bancaires – variation ann. (%)

Figure 7 : Amélioration des prêts bancaires aux États-Unis

62

64

66

68

70

72

74

76

1994 1997 2000 2003 2006 2009 2012

Dépôts en % de l'actif total

Figure 6 : Stabilité accrue de la base de financement des banques

Sources : Réserve fédérale, Haver Analytics, RBC GMA

9

10

11

12

13

14

1994 1997 2000 2003 2006 2009 2012

Ratio des fonds propres de première cat.

corrigé du risque (%)

Levier inférieur

Levier supérieur

Figure 5 : Net désendettement des banques américaines

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

1

/

16

100%