Marché obligataire : toujours dans le premier quartile

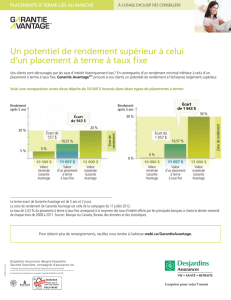

OBJECTIF CONSEILLER

24

Stéphane Langlois

vice-président, développement des affaires

d’Optimum Placements.

Marché obligataire :

toujours dans le premier

quartile depuis dix ans

L’objectif des Fonds Optimum

n’est pas d’atteindre la tête du

classement à court terme,

mais plutôt d’offrir à ses clients une

excellente performance à long terme.

Depuis les dix dernières années, l’entre-

prise se hisse dans le premier quartile en

matière d’obligations. Le rendement

moyen annuel est de 10 %. «Nous

sommes reconnus pour l’excellente ges-

tion de nos portefeuilles obligataires et

pour la stabilité des rendements de nos

portefeuilles. C’est notre force, et nous

sommes au-dessus de la moyenne en ce

qui a trait aux rendements à long

terme», explique le vice-président aux

développement des affaires à Optimum

Placements, Stéphane Langlois.

En ce qui concerne le marché des

actions, l’entreprise vise surtout les titres

qui ont une valeur, un potentiel de

croissance à long terme. «Nous voulons

atteindre le premier quartile à l’intérieur

de cinq ans. Nous recherchons des

entreprises sous-évaluées dans le mar-

ché, ajoute M. Langlois. Un titre qui se

transige à des multiples moins élevés va

retenir notre attention. Nous détermi-

nons d’abord s’il y a des problèmes fon-

damentaux, nous examinons sa viabilité

économique et, si le diagnostic indique

une bonne santé et une sous-évaluation

par rapport à ses compétiteurs du mar-

ché, alors nous choisirons d’ajouter ce

titre à nos portefeuilles.»

Les méthodes de gestion sont plutôt

traditionnelles. «On ne choisit pas les

tendances du moment ou le potentiel

de croissance d’une entreprise de petite

capitalisation. Tout repose sur la valeur

de la firme, son rendement sur le cours

de l’action. C’est notre caractéristique.»

Fonds accessibles au public

Optimum Placements dispose de six

fonds et d’un actif de 65 M$. À eux

seuls, les fonds équilibrés représentent

une valeur de 30 M$ sous gestion. Bien

que les premiers fonds aient vu le jour

il y a 14 ans, la firme de gestion a véri-

tablement pris son envol vers 1994. La

Caisse de dépôt et placement du Qué-

bec a une participation de 500 000 $

à l’intérieur de deux fonds : les actions

canadiennes et l’international. «Nous

avons cinq gestionnaires, et les déci-

sions sont toujours prises en équipe.»

Les fonds sont accessibles au grand

public. Optimum Placements a ses

propres conseillers en placement pour

offrir un meilleur service à la clientèle.

«Nous sommes en mesure d’établir des

projections pour les clients qui envisa-

gent de prendre leur retraite; nous les

aidons dans leur planification financière

en leur partageant notre expertise. Inévi-

tablement, nous leur proposons des

fonds communs d’une moins grande

volatilité pour répondre aux besoins des

clients plus prudents.»

Il n’y a pas de frais à l’achat ni à

la vente des fonds. De plus, signale

M. Langlois, les frais de gestion sont

parmi les plus bas. Par exemple, pour le

fonds obligataire, ils sont de 1,51 %,

tandis que pour les actions canadiennes,

ils s’élèvent à 1,71 %.

Pour en savoir davantage sur Optimum

Placements, on peut se rendre à l’adresse sui-

vante : www.fondsoptimum.com

Optimum

Placements inc.

NOVEMBRE 2000

25

L’acquisition de Strategic Value

par Nova Bancorp n’a pas

changé les plans d’origine du

groupe, qui désire offrir un service de

gestion privée en collaboration étroite

avec le représentant du client. Cette ges-

tion est offerte à une clientèle disposant

d’un actif de 300 000 $ et plus. «Ce

type de service existe déjà dans plusieurs

firmes d’importance. Toutefois, le pro-

fessionnel doit investir 1 M$ et plus

pour être considéré», explique le vice-

président marketing de StrategicNova,

Pierre Saint-Laurent.

La firme de placement vise les inves-

tisseurs plus fortunés, à un niveau qui

se situe quelque part dans la fourchette

comprise entre 300 000 $ et un mil-

lion. Certes, la clientèle des million-

naires est la bienvenue mais ce n’est pas

l’objectif ciblé. «Il va de soi que cette

stratégie entraîne un nombre restreint

de conseillers professionnels à nos

portes. À cause de cela, il devient

impérieux pour nous d’être en mesure

de desservir différentes catégories d’ac-

tif à travers nos instruments de pla-

cement.» StrategicNova évalue som-

mairement entre 10 000 et 15 000 le

nombre de professionnels susceptibles

d’investir de tels actifs.

Au cours des vingt dernières années,

la firme a toujours orienté ses activités

vers les banques d’investissements.

«C’est la raison pour laquelle on veut

exploiter ce type de marché. Nous

connaissons les problématiques fis-

cales, les problématiques successorales

et de partenariat de cette clientèle.

Ça nous donne souvent une autre

vision du marché et de la façon dont

on veut travailler avec les profession-

nels du placement.»

Produits spécialisés

StrategicNova veut également déve-

lopper d’autres produits spécialisés à

court terme. Ils seront annoncés sous

peu. «Notre fonds de technologie

canadienne en est un exemple élo-

quent. Il y en a très peu sur le marché.

C’est ce qui nous distingue des autres.»

Pour le moment, la gamme Strate-

gicNova comprend six fonds. Ceux-

ci sont accessibles par l’entremise des

planificateurs financiers et des cour-

tiers en valeurs mobilières. Les com-

missions respectent les standards de

l’industrie.

L’actif sous gestion est de 3,6 mil-

liards. La Caisse de dépôt et placement

du Québec a une participation active

dans StrategicNova. Le montant est

confidentiel puisqu’il s’agit d’une

société privée.

Pour en savoir davantage, on peut visiter

l’adresse suivante sur Internet :

www.strategicnova.com.

Une gestion privée

pour les investisseurs

de 300 000 $ et plus

Pierre Saint-Laurent

vice-président marketing de Strategic Nova.

OBJECTIF CONSEILLER

26

La firme Fonds d’investisse-

ments spécialisés du Québec

propose deux produits uniques

au Canada : le Fonds Municipal Pro-

fil Québec et le Fonds Zéro coupon

Profil Québec.

Les deux fonds adoptent une démar-

che fondamentaliste et dynamique.

«Plutôt que d’adopter une politique

de révision trimestrielle, d’attendre

et de ne rien faire pendant cette

période, nous ajustons nos porte-

feuilles à la lumière des indicatifs de

la courbe de rendement du marché

obligataire chaque fois que cela est

nécessaire, explique son président,

Camille Chouinard. Actuellement, la

courbe de rendement sur les taux

d’intérêt est inversée entre le court et

le long terme à cause apparemment

de la pénurie de titres à long terme.

Et puisque cette courbe varie souvent

à l’intérieur d’une semaine, d’un

mois, nous prenons les mesures

nécessaires pour obtenir le maximum

de rendement.»

Nouvelle entreprise

Le Fonds d’investissements spécialisés

du Québec a vu le jour le 5 novembre

dernier. Le président de la firme,

Camille Chouinard, est fort de 38 ans

d’expérience dans l’industrie du cour-

tage et le milieu de la finance. Il est

entouré de cinq autres personnes.

En mettant sur pied ces deux fonds,

l’entreprise a voulu offrir un produit

spécialisé qui n’existe pas sur le mar-

ché jusqu’à présent.

«Ce sont des véhicules laborieux à

suivre et difficiles à gérer. Ça devient

finalement onéreux pour les investis-

seurs d’administrer ces opérations. Et

généralement, est-il nécessaire d’ajou-

ter que le client conserve son titre jus-

qu’à l’échéance? Dans certains cas,

cette stratégie peut s’avérer bonne,

mais pas toujours. Tout dépend de la

structure des taux d’intérêt», explique

M. Chouinard.

La stratégie de la firme semble por-

ter fruit. Au 31 août dernier, le ren-

dement du Fonds Municipal Profil

Québec atteignait les 10,20 % nets

après une période de neuf mois d’ac-

tivité. L’actif sous gestion est de

700 000 $, alors que celui du Fonds

Zéro coupon Profil Québec est de

2 360 000 $.

Le premier fonds distribue ses reve-

nus tous les mois, tandis que le second

le fait une fois l’an.

Il n’y a pas de participation de la

Caisse de dépôt et placement du

Québec. La gestion des portefeuilles a

été confiée à Gestion Sodagep, un

conseiller en placement qui œuvre

dans le domaine depuis dix ans.

Les fonds sont disponibles à travers

le réseau habituel. Les commissions

sont négociables entre le client et son

représentant au moment de l’achat; au

rachat, elles sont de 5 %, payables par

le promoteur.

Un escompte est accordé pour des

placements de 50 000 $ et plus.

On peut visiter le site Internet à l’adresse sui-

vante : www.fisq.ca.

Camille Chouinard

président des Fonds d’investissements

spécialisés du Québec.

Deux fonds consacrés

essentiellement au marché

obligataire municipal

du Québec et aux titres

gouvernementaux

OBJECTIF CONSEILLER

28

Les Fonds mutuels Cartier est la

seule firme au Canada à gérer

tous ses fonds sur une base de

multigestion depuis le printemps der-

nier. On y retrouve 20 gestionnaires,

sept fonds communs et un actif sous

gestion de 200 M$.

Ces professionnels ont des mandats

spécifiques à l’intérieur d’un même

fonds. «La multigestion consiste à

réunir sous un même toit des gestion-

naires dont le style et le mandat ont

une corrélation très faible», explique

Jean Morissette, administrateur et

membre de la direction de Fonds

mutuels Cartier. C’est ainsi, ajoute-t-il,

qu’un gestionnaire peut très bien réus-

sir pendant que son collègue éprouve

des ennuis. «Lorsqu’on regarde de près

le cycle d’un marché, il y a diverses

phases auxquelles correspondent des

styles ou des démarches de gestion. Et

ces techniques, assez répandues aux

États-Unis, permettent d’obtenir des

rendements intéressants, à des

moments différents, dans un cycle du

marché par rapport à un autre. Ainsi,

il y aura toujours des gestionnaires

bien positionnés.»

Méthodes de gestion

Comme l’indique M. Morissette, il

existe une multitude de méthodes de

gestion. Le Fonds équilibré en est un

exemple manifeste. Deux gestionnaires

sont mandatés pour gérer ce porte-

feuille. Le premier, avec une démarche

traditionnelle, établit des projections

et des performances des différents

marchés. Il utilise l’analyse fondamen-

tale. Le second, avec une démarche

quantitative ou un modèle mathéma-

tique, fait appel à des milliers de

variables avec lesquelles il parvient à

établir des projections de rendement

des marchés. «Après analyse, on s’est

aperçu que les cycles du marché

comprenaient ces deux approches, et

qu’à tour de rôle, l’une des deux sur-

classait l’autre.»

On retrouve principalement les

fonds dans l’une des firmes du réseau

BRM à travers le pays. BRM, un

réseau de courtiers indépendants de

4000 représentants spécialisés en

valeurs mobilières, en assurances et en

fonds communs, a été acquis récem-

ment par Cartier Capital.

Les frais de gestion diffèrent par

ailleurs d’un fonds à l’autre. Ils varient

de 1 % pour le Fonds du marché

monétaire jusqu’à 3 % pour le Fonds

International. Les commissions sont

versées mensuellement.

Deux nouveaux fonds seront possi-

blement commercialisés au cours des

prochains mois : l’un portant sur les

actions canadiennes pour un deuxième

portefeuille, et l’autre sur un fonds

étranger admissible au REER. Ces

fonds seront également gérés dans le

cadre d’une démarche de multigestion.

Un site Internet devrait voir le jour sous peu.

Jean Morissette

administrateur et membre de la

direction de Fonds mutuels Cartier.

La multigestion totale:

un concept

unique au pays

1

/

4

100%