point de vue - Richardson GMP

POINT DE VUE

|

1

5 février

2013

David Andrews, CFA

David Andrews,

CFA

Directeur, Gestion de placements et Recherche Suivez-moi sur Twitter –

@David_RGMP

LES MARCHÉS FERMENT LES YEUX SUR UNE

SEMAINE APOCALYPTIQUE

La semaine a commencé sans véritable catalyseur et

dans un faible volume d'échanges, les marchés asiatiques

étant pour la plupart fermés pour le congé du Nouvel An

lunaire. Mais les choses ont vite changé. Pour la

première fois en plus de sept siècles, le pape Benoît

XVI a renoncé à son trône papal pour des raisons de

santé, causant une commotion à la grandeur de la

planète. Dans les heures qui ont suivi l'annonce-choc,

l'éclair a frappé le Vatican deux fois plutôt qu'une!

Puis, des météorites ont embrasé le ciel au-dessus de

la Russie avant de frapper la terre avec la force d'une

bombe atomique. Malgré la fin du monde appréhendée

par certains, les indices boursiers nord-américains ne

se sont pas laissés démonter et ont continué de flirter

avec des sommets inédits, même si la remontée

s'essouffle un peu. Pour la première fois en trois mois,

la moyenne Dow-Jones des industriels a enfilé une

deuxième semaine négative de suite, alors que le

NASDAQ a touché un sommet de 12 ans, mais mis fin

à une série de six gains hebdomadaires. L'indice

S&P 500 a ajouté une septième semaine de gains

d'affilée et il faut remonter à 1967 pour observer un

début d'année aussi solide. Le marché canadien a terminé la semaine en

recul, plombé par les matériaux et la technologie. Le titre de Blackberry a

cédé 14 % cette semaine, la clientèle d'affaires et de particuliers

continuant de déserter.

L'activité de fusion et d'acquisition a été plus soutenue qu'à l'habitude avec

l'annonce d'un certain nombre de transactions d'envergure cette semaine.

L'action de General Electric a bondi après que la société eut confirmé

qu'elle cédait NBC Universal à Comcast pour la somme de

16,7 milliards $ US. American Airlines et US Airways ont pour leur part

annoncé leur intention de fusionner pour créer la plus importante société

aérienne des États-Unis. Même Berkshire Hathaway, propriété de Warren

Buffet, a participé au mouvement en acquérant Heinz pour un montant de

23 milliards $ US.

Contrairement aux événements-chocs qui ont ponctué la semaine, le

discours sur l'état de l'Union du président Obama n'a pas créé de remous.

Son discours, qui faisait une grande place à la rhétorique, n'a fait que

confirmer l'ampleur du fossé politique qui sépare toujours les républicains et

les démocrates. Le blocage va donc persister à Washington et les efforts

pour parvenir à une solution ou à un compromis avant la « mise sous

séquestre » peuvent encore échouer.

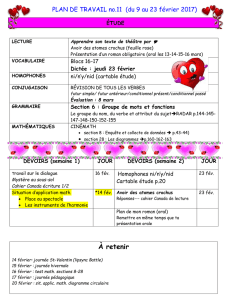

S&P/TSX COMPOSÉ

S&P 500

COURBE DES TAUX

Source : Bloomberg, Richardson GMP Limitée

Placements et conseils

Les professionnels des placements et

des services-conseils de Richardson

GMP sont des spécialistes de la

recherche qui sont chargés de surveiller

et d'interpréter les données économiques

et la situation géopolitique, ainsi que les

conditions et les tendances actuelles des

marchés. Leurs connaissances et leur

perspicacité procurent un soutien

analytique qui permet aux conseillers en

placement et aux clients de rester au fait

des principaux enjeux susceptibles

d'avoir une incidence importante sur

leurs portefeuilles de placements.

12 500

12 600

12 700

12 800

12 900

13 000

13 100

1 480

1 490

1 500

1 510

1 520

1 530

1 540

0,0

1,0

2,0

3,0

4,0

0 5 10 15 20 25 30

Tau x (% )

Échéance (années)

Canada

É.-U.

POINTDE VUE

15 FÉVRIER 2013

INFORMATION LA PLUS RÉCENTE SUR LES MARCHÉS

PAR L'ÉQUIPE DE RICHARDSON GMP

POINT DE VUE

|

1

5 février

2013

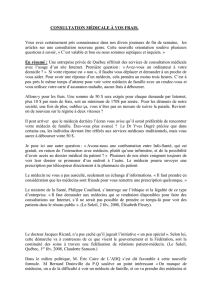

$85

$90

$95

$100

$105

$110

$115

$120

$125

$130

janv.-11 juil.-11 janv.-12 juil.-12 janv.-13

Prix du Brent en $US/baril

120 $/barill - Prix limite du pétrole brut Brent

Source: Bloomberg

Hausse de la production de l'Arabie

Utilisation des réserves

stratégiques des États-

Unis

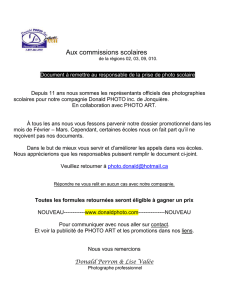

Le taux de change a été un thème dominant à la veille de la rencontre des membres du G20 en Russie cette semaine. La

question de la manipulation des monnaies est devenue d'ailleurs tellement délicate que le G7 a publié une déclaration

commune dénonçant le recours à des politiques monétaires visant à déprécier les monnaies. Malgré cette déclaration, il y a

peu de chances que le Japon renonce à ses mesures d'assouplissement monétaire musclées et le yen a continué de s'effriter

par rapport au dollar américain, à l'euro et au dollar canadien.

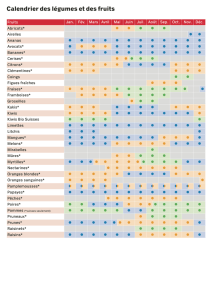

LES PRODUCTEURS EN FAVEUR D'UNE HAUSSE DES COURS PÉTROLIERS?

Le contrat standard sur le prix du pétrole brut léger sur les

marchés mondiaux est le Brent. Le nom « Brent » vient de

l'habitude qu'avaient les sociétés pétrolières du Royaume-

Uni de donner à leurs gisements pétroliers des noms

d'oiseau (oie de Brent). Au cours des deux dernières

années, les prix moyens du Brent ont oscillé à l'intérieur

d'une étroite fourchette de 100 $ à 120 $, mais dernièrement

le prix du baril a menacé de franchir la limite supérieure de

cette fourchette (voir le graphique). Malgré les récents

mouvements dans les prix, nous estimons que ceux-ci vont

rester contenus, puisque ni les consommateurs ni les

producteurs n'ont intérêt à ce que le prix dépasse cette

fourchette. Les grands consommateurs (en l'occurrence les

États-Unis et la Chine) ont menacé à maintes reprises

d'intervenir si les prix devaient passer au-dessus des 120 $

le baril. L'Arabie saoudite, qui est la plus susceptible de

profiter de prix plus élevés, a également augmenté la production pour empêcher une flambée des prix qui risquerait de freiner

considérablement la modeste reprise économique mondiale. Si les prix continuent d'augmenter dans les prochaines

semaines, les Saoudiens vont probablement hausser leur production ou Washington pourrait menacer de recourir à ses

réserves stratégiques.

QUESTION DE LA SEMAINE

Le taux de change est devenu un sujet chaud, en particulier dans le contexte de la rencontre du G20 qui se tient en ce

moment à Moscou. Devrions-nous craindre une guerre des monnaies?

Les premières accusations de manipulation des monnaies remontent en 2010 lorsque la Réserve fédérale avait activé sa

planche à billets et acheté des obligations gouvernementales avec des dollars américains fraîchement imprimés, une

opération appelée « assouplissement quantitatif ». Les économies des marchés émergents avaient alors prétendu que cette

opération était volontairement destinée à dévaluer le dollar américain afin de relancer les exportations et de favoriser

l'expansion de l'économie américaine à leurs dépens. Plus récemment, des accusations semblables ont été portées contre le

Japon, faisant craindre une guerre mondiale des monnaies, alors que les gouvernements ripostaient en affaiblissant

intentionnellement leur monnaie et en adoptant des politiques protectionnistes. Dans le cas du Japon, le premier ministre

Shinzo Abe a promis d'introduire des mesures de stimulation vigoureuses pour sortir l'économie japonaise de la spirale

déflationniste dans laquelle elle s'enlise depuis plusieurs années. Depuis septembre, le yen a perdu 15 % de sa valeur par

rapport au dollar américain et 20 % par rapport à l'euro.

La notion de guerre des monnaies ne sert toutefois qu'à distraire les investisseurs, puisque les guerres des monnaies

annoncent habituellement des « guerres commerciales » et une vague de protectionnisme. Comment un pays peut-il se

défendre contre une dévaluation de la monnaie par ses partenaires commerciaux? Il tente de contrer la politique de laxisme

monétaire en imposant des tarifs douaniers restrictifs ou en opposant ses propres mesures d'assouplissement monétaire pour

dévaluer sa monnaie. Or, ce sont les deux choses que les décideurs du G20 tentent actuellement d'empêcher. En effet, les

tarifs ont tendance à comprimer le PIB global en réduisant l'activité économique mondiale globale. Quant à l’assouplissement

monétaire comme mesure de rétorsion, malgré une accélération apparente de l'activité économique, cela provoque de

l’inflation du fait que l'exercice est souvent poussé à l'extrême. Or dans les pays lourdement endettés, l'inflation provoquerait

un cercle vicieux d'augmentation de la dette et des taxes et de diminution des cotes de crédit.

POINT DE VUE | 15 février 2013

0,7900

0,8900

0,9900

Yeneneuros

0,0105

0,0115

0,0125

0,0135

YenendollarsUS

0,0105

0,0115

0,0125

0,0135

YenendollarsCAN

La manipulation des monnaies pour stimuler les exportations est une solution à courte vue. L'objectif de l'assouplissement

quantitatif est de favoriser les dépenses et les investissements à l'intérieur du pays plutôt que l'épargne. S'il donne les

résultats escomptés, le programme d'assouplissement quantitatif favorisera une augmentation des importations dans les pays

qui dénoncent actuellement la manipulation des monnaies (Brésil, Russie, etc.). Des actions monétaires énergiques dans une

économie freinée par une faible demande et une inflation contenue sont avantageuses pour le reste du monde et non

l'inverse. Le FMI a démontré que les rondes d'assouplissement monétaire des États-Unis ont rehaussé de 0,3 % le taux de

croissance de ses partenaires commerciaux.

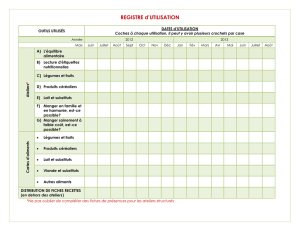

RÉSULTATS ÉCONOMIQUES CETTE SEMAINE SELECTION DE RÉSULTATS CETTE SEMAINE

Événement Prévision

consensuelle Préc.

Lundi 18 février

S&P/TSX, NYSE fermées

Mardi 19 février

Var. 1 mois ventes des grossistes (déc) -0.2% 0.7%

Mercredi 20 février

Var. 1 mois des mises en chantier (jan) -3.4% 12.1%

Var. 1 mois permis de constr. (jan) 1.2% 0.3%

Var. 1 mois de l’ind. prix de prod (jan) 0.4% -0.2%

Var. 1 mois IPP excl. aliments et énergie (jan) 0.2% 0.1%

Procès-verbal réunion Rés. fédérale

Jeudi 21 février

Nouvelles demandes d'ass. chômage 360K 341K

Demandes continues 3153K 3114K

Var. 1 mois de l’ind. prix consom. (jan) 0.1% 0.0%

Var. 1 mois IPC excl. aliments et énergie (jan) 0.2% 0.1%

Fed de Philadelphia (fév) 1.0 -5.8

Var. 1 mois ventes maisons existantes (jan)) -0.8% -0.1%

Vendredi 22 février

Var. mois de l’ind. des prix à la consomm.(jan) 0.4% -0.6%

Var. sur 1 mois de l’IPC de base (jan) 0.1% -0.6%

Var. 1 mois ventes au détail excl. les

automobiles (déc) 0.1% -0.3%

Société Date Prévision

consensuelle

Dell Inc. 19 fév 0,39 $

Yamana Gold 20 fév 0,36 $

IAMGOLD 20 fév 0,25 $

Dundee REIT 20 fév 0,70 $

Bombardier 21 fév 0,12 $

Tim Hortons 21 fév 0,71 $

Loblaw Cos 21 fév 0,62 $

Inmet Mining 21 fév 1,18 $

Pason Systems 21 fév 0,29 $

Lundin Mining 21 fév 0,08 $

Canadian Tire 21 fév 2,17 $

Wal-Mart Stores Inc. 21 fée 1,57 $

Hewlett-Packard Co. 21 fév 0,71 $

Safeway Inc. 21 fév 0,76 $

Magna International 22 fév 1,16 $

Agrium Inc. 22 fév 1,98 $

POINT DE VUE

| 15 février 2013 4

À SURVEILLER CETTE SEMAINE

Amputée d'une journée par un congé, la semaine sera dominée par les résultats de bénéfices des entreprises

canadiennes, le procès-verbal de la réunion de la Fed et une mise à jour des données sur l'habitation aux États-Unis.

Mercredi, les chiffres des mises en chantier pour janvier devraient montrer un léger recul, le nombre de permis de

construction de maisons unifamiliales ayant diminué en décembre, ce qui laisse entrevoir une légère correction dans les

mises en chantier de propriétés unifamiliales. Mercredi également, le procès-verbal de la réunion du Federal Open

Market Committee devrait réaffirmer l'intention de la Fed d'effectuer chaque mois des achats d'actifs de 85 milliards $

(40 milliards $ US de titre adossés à des créances hypothécaires et 45 milliards $ US d'obligations du Trésor). Jeudi, on

devrait avoir la confirmation que les ventes de maisons existantes ont fléchi en janvier, sans toutefois sortir de la

fourchette dans laquelle elles se maintiennent depuis le mois d'août de l'an dernier. L'accélération du marché de

l'habitation est incontestable et les prix ont augmenté en rythme annuel au cours des neuf derniers mois. Le

« patrimoine négatif », le faible niveau des stocks et les critères plus stricts en matière de crédit resteront toutefois des

obstacles pour le marché de l'habitation.

Le thème des bénéfices sera maintenant dirigé vers le Canada où des sociétés influentes comme Bombardier, Tim

Hortons, Loblaw, Canadian Tire, Magna et Agrium dévoileront leurs chiffres du quatrième trimestre la semaine

Les opinions exprimées dans ce rapport sont celles de l'auteur et elles ne sauraient être attribuées à Richardson GMP Limitée ou à ses sociétés

affiliées. Les opinions, estimations et autres renseignements contenus dans ce rapport reflètent le point de vue de l’auteur à la date du rapport et sont

sujets à changement sans préavis. Nous ne garantissons pas l’exhaustivité ou l’exactitude de ces renseignements et nous demandons aux lecteurs

de ne pas prendre de décision sur la foi de ces renseignements. Avant de donner suite à une recommandation, les investisseurs doivent déterminer

si celle-ci convient à leur situation particulière et, au besoin, obtenir un avis professionnel. Le rendement passé n’est pas une indication des résultats

futurs.

Richardson GMP Limitée est membre du Fonds canadien de protection des épargnants. Richardson est une marque de commerce de James

Richardson & Fils, Limitée GMP est une marque de commerce déposée de GMP Valeurs Mobilières S.E.C. Les deux marques sont utilisées sous

licence par Richardson GMP Limitée.

1

/

4

100%