econote - Société Générale

N°7

MAI 2012

ECONOTE

Société Générale

Département des Études économiques

CHINE : INVESTISSEMENTS DIRECTS A L’ETRANGER :

BEAUCOUP DE BRUIT POUR RIEN

Les investissements directs chinois à l’étranger (IDE) sont un

phénomène rapide et croissant. Leur volume a quintuplé au cours des cinq

dernières années pour atteindre 317 Mds USD en 2010.

Cette évolution suscite de nombreuses inquiétudes, notamment de

la part des économies occidentales dès lors que la Chine n’est plus

considérée comme un pays qui se contente d’investir passivement dans des

bons du Trésor américains mais comme une puissance économique

cherchant à prendre un contrôle actif d’entreprises étrangères dans des

secteurs stratégiques.

Cependant, la répartition géographique et sectorielle des IDE chinois

montre qu’ils restent concentrés essentiellement à Hong Kong et dans le

secteur des services à l’exportation, ce qui illustre le rôle de plateforme

commerciale, logistique, et financière de Hong Kong pour les exportations

chinoises.

Les motivations économiques et politiques des IDE chinois

suggèrent que : (i) Hong Kong restera la destination principale des IDE

chinois et (ii) la pénétration des économies occidentales posera encore de

sérieux défis et résultera d’un processus de long terme.

0

50

100

150

200

250

300

350

2003 2004 2005 2006 2007 2008 2009 2010

Mds USD

Sources: MOFCOM, SG

CHINE: STOCK D'INVESTISSEMENTS DIRECTS A L'ETRANGER

Meno MIYAKE

+33 1 42 14 26 34

meno.miya[email protected]

Sopanha SA

+33 1 58 98 76 31

ECONOTE | N°7 – MAI 2012

2

Les investissements directs chinois à l’étranger (IDE)

sont un phénomène rapide et récent, suscitant parfois

l’inquiétude des économies d’accueil. Cependant, une

analyse plus approfondie de leur répartition

géographique et sectorielle, mais également des

raisons économiques et politiques qui motivent ces

flux, permet de comprendre que l'impact de ces IDE

chinois reste encore faible à l’échelle mondiale.

LES FLUX D’IDE CHINOIS SONT EN

FORTE HAUSSE...

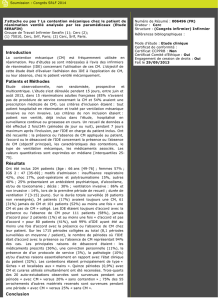

Le stock d’IDE chinois a augmenté rapidement pour

atteindre 317 Mds USD en 2010, contre 57 Mds USD

en 2005 (graphique de la première page). En termes de

flux, la Chine est devenue au cours de la dernière

décennie le cinquième investisseur mondial à l’étranger

alors qu’elle était encore au dix-huitième rang il y a à

peine cinq ans (Tableau 1).

Rang Pays Mds USD % total Rang Pays Mds USD % total

1Pays Bas 123,1 14,0 1Etats-Unis 328,9 24,9

2France 115,0 13,0 2Allemagne 104,9 7,9

3Royaume-Uni 80,8 9,2 3France 84,1 6,4

4Allemagne 75,9 8,6 4Hong Kong 76,1 5,7

5

Suisse

51,1

5,8

5

Chine

68,0

5,1

6Japon 45,8 5,2 6Suisse 58,3 4,4

7

Espagne

41,8

4,7

7

Japon

56,3

4,3

8Italie 41,8 4,7 8Russie 51,7 3,9

9

Belgique

32,7

3,7

9

Canada

38,6

2,9

10 Suède 27,7 3,1 10 Belgique 37,7 2,9

18

Chine

12,3

1,4

Sources: MOFCOM, SG

TABLEAU 1: ORIGINE DES FLUX D'INVESTISSEMENTS DIRECTS A l' ETRANGER

2005 2010

Toutefois, la réalité des chiffres démontre que les IDE

chinois occupent une place marginale à l'échelle

mondiale. Par rapport aux autres pays BRIC, le stock

d’IDE chinois est le plus faible et ne comptait en 2010

que pour 5 % du PIB (Russie 29 %, Brésil 9 %, et Inde

6%). Les IDE chinois font également pâle figure par

rapport à la seconde place mondiale occupée par la

Chine comme économie récipiendaire d’IDE (derrière

les États-Unis). En 2010, les IDE entrants en Chine ont

atteint 106 Mds USD alors que les IDE sortants ne

dépassaient pas les 68 Mds USD (graphique 1). Entre

1995 et 2004, les IDE chinois n’ont représenté que

0,4 % de l’ensemble des flux mondiaux d’IDE sortants

alors que les flux d’IDE entrants en Chine comptaient

pour 6 % du total des flux mondiaux d’IDE entrants. A

partir de 2005, la Chine a enregistré une véritable

explosion de ces IDE avec une croissance annuelle

moyenne de 33 % entre 2005 et 2010, qui ne

représentaient toutefois que 5 % du total des flux

mondiaux sortants contre 9 % du total des flux

mondiaux entrants.

GRAPHIQUE 1: FLUX

D' INVESTISSEMENTS DIRECTS

ETRANGERS CHINOIS

0

20

40

60

80

100

120

2000 2002 2004 2006 2008 2010

Mds USD

Sortants Entrants

Sources: UNCTAD, SG

En outre, les IDE ne représentent qu’une faible part des

actifs chinois détenus à l'étranger puisqu'ils

atteignaient environ 8 % du total en 2010 (tableau 2).

Les réserves de change comptent encore pour la

majeure partie des actifs détenus à l’étranger,

absorbant près de 70 % du total.

CATEGORIE

Mds USD

% total

Investissements Directs à l'Etranger 317 8

Investissement de Portefeuille

257

6

dont Participation 63 2

Dette 194 5

Autres investissements 638 15

dont Prêts

117

3

Crédits Commerciaux

76

2

Reserves 2 914 71

dont Réserves de Change

2 847

69

TOTAL 4 126 100

Sources: SAFE, SG

TABLEAU 2: ACTIFS ETRANGERS, 2010

Enfin, les flux d’IDE sortants de Chine restent à la traîne

par rapport au rythme de croissance économique du

pays et à sa place dans les échanges commerciaux

internationaux. Dépassant le Japon, la Chine est

devenue le plus grand pays exportateur au monde en

2009. La même année, elle représentait 9 % des

transactions commerciales internationales et 9,5 % du

PIB mondial. Les IDE chinois sont encore à leur

premier stade de développement et, de toute évidence,

les IDE sortants ont progressé beaucoup plus

lentement que la croissance économique du pays et

que sa place dans l’économie mondiale et les

échanges internationaux.

…EN TERMES DE REPARTITION

GÉOGRAPHIQUE ET SECTORIELLE…

VENTILATION GÉOGRAPHIQUE

En 2010, 75 % des IDE chinois ont eu pour destination

Hong Kong, les Îles vierges britanniques (IVB) et les Îles

Caïmans (graphiques 2, 3 et 4).

ECONOTE | N°7 – MAI 2012

3

GRAPHIQUE 2: PRINCIPALES

DESTINATIONS DES IDE CHINOIS

EN STOCK, 2010

0

50

100

150

200

250

Mds USD

Sources: MOFCOM, SG

C’est à Hong Kong que le stock d’IDE chinois est le

plus important, avec 199 Mds USD en 2010, les IVB et

les Îles Caïmans arrivant loin derrière avec

respectivement 23 Mds USD et 17 Mds USD. Ces

chiffres démontrent le rôle majeur des « allers et

retours » et des paradis fiscaux dans la répartition

géographique des IDE chinois. Une grande partie des

IDE chinois à Hong Kong fait l'objet d'« allers et

retours », au cours desquels les entreprises chinoises

conservent une large part de leurs actifs à Hong Kong

pour les transférer soit vers d’autres pays tiers soit vers

la Chine sous la forme d’un nouvel IDE. Plus de 40 %

des IDE chinois à Hong Kong reviennent ainsi en

Chine. Les IVB et les Îles Caïmans jouent

principalement le rôle de paradis fiscaux.

GRAPHIQUE 3: STOCK D'IDE CHINOIS

PAR REGION, 2003

Hong Kong

75%

Etats Unis

2%

Iles Cayman,

IBV

13%

Reste de

l'Asie

6%

Europe

1% Autres

2%

Afrique

1%

Sources: MOFCOM, SG

GRAPHIQUE 4: STOCK D'IDE CHINOIS

PAR REGION, 2010

Hong Kong

63%

Iles Cayman,

IBV

13%

Autres

4%

Afrique

4%

Etats Unis

2%

Europe

5%

Reste de

l'Asie

9%

Sources: MOFCOM, SG

Si l’on exclut Hong Kong et les paradis fiscaux, la

répartition géographique des IDE est plus homogène.

En 2010, l’Afrique a été la principale destination du

stock d’IDE chinois, avec 24 % du total, suivie de

l’Europe (23 %), l’Asie (18 %), l’Amérique du Nord

(15 %), l’Océanie (14 %) et l’Amérique latine (6 %).

GRAPHIQUE 5: STOCK D'IDE CHINOIS

PAR REGION, 2010

(HORS HK ET PARADIS FISCAUX)

Asie

18%

Afrique

24%

Océanie

14%

Europe

23%

Amérique

Latine

6%

Amérique du

Nord

15%

Sources: MOFCOM, SG

Il est intéressant de noter la hausse progressive au

cours des années 2000 des IDE chinois en Afrique qui

représentaient en 2010 un cinquième du total des IDE

chinois. L’Afrique du Sud, principal pays bénéficiaire

des IDE chinois, a attiré 51 % du total d’IDE chinois en

Afrique depuis 2006, dont près de 90 % a concerné

une transaction unique en 2008 avec le rachat par la

Banque industrielle et commerciale de Chine (Industrial

and Commercial Bank of China - ICBC) de 20% des

parts de la Standard Bank of South Africa. Cet accord

important explique le pic enregistré en 2008 dans les

flux d’IDE chinois vers l’Afrique (graphique 6).

Parmi les autres principaux pays africains bénéficiaires

des IDE chinois figurent le Nigéria, le Soudan, la

Zambie et l’Algérie. Cependant, comme l’Afrique ne

représente qu’un faible pourcentage du total des IDE

chinois et que la part de la Chine dans l’ensemble des

flux d’IDE à destination de l’Afrique est également

négligeable (1,3 % in 2010 contre environ 40 % en

provenance d’Europe), le rôle de la Chine comme

ECONOTE | N°7 – MAI 2012

4

investisseur direct à l’étranger en Afrique reste encore

marginal (graphique 6).

GRAPHIQUE 6: FLUX D'IDE EN

AFRIQUE

0

50

100

150

200

250

2003 2004 2005 2006 2007 2008 2009 2010

Mds USD

0

1

2

3

4

5

6

Mds USD

Monde (eg) Chine (ed)

Sources: MOFCOM, UNCTAD, SG

Cependant, parallèlement aux IDE, d'autres flux

financiers, tels que l’aide officielle au développement et

les crédits à l’exportation, se développent rapidement

entre la Chine et l’Afrique. En 2009, l’aide officielle

chinoise et l’allègement de la dette africaine se sont

élevés à 2,5 Mds USD. La même année, la Chine s’est

engagée à accorder au continent africain 10 Mds USD

de prêts concessionnels sur la période de 2010- 2012,

démontrant l’importance croissante de l’aide au

développement accordée par la Chine à ce continent.

Les IDE chinois en Europe enregistrent également une

croissance rapide et sont concentrés dans les pays

d’Europe occidentale, notamment au Luxembourg, en

Allemagne, au Royaume-Uni, et en Russie. Au cours de

ces deux dernières années, l’attrait croissant du

Luxembourg comme destination principale des IDE

chinois s'explique surtout par son statut de paradis

fiscal. Les trois autres pays européens ont toujours été

des destinations de prédilection des IDE chinois, avec

27 %, 17 % et 13 % du total des IDE chinois

consacrés respectivement à la Russie, à l’Allemagne et

au Royaume-Uni entre 2003 et 2010. Plus récemment,

des pays d’Europe centrale et orientale, comme la

Hongrie, la Roumanie, et la Pologne ont également

attiré un nombre croissant d’investissements chinois.

En Asie, le principal bénéficiaire des IDE est Singapour,

suivi par Macao. Dans le reste de la région, les IDE

chinois se concentrent principalement dans les pays

riches en ressources naturelles (Myanmar, Indonésie,

et Malaisie) et dans les pays à main-d’œuvre bon

marché (Pakistan).

L'Amérique du Nord et l'Océanie font partie des autres

régions attirant les IDE chinois. L’Amérique du Nord est

une destination importante pour les investissements

chinois, surtout dans le cadre d’acquisition de marques

commerciales et de savoir-faire technologique

(particulièrement aux États-Unis). La proportion de flux

d'IDE chinois en Océanie démontre l’intérêt de la Chine

pour la richesse des ressources naturelles

australiennes, l’Australie représentant 92 % du total

des IDE chinois dans la région.

RÉPARTITION SECTORIELLE

La répartition sectorielle des IDE chinois reflète leur

ventilation géographique. L’activité à Hong Kong, aux

IVB, aux Îles Caïmans, et au Luxembourg est

concentrée dans les secteurs commerciaux et

financiers ainsi que dans des autres secteurs de

services (tableau 3). La plupart des IDE chinois dans

les secteurs des services à Hong Kong visent à

soutenir les activités à l'exportation de la Chine. Les

IDE chinois se concentrent dans le secteur minier en

Australie, et dans le domaine manufacturier aux États-

Unis et dans les pays d’Asie du Sud-Est.

2003

2005

2007

2010

Services de crédit-bail et Commerce 278,8 4941,6 5607,3 30280,7

Banques et Assurances -- 0,0 1667,8 8627,4

Commerce de Gros et de Détail 357,2 2260,1 6604,2 6728,8

Secteur Minier 1378,6 1675,2 4062,8 5714,9

Services de Transport, Stockage et Postal

77,2

576,8

4065,5

5655,5

Secteur Manufacturier

624,0

2280,4

2126,5

4664,2

Construction

22,8

81,9

329,4

1628,3

Immobilier -13,0 115,6 908,5 1613,1

Recherche Scientifique, Logiciels 6,4 129,4 303,9 1018,9

Electricité, Production et Fourniture de Gaz et d'Eau 22,0 7,7 151,4 1006,4

Agriculture 81,4 105,4 271,7 534,0

Services d'Informatique et de Transmission de l'Information

8,9

14,8

303,8

506,1

Services Résidentiel et Autres

2,1

62,8

76,2

321,1

Hotellerie et Restauration

0,9

7,6

9,6

218,2

Culture, Sports, et Loisirs 1,0 0,1 5,1 186,5

Conservation de l'eau, Gestion de l'Environnement 6,3 0,1 2,7 72,0

Santé, Sécurité Sociale, et Bien-Etre 0,1 0,0 0,8 33,5

Education -- -- 8,9 2,0

Gestion Publique et Organisation Sociale

0,0

1,7

Sources: MOFCOM, SG

TABLEAU 3: REPARTITION SECTORIELLE DES FLUX D'IDE CHINOIS (en Mds USD)

La répartition sectorielle des IDE chinois présente deux

caractéristiques notables : le recul du secteur des

ressources naturelles au profit de celui des services et

une diversification progressive dans tous les secteurs

(graphiques 7 et 8). Les services, notamment le crédit-

bail et le commerce, la banque et l’assurance ainsi que

les transports ont représenté 75 % de l’ensemble des

IDE chinois en 2010, contre 23 % en 2003. A l’inverse,

le secteur minier n'a compté que pour 8 % du total des

IDE en 2010, soit un net recul par rapport au 47 % de

2003.

GRAPHIQUE 7: FLUX D'IDE CHINOIS

PAR SECTEUR, 2003

Autres

8%

Commerce de

Gros et de

Détail

13%

Services de

crédit-bail et

commerce

10%

Secteur

Manufacturier

22%

Secteur

Minier

47%

Sources: MOFCOM, SG

ECONOTE | N°7 – MAI 2012

5

GRAPHIQUE 8: FLUX D'IDE CHINOIS

PAR SECTEUR, 2010

Secteur

Manufacturier

7%

Commerce de

Gros et de

Détail

10%

Services de

Transport,

Stockage et

Postal

8%

Banque et

Assurance

13%

Secteur

Minier

8%

Autres

10%

Services de

crédit-bail et

commerce

44%

Sources: MOFCOM, SG

Au niveau des entreprises, les sociétés non financières

chinoises qui disposent du stock d’IDE le plus

important sont concentrées dans les secteurs du

pétrole, des ressources naturelles, du transport, et de

l’immobilier (tableau 4).

No.

Société

1China Petrochemical Corporation

2

China National Petroleum Corporation

3

China National Offshore Oil Corporation (CNOOC)

4China Resources (Holdings) Co., Ltd.

5

China Ocean Shipping (Group) Company

6

China National Cereals, Oils & Foodstuffs Corp.

7

Aluminum Corporation of China (CHINALCO)

8China Merchants Group

9

Sinochem Corporation

10

China Unicom Corporation

11 China State Construction Engineering Corporation

12

China Minmetals Corporation

13

China National Aviation Holdings Corporation

14 SINOTRANS Changjiang National Shipping (Group) Corporation

15

SinoSteel Corporation

Sources: MOFCOM, SG

TABLEAU 4: CLASSEMENT DES PLUS GRANDES SOCIETES

CHINOISES NON-FINANCIERES INVESTISSANT A L'ETRANGER, EN

STOCK D'IDE, 2010

En termes de mode d’accès aux marchés étrangers,

les entreprises chinoises préfèrent les fusions et

acquisitions aux projets entièrement nouveaux, qui

consistent à créer de nouvelles installations à

l'étranger. Environ 80 % des entreprises chinoises

choisissent les fusions et acquisitions plutôt que les

nouveaux projets comme mode de pénétration. Les

fusions et acquisitions supposent généralement des

coûts d’entrée moins élevés et permettent une

adaptation plus rapide au marché local : l’entreprise

déjà en activité dans le pays d'accueil est familiarisée

avec le cadre juridique, la législation du travail, les

droits de propriété, etc. En outre, les opérations de

fusions et acquisitions se déroulent plus rapidement

car elles sont généralement traitées par des grandes

banques d’affaires et des cabinets d’avocats bien

établis, qui disposent de l’expertise nécessaire.

…MOTIVÉS PAR DES FACTEURS

POLITIQUES ET ÉCONOMIQUES

Les initiatives de la Chine en faveur des IDE sortants

s’expliquent par des raisons à la fois politiques et

économiques s’inscrivant dans une nouvelle étape de

son processus de développement économique. Cette

stratégie a été suivie avec succès par d’autres pays

développés d’Asie, tels que la Corée du Sud et le

Japon à des stades cruciaux de leur développement

économique. Dans le cas de la Corée du Sud, les IDE

visaient principalement l’accès aux ressources

naturelles et à une main-d’œuvre bon marché et la

pénétration des marchés locaux. La majeure partie des

IDE était donc concentrée dans les pays asiatiques

plutôt que dans les pays développés. Au contraire, les

IDE du Japon étaient motivés par le gain de parts de

marché à l'exportation. Au milieu des années 80, les

mesures protectionnistes de l’industrie automobile

américaine, l’excédent de la balance des paiements

courants et l’appréciation du yen ont entraîné

l’explosion des IDE japonais. Ces deux expériences

sont riches d’enseignements pour la Chine.

FACTEURS POLITIQUES ET FINANCIERS

Avant 1999, la Chine avait déjà libéralisé les

transactions commerciales de sa balance des

paiements tandis que les opérations financières,

notamment les sorties de capitaux, étaient encore

limitées. Seules les banques d’État étaient autorisées à

placer leurs actifs à l’étranger, dans un cadre

réglementaire assez strict, tandis que les sociétés non

financières et les particuliers avaient l’interdiction

d’investir à l’étranger. Les IDE chinois ont commencé à

se développer au début des années 2000, sous

l’impulsion de la stratégie des autorités chinoises

visant à conquérir le marché mondial. Il s'agissait avant

tout d'encourager l'activité des entreprises à l'étranger

afin d'améliorer l'accès aux ressources (naturelles et

main d’œuvre) pour accroître la compétitivité du pays.

Cette approche s'inscrivait dans le cadre des

préoccupations du gouvernement chinois quant à

l’accès aux ressources naturelles et au maintien des

parts de marché de la Chine à l'exportation. D’un point

de vue macroéconomique, dès 2005, dans un contexte

d’appréciation graduelle du renminbi (RMB) et

d’excédents considérables du compte courant, un

allègement des restrictions relatives aux sorties de flux

de capitaux a été opéré afin de réduire la pression à

l’appréciation du taux de change du RMB et de

maintenir les réserves de change à des niveaux plus

soutenables.

Avec la mise en place de la stratégie de conquête du

marché mondial, les banques chinoises ont pu

accorder des crédits pour le financement des « projets

clés à l’étranger soutenus par l’État ». Dès 2006, les

particuliers ont également été autorisés à investir à

6

6

7

7

8

8

9

9

1

/

9

100%