Bpifrance

Présentation de Bpifrance

Créée par la loi du 31 décembre 2012, Bpifrance est la banque publique d’investissement, issue du rapprochement de

BPIFRANCE, du FSI (fonds Stratégique d’Investissement), de CDC Entreprises et de FSI Régions. Ses deux

actionnaires sont l’État français et la Caisse des Dépôts.

Bpifrance a pour mission de servir l’avenir afin de :

favoriser le développement économique en France des territoires

o 90% des décisions prises en région

o des fonds propres dédiés à l’investissement régional

participer au renouveau industriel de la France en favorisant l’essor des filières porteuses d’avenir et

notamment le numérique, les biotechnologies, la santé, la transition énergétique, les secteurs de

l’aéronautique, du ferroviaire, du nucléaire, de la robotique, etc…

faire émerger les champions de demain : bâtir ensemble la France de 2030 en finançant la croissance

durable et la compétitivité des entreprises.

Pour mettre en œuvre cette mission, Bpifrance finance accompagne l’entreprise tout au long de son cycle de

vie, de sa création à sa transmission, par un continuum de financements adaptés aux besoins des entreprises

(garantie, co-financement, innovation, fonds propres), répondant ainsi à quatre objectifs prioritaires :

Soutenir les projets innovants des entreprises,

Permettre à des projets risqués d’accéder aux financements bancaires,

Favoriser la croissance des entreprises,

Soutenir la trésorerie des entreprises

1.1. Modèle économique de Bpifrance

Bpifrance intervient sur fonds propres et sur fonds d’État, régionaux ou européens, avec un objectif

d’entrainement maximal sur l’initiative privée. Cette action est menée grâce à sa longue culture de partenariat et à ses

outils de pilotage des risques, adaptés à la gestion de fonds publics.

L’effet de levier de son intervention sur les financements privés repose sur 3 mécanismes distincts et

souvent complémentaires :

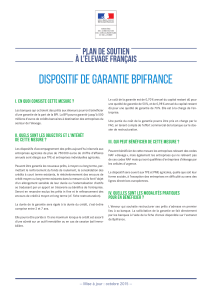

• Les dispositifs de garantie : en couvrant une partie du risque de défaut de paiement, Bpifrance augmente la

capacité d’intervention des partenaires financeurs et facilite ainsi l’accès de l’entreprise aux financements privés.

• Le co-financement : en partageant le financement et en ciblant particulièrement les dépenses immatérielles,

c’est-à-dire les plus risquées et les plus délaissées par les banques, Bpifrance permet d’accroître la contribution

financière globale allouée au projet, conférant à celui-ci les moyens de ses ambitions.

• La conditionnalité des interventions : en subordonnant son intervention à l’obtention d’un prêt et/ou un

accroissement des fonds propres, Bpifrance impose un plan de financement sécurisé et allège le risque final

pesant sur l’entrepreneur, favorisant à la fois le déclenchement et la pérennisation du projet.

L’action de Bpifrance ne se substitue pas à celle des financeurs privés, elle intervient sur les défaillances de

marché, qu’elles soient structurelles ou conjoncturelles :

• L’intervention de Bpifrance compense le déficit d’opérateurs privés sur les niches de marché jugées trop risquées

ou insuffisamment profitables par ce derniers, comme le financement de la création d’entreprise ou de projets

d’innovation par exemple.

• L’intervention contra cyclique de Bpifrance, permet de soutenir l’économie nationale en période de crise, et de

limiter ainsi les défaillances d’entreprises, par exemple, dans le cadre du plan de relance (2008-2010).

L’intervention de Bpifrance stimule l’innovation. Les dispositifs subventionnels permettent de réduire les coûts (et

notamment les coûts d’échec) inhérents à la création d’une innovation qui peuvent pousser les entreprises à renoncer

à certains projets et préférer imiter les innovations existantes aux dépens de l’intérêt collectif.

1

/

2

100%