Sur quelles bases évalue-t

© Chaire de développement et de relève de la PME, HEC Montréal, 2007 1

Sur quelles bases évalue-t-on une entreprise ?

L’établissement de la juste valeur marchande d’une entreprise selon les règles de l’art est primordial, à la fois pour le

dirigeant qui part à la retraite et pour l’acheteur qui désire en payer un juste prix. Le gouvernement, qui souhaite encaisser

les impôts qui lui sont dus, y a aussi son intérêt. La détermination de la juste valeur marchande d’une entreprise doit être

faite par un expert en évaluation d’entreprises. Par la suite, les services d’un fiscaliste et d’un conseiller juridique peuvent

aussi être requis pour finaliser la transaction.

Comme les PME sont des sociétés fermées, l’établissement de leur juste valeur marchande comporte des difficultés

particulières, puisqu’il est ardu de les comparer sous plusieurs aspects, comme c’est le cas pour les sociétés ouvertes. Il

existe deux approches principales à l’évaluation d’entreprises : l’une fondée sur la valeur des éléments de l’actif, déduction

faite des dettes, et l’autre sur la valeur des bénéfices et/ou des flux de trésorerie. Dans la plupart des cas, l’approche

fondée sur la valeur des bénéfices et/ou des flux de trésorerie est plus appropriée car la valeur d’une entreprise repose

davantage sur sa capacité de produire un revenu. Les méthodes suivantes sont souvent utilisées dans une approche fondée

sur la rentabilité :

1. l’actualisation des flux de trésorerie;

2. le calcul des flux de trésorerie caractéristiques capitalisés;

3. le calcul du bénéfice caractéristique capitalisé;

Il existe aussi des méthodes d’évaluation de type marché, dont :

4. l’analyse de multiples d’évaluation de sociétés ouvertes comparables;

5. l’analyse de multiples d’évaluation de transactions comparables.

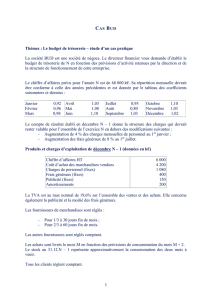

L’évaluation basée sur l’actualisation des flux de trésorerie (méthode 1) requiert d’estimer les flux de trésorerie futurs des

trois ou cinq prochaines années ainsi que la valeur de revente de l’entreprise à la fin de cet horizon. Les estimations se font

en dégageant des tendances à partir des résultats historiques et en anticipant l’avenir. Les flux sont ensuite actualisés à un

taux qui tient compte du risque. Cette méthode est assez complexe puisqu’elle exige de prévoir les résultats futurs dans un

horizon assez lointain.

La méthode des flux de trésorerie caractéristiques capitalisés (méthode 2) est souvent la plus utilisée. Cette méthode

consiste à capitaliser, à un taux de rendement pertinent, les flux de trésorerie après impôts annuels typiques et réalisables

à perpétuité. Elle suppose donc, de la part de l’entreprise, la capacité de générer un niveau de flux de trésorerie à

perpétuité. La croissance anticipée des flux de trésorerie est reflétée en réduisant le taux de rendement demandé du taux

de croissance prévu.

Cette méthode tient compte du taux de rendement exigé par les actionnaires et de plusieurs critères, dont la difficulté de

transiger ou de liquider leur investissement aussi facilement que dans le cas d’une société cotée en bourse. À cette fin, les

investisseurs exigent souvent un taux de rendement supérieur à celui exigé par une entreprise publique comparable. De

plus, l’investisseur inclura une prime pour tenir compte de la taille généralement plus faible des sociétés privées.

La méthode 3 du calcul du bénéfice caractéristique capitalisé est similaire à la méthode 2. Les différences principales se

situent au niveau des amortissements et de la provision pour impôts. À cet égard, la méthode 2 fondée sur le calcul des flux

de trésorerie tient compte des additions réelles prévues aux immobilisations plutôt que de la dépense d’amortissement qui

reflète la répartition du coût historique. De même, les impôts utilisés dans la méthode 2 sont les impôts exigibles de

l’entreprise compte tenu de ses actifs fiscaux et non pas une provision pour impôts générale telle qu’utilisée dans la

méthode 3.

L’application des méthodes 4 et 5 dans le cas des sociétés fermées est souvent très difficile, faute d’information disponible.

C’est pourquoi on ne recourt à ces méthodes que pour corroborer les résultats des trois premières méthodes.

1

/

1

100%