L`édito - LGA investissement associé

Très souvent, ou plutôt presque toujours, les

marchés financiers sont soumis à des forces

contradictoires dont il est difficile de prévoir

lesquelles prendront le dessus. Mais, en la

matière, la situation que nous vivons

aujourd’hui atteint des sommets. Non

seulement nous assistons actuellement à un

découplage conjoncturel presque historique

entre deux zones géographiques (Europe et

Etats-Unis) plutôt étroitement corrélées ces

dernières années en termes de directionnel

économique, mais, de surcroît,

l’appréhension de l’évolution du cycle sur les

deux rives de l’atlantique induit un

comportement schizophrène chez les

intervenants de marché. Explications.

Evacuons d’emblée les problématiques

géopolitiques qui ont affecté les marchés cet

été. Assurément source de stress ponctuel,

celles-ci n’en constituent pas pour autant la

préoccupation profonde des gérants. Ces

derniers retiennent bien évidemment comme

repère ultime l’évolution des fondamentaux

économiques. Mais, curieusement,

aujourd’hui, l’appréhension de ceux-ci ne

s’effectue pas de la manière que l’on croit.

Car le casse-tête actuel ne réside pas tant

dans le décryptage de la conjoncture des

deux côtés de l’atlantique que dans

l’anticipation des réactions induites des

banques centrales et de leurs conséquences.

En résumé, le tableau est le suivant : le

formidable regain de croissance aux Etats-

Unis, annonciateur d’une poursuite de la

croissance bénéficiaire des sociétés cotées,

devrait normalement ravir les marchés

financiers. Or, par crainte, en réaction, d’un

durcissement plus précoce de la politique

monétaire de la Fed, synonyme de

contraction future de la liquidité disponible,

toute embellie conjoncturelle

supplémentaire devient paradoxalement

source d’incertitude (quant au timing et au

rythme de normalisation de cette politique

monétaire). Pour faire court : un trop bon

chiffre pour l’économie peut, du coup,

devenir un mauvais chiffre pour les marchés.

C’est déjà pas simple en temps normal…

Mais pour compliquer encore un peu plus la

tâche, on assiste exactement au phénomène

inverse en Euroland où des doutes sérieux se

font jour quant au scénario annoncé d’une

reprise graduelle de la croissance. En clair, la

croissance européenne menace

sérieusement de flancher et de

compromettre les perspectives

d’amélioration des profits des sociétés.

Croyez-vous que le marché en soit affecté ?

Pensez-vous. Au contraire, ce dernier a

même amorcé un rattrapage depuis la mi-

août, au moment précis où la nouvelle

dégradation des indicateurs avancés aurait

eu de quoi refroidir bien des ardeurs.

Pourquoi donc ? Parce qu’à l’inverse de la

situation américaine, toute dégradation

supplémentaire de la conjoncture fait

miroiter une action inédite et d’envergure de

la BCE, génératrice de liquidité abondante

pour les mois à venir. Du coup, toute

mauvaise nouvelle économique déclencherait

presque des clameurs de satisfaction sur les

marchés, au grand dam du profane qui, pour

le coup, lui, n’y comprend carrément plus

rien.

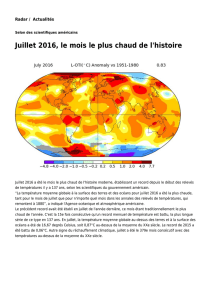

Ainsi, après un trou d’air inattendu au

premier trimestre (-2.1%), les Etats-Unis ont

enregistré, comme prévu, un fort rebond du

PIB (+4.2%) sur les trois mois qui ont suivi.

Mieux : tous les indicateurs économiques

avancés, à l’image de l’ISM, qui culmine sur

un point haut depuis mars 2011 (à 59 contre

57.1 en juillet), attestent d’une poursuite et

d’un raffermissement de la croissance

économique au cours des prochains mois. La

progression des commandes à l’industrie

affiche un record (+10.5% sur un mois) depuis

que la statistique est mesurée. Toutes les

composantes de la croissance sont au beau

fixe : le cumul des emplois créés soutient la

confiance des ménages qui nourrit une

consommation en progression continue. La

demande étant au rendez-vous, les

entreprises n’hésitent pas à investir, comme

en atteste le poste « Nouvelles commandes »

de l’ISM qui tire une nouvelle fois l’indice

global. Ces perspectives presque

« idylliques », d’un point de vue

macroéconomique, ont constitué jusqu’à ce

jour un soutien majeur pour des marchés

d’actions américains qui, à l’image d’un S&P

500 ayant franchi le seuil des 2000 points,

volent de record en record.

A contrario, l’Europe attaque le troisième

trimestre sur des bases on ne peut plus

fragiles. Anémique, la reprise ne suffit pas à

combler la sous-utilisation massive des

capacités de production. En résumé, l’Italie

est officiellement en récession, la France est

à l’arrêt et l’Allemagne flanche. Quant aux

indicateurs avancés, ils ne suggèrent pas

d’amélioration prochaine. Comment, dans ce

contexte, croire en la capacité des sociétés à

améliorer leurs résultats pour justifier leurs

niveaux de valorisation boursière (plutôt

généreux avant la correction estivale) ?

Certes, la baisse de la monnaie unique

redonnera sans doute une bouffée d’oxygène

aux entreprises. Mais c’est désormais dans

les mesures annoncées jeudi par la BCE que

les marchés fondent tous leurs espoirs.

La difficulté pour les gérants se résume dès

lors à l’interrogation suivante : doit-on

prendre acte de l’essoufflement de la

croissance européenne dont la précarité

militerait plutôt pour une réduction de

voilure en matière d’investissement actions ?

Ou doit-on, une fois de plus, faire fi d’une

réalité économique objectivement

préoccupante aujourd’hui, et miser, au-delà

du choc psychologique immédiat des

annonces, sur l’efficacité et la capacité de

celles-ci à redynamiser de manière pérenne

l’activité économique en Europe ? Le marché

semble vouloir opter pour cette deuxième

option et jouer la carte de la confiance.

Pourquoi pas ?

Joseph Alfonsi

L’édito

5 SEPTEMBRE 2014

Comportement schizophrène

LGA INVESTISSEMENT ASSOCIÉ - 32, rue Notre Dame des Victoires - 75002 Paris - Tél : 01.56.33.88.00 - [email protected] - www.lga-ia.com

Société de gestion de portefeuille - SA au capital de 700 000 euros - RCS Paris 347 493 702 - Agrément AMF GP90040

1

/

1

100%