septembre 2014 - Jarislowsky Fraser

JARISLOWSKY, FRASER LIMITÉE

PERSPECTIVES D’INVESTISSEMENT – T3 2014

Sommaire exécutif

Revue économique

• Les banques centrales ont continué d’être le centre d’intérêt des

marchés financiers; leurs voies sont maintenant divergentes

pour la première fois en quatre ans.

• Des prix plus faibles pour les ressources en arrière-plan d’une

croissance économique plus lente à l’extérieur de l’Amérique

du Nord limiteront les pressions inflationnistes à court terme et

devraient reporter toute pression additionnelle sur les taux

d’intérêt de long terme.

• Les excès économiques ne sont pas accumulés encore, puisque

certains secteurs, tels que l’investissement en capital, se

comportent tel qu’en milieu du cycle d’affaires.

Perspectives d’investissement

• La volatilité des marchés financiers associée avec le retrait de

la liquidité serait probablement plus importante qu’à

l’habitude.

• L’environnement actuel continue de favoriser des allocations

élevées en faveur des actions puisque leurs perspectives de

rendement à long terme sont plus favorables que celles des

obligations ou de l’encaisse.

Perspectives économiques

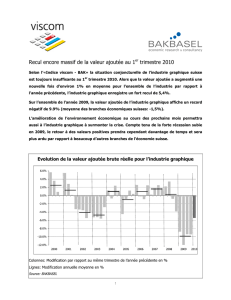

La croissance globale était raisonnable au début du trimestre, mais a

ralenti vers la fin de celui-ci. La région la plus vigoureuse fut l’Asie,

excluant le Japon qui a régressé au rythme annualisé de 7,1 %, après

un gain extraordinaire au premier trimestre, suivi des économies

nord-américaines, qui ont récupéré après un premier trimestre

faiblard. L’Europe continue de stagner, avec une croissance de

seulement 0,8 %, annualisée, au deuxième trimestre. Au sein de

l’Europe, l’Italie s’est engouffrée dans sa troisième récession depuis

2008, alors que l’Allemagne et la France ont enregistré une

croissance légèrement négative. Les sondages prévisionnels en

Allemagne qui analysent la confiance des consommateurs et des

entreprises suggèrent une faible probabilité que les choses puissent

s’améliorer à court terme.

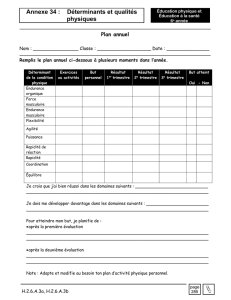

Taux de croissance du PIB

L’économie canadienne a présenté une croissance annualisée assez

robuste de 3,1 % au deuxième trimestre, alors que les secteurs de

l’automobile et des exportations furent les contributeurs majeurs. La

hausse encourageante de 18 %, annualisée de trimestre en trimestre,

des exportations a été engendrée par la demande pour les

automobiles en provenance des États-Unis aussi bien que celle pour

les produits agricoles et forestiers. La croissance américaine au

deuxième trimestre de 4,6 %, annualisée de trimestre en trimestre,

est surtout attribuable aux fortes ventes de véhicules et à

l’accroissement en investissements fixes et en inventaire. L’ampleur

de ces augmentations doit être mise en relief avec des taux de

croissance de 0,9 % et de -2,1 % au Canada et aux États-Unis

respectivement au premier trimestre. La moyenne pour le premier

semestre de l’année a plutôt côtoyé nos prévisions à long terme de

2%.

Les banques centrales ont continué d’être le centre d’intérêt des

marchés financiers, cependant leurs voies divergent maintenant pour

la première fois en quatre ans. La Réserve fédérale américaine

continue de réduire ses achats mensuels d’obligations en raison de la

fin de son programme de “stimulation quantitative ”. Certains

membres de son comité d’établissement des politiques ont

commencé à s’agiter afin de ramener les taux à la hausse vers des

niveaux plus normaux. Cependant, le débat se poursuit à savoir quel

devrait être le niveau normal, compte tenu des enjeux structuraux qui

ont été mentionnés lors des commentaires précédents, tels que le

vieillissement démographique, l’endettement élevé et

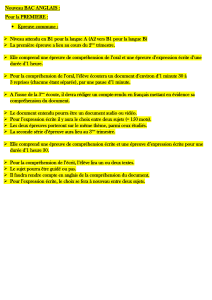

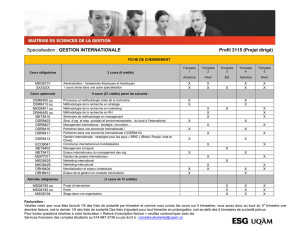

l’accroissement mondial de main d’œuvre. Le graphique ci-dessous

souligne l’écart substantiel qui existe encore entre le rythme de la

croissance économique avant la récession de 2008 et le taux de

croissance actuel. On peut suggérer que les pressions inflationnistes

ne sont pas encore un sujet d’inquiétude. La Réserve fédérale

américaine a rappelé de plus, pour la mémoire des investisseurs,

qu’elle maintiendrait les taux d’intérêt à un niveau inférieur au

niveau normal même si les États-Unis ont atteint leurs objectifs en

termes d’emploi et d’inflation. Nous pensons que le début éventuel

de la hausse des taux d’intérêt surviendra plus tard que vers le milieu

de 2015 qui est actuellement escompté par les marchés financiers.

Croissance tendancielle du PIB américain du 31 mars 1995 au 31 décembre 2006

Bien que la Réserve fédérale américaine mette fin au programme

d’addition de liquidité au système financier, la Banque centrale

européenne (BCE) entrevoit ajouter plus de liquidité et de stimulus

à l’économie qui continue de frôler la récession. Le président de la

BCE, Mario Draghi, a annoncé du stimulus additionnel, pour suivre

la stratégie des États-Unis, mais dans un contexte plus compliqué,

étant donné qu’il doit rassembler toutes les banques centrales

membres de la zone euro, qui ont des visions et des besoins

différents. Confrontée à ce qui ressemble à un pire départ vers la

stagnation séculaire qu’au Japon même, surtout lorsque l’on

compare l’investissement, la politique fiscale et l’emploi, la Banque

centrale européenne fait des efforts pour stimuler la croissance, mais

pourra difficilement l’atteindre sans une politique fiscale

coordonnée. L’ajout dynamique de l’instabilité politique, qui surgit

toujours lorsque les conditions économiques faiblissent, rend les

perspectives de croissance en Europe et la survivance de l’euro plus

ténues.

Il y a eu à un déclin relatif assez significatif de la plupart des devises

étrangères contre le dollar américain causé par les orientations

divergentes des politiques des banques centrales, alors que les États-

Unis recherchent le point d’inflexion pour augmenter les taux

100.000

105.000

110.000

115.000

120.000

125.000

130.000

135.000

140.000

145.000

150.000

155.000

160.000

165.000

170.000

175.000

180.000

3/1/1995 12/1/1997 9/1/2000 6/1/2003 3/1/2006 12/1/2008 9/1/2011 6/1/2014

-8

-6

-4

-2

0

2

4

6

8

10

12

14

12/1/1999

12/1/2003

12/1/2007

12/1/2011

É.U.

CANADA

ZONE EURO

CHINE

%

Perspectives d’investissement trimestrielles: Sources – TD Securities, S&P, BIS et Bloomberg. Les conversions du yen et de l’euro sont faites à partir des taux de midi de la Banque du Canda.

Perspectives d’investissement – 3e trimestre 2014

d’intérêt et que l’Europe et le Japon cherchent d’autres moyens pour

stimuler la croissance. Le dollar canadien a perdu 4,7 %, l’euro 7,7

% et le yen 7,6 %. Des périodes de forte appréciation du dollar

américain ont souvent été associées avec l’instabilité sur les marchés

émergents dans le passé, alors que le coût des prêts en dollars

américains s’accroît pour les emprunteurs étrangers.

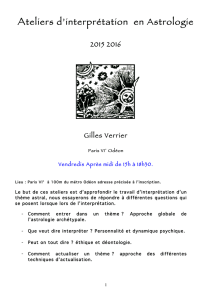

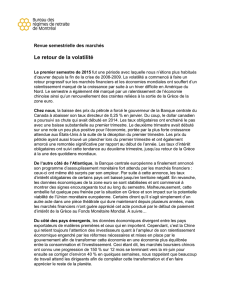

Les perspectives pour l’inflation à court terme sont bénignes. Les

marchés obligataires semblent indiquer que les inquiétudes quant à

l’inflation sont en régression. Le graphique ci-dessous fournit une

approximation de l’évaluation du niveau d’inflation escompté par le

marché obligataire pour les cinq prochaines années, avec comme

point d’origine dans cinq ans. La faiblesse récente des prix des

ressources et la croissance globale plus lente à la fin du troisième

trimestre ont contribué à la baisse des expectatives quant à

l’inflation. États-Unis 5 ans: seuil de rentabilité 5 ans

Marchés obligataires

Les marchés obligataires ont été pris en étau entre deux forces au

cours du 3e trimestre. Les investisseurs en obligations déterminaient

quand et dans quelle mesure les banques centrales aux États-Unis,

au Canada et en Angleterre augmenteraient les taux d’intérêt de court

terme, alors que la faible croissance et les perspectives en Europe

nécessitaient des taux moins élevés. Il en a résulté, pour l’Amérique

du Nord, des taux de court terme plus élevés et une chute des taux

de long terme, tout en procurant au marché obligataire canadien une

hausse de 1,1 % au 3e trimestre. Les obligations de sociétés ont

moins progressé que leurs contreparties du gouvernement fédéral

puisque l’accroissement de la volatilité à la fin du trimestre a affecté

l’intention des investisseurs d’ajouter du risque additionnel.

Marchés boursiers

Les marchés boursiers ont connu des résultats mitigés en Amérique

du Nord, des gains en Asie et des pertes en Europe. Cette pause n‘est

pas surprenante après de solides gains récemment, accompagnée par

les tensions géopolitiques et la croissance globale décevante. Les

mouvements de devises que nous avons soulignés précédemment ont

eu un impact important sur les rendements pour les investisseurs

canadiens sur le marché américain alors qu’un léger gain seulement

a pu être enregistré en dollars américains. À la fin du trimestre, les

marchés des actions ont connu une rotation des titres plus cycliques

vers les titres plus défensifs et un renversement des titres de moindre

qualité vers des titres de plus grande qualité, ce qui fut bénéfique

pour les portefeuilles de grande qualité. Le rythme des fusions et

acquisitions, une des mesures du sentiment des marchés, continue de

s’accroître puisque les transactions de l’année jusqu’à maintenant

totalisent presque 900 milliards $ mondialement, sans être

l’équivalent des extrêmes de 2006-2007, mais en dépassant la

moyenne. L’évaluation attribuée à des entreprises telles que Alibaba,

aussi bien qu’à des titres de biotechnologie, où la rémunération en

bénéfices ne surviendra que loin dans le futur, remet en lumière

l’attraction relative qu’exerce notre portefeuille central constitué de

titres de qualité solides, qui produisent un flux de trésorerie

substantiel.

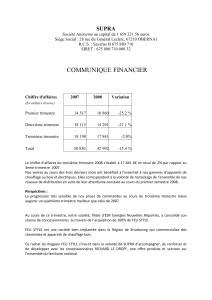

(%)

3 mois 1 an 5 ans 10 ans 15 ans

S&P/TSX -0,6 20,4 8,7 8,5 7,7

S&P 500 ($C) 6,1 30,2 16,6 6,8 3,0

S&P 500 ($US) 1,1 19,7 15,7 8,1 4,9

Russell 2000 ($US) -7,4 3,9 14,3 8,2 7,9

DJIA ($C) 6,3 22,5 12,8 4,1 1,5

DJIA ($US) 1,3 12,6 11,9 5,4 3,4

MSCI EAEO Net ($C) -1,2 13,3 7,4 5,0 2,0

MSCI EAEO Net ($US) -5,9 4,3 6,6 6,3 3,9

Nikkei 225 ($US) Japon -0,9 1,8 7,4 5,8 0,6

Shanghai ($US) Chine 18,3 11,9 1,4 10,9 6,7

BSE Sensex ($US) Inde 2,2 41,3 5,5 15,1 9,6

EAEO Marchés émergents (

-3,4 4,7 4,8 11,0 9,3

Univers FTSE TMX Canada

1,1 6,3 4,9 5,4 6,0

FTSE TMX Canada Bons du Trésor 91 jrs

0,2 0,9 0,9 2,0 2,5

$C/$US -4,7 -8,0 -0,8 1,3 1,8

Converti en dollars canadiens au taux de 16 heures à Londres.

Rendements annualisés pour les périodes supérieures à 1 an.

Rendements des marchés - Périodes terminées le 30 septembre 2014

Stratégie d’investissement

La liquidité extraordinaire qui a été injectée dans le système

financier américain au cours des six dernières années tire maintenant

à sa fin. D’une certaine façon, c’est une section typique du cycle

d’affaires. Alors que la croissance reprend, les banques centrales

retirent les stimuli qui ont été introduits lors de périodes de faible

croissance économique et les marchés boursiers font face à plus de

volatilité, mais peuvent toutefois s’apprécier puisque les taux de

croissance sont en expansion. Ce cycle d’affaires particulier diffère

en amplitude, alors que les États-Unis ont connu une plus grande

régression et une reprise plus lente en dépit des niveaux

extraordinaires de soutien de la part de la Réserve fédérale. La

volatilité des marchés financiers associée avec le retrait du soutien

sera sans doute plus importante que d’habitude, mais cela ne signifie

nullement que l’expansion du cycle d’affaires sera inversée. Les prix

des ressources plus modérés en présence d’une croissance plus faible

en dehors de l’Amérique du Nord maintiendront les pressions

inflationnistes sous contrôle à court terme et devraient contrer toute

pression sur les taux d’intérêt de long terme. Les excès de

l’économie doivent encore se former alors que certains secteurs, tels

que l’investissement en capital, se comportent de la même façon

qu’en milieu du cycle des affaires.

Cet environnement favorise encore les actions par rapport aux

obligations. En tant que firme, nous sommes prédisposés à des

allocations en actions élevées puisque leurs perspectives de

rendement à long terme sont plus favorables que les obligations ou

l’encaisse. Bien que les actions comportent une plus grande

volatilité, notre philosophie qui consiste à concentrer nos

investissements dans des entreprises de grande qualité bénéficiant de

solides flux de trésorerie, dans le contexte de notre horizon

d’investissement à long terme, diminue les inquiétudes quant à la

volatilité. Pour les investisseurs dont l’horizon est plus à court terme,

nous comprenons le désir de réduire le risque du portefeuille après

des gains importants. Cependant, nous considérons que les

perspectives limitées d’une récession aux États-Unis restreint les

reculs des marchés des actions à des corrections occasionnelles,

lesquelles ont toujours été difficiles à prédire.

2

2.2

2.4

2.6

2.8

3

3.2

1/2/2013 4/2/2013 7/2/2013 10/2/2013 1/2/2014 4/2/2014 7/2/2014 10/2/2014

%

Ce document est préparé pour circulation générale aux clients de Jarislowsky, Fraser Limitée (JFL) dans l’unique but de fournir de l’information. L’intention n’est pas de fournir des conseils d’investissement, légaux, fiscaux ou de placements personnalisés. Toutes les opinions et

estimations contenues dans ce rapport représentent le jugement de JFL au moment d’écrire ces lignes et sont fournies de bonne foi. Tous les données, faits et opinions présentés dans ce document peuvent changer sans préavis. Ceci ne constitue pas une sollicitation d’affaires. Les

rendements passés ne sont pas un gage des performances futures. Les rendements futurs ne sont pas garantis. L’utilisation du nom de Jarislowsky, Fraser Limitée ou de toute information contenue dans ce document ne peut être copiée ou redistribuée sans l’approbation écrite de

JFL

1

/

2

100%