SECTION 1 - Petit Fichier

1

SECTION 1 : LA TVA COLLECTÉE OU TVA EXIGIBLE

I- Le mécanisme de la TVA

Impôt général sur la dépense (consommation), assis sur la valeur ajoutée réalisée par l'entreprise.

1) La valeur ajoutée

a) Approche économique

VA = Production de l'exercice – consommations intermédiaires

b) Approche comptable

Production de l'exercice + marge commerciale – consommations en provenances des tiers ( 60, 61

et 62). Le droit fiscal utilise d'autres calculs

2) Mécanismes comptables et fiscaux

Plusieurs calculs à effectuer :

Calcul de la TVA / chaque vente et TVA / chaque achat

Calcul de la TVA à décaisser ( à payer )

La TVA se calcule directement sur les données comptables

Les comptes : 44571 TVA collectée (sur les ventes)

44562 TVA déductibles sur les immobilisations

44566 TVA déductibles sur autres B et S

En fin de période, le solde de ces comptes permet de calculer la TVA à payer ou le crédit de TVA

II- Le champ d'application de la TVA : opérations imposables et personnes

assujetties

Il détermine les opérations soumises ou non à la TVA et est défini par différents critères :

l'opération réalisé, l'assujetti, la territorialité, le fait générateur et l'exigibilité, la base et le taux

d'imposition.

A) Les opérations soumises par nature

a) Les textes de base : Art 256-I et Art 256-A

Opérations effectués par un assujetti, à titre onéreux dans le cadre d'une activité économique.

b) Les activités économiques

l'activité commercial

secteur agricole

les professions libérales

le secteur public économique

le secteur associatif lucratif

Ainsi, sont exclus les activités suivantes :

Secteur public administratif

organisations à but non lucratif

la gestion du patrimoine privé

c) Les assujetties

Les personnes qui effectuent, de manière indépendante, des opérations économiques.

2

B) Les opérations imposables par disposition de la loi

a) livraisons à soi-même

Lorsqu'une une entreprise se fournit elle même / obtient a partir de bien ou moyen lui appartenant

(avec ou sans recours de tiers. Ex : salariés)

b) Importations hors UE

c) Acquisitions intracommunautaire

Enseignement scolaire et universitaire, public ou privé, la formation continue et les cours / leçons

donnés par les personnes physiques

C) Les opérations exonérées de TVA par disposition de la loi

a) Opérations de location

b) Opérations du secteur de la santé

D) par option

Opérations normalement non-soumises à TVA, pour lesquelles le contribuable demande à être

assujetti. Option valable pour une période de 10 ans pour les locations, et 5 pour les établissements

bancaires.

E) Opérations hors champ d'application

Opérations non-effectuées à titre onéreux ou réalisées par un non assujetti agissant en tant que tel

F) Déchets neufs et matières de récupération

Les opérations portant sur ces déchet et matières sont imposées à la TVA par auto liquidation.

III – Le champ d'application : la territorialité

La TVA s'applique en France :

La France continentale et la Corse

la principauté de Monaco

Départements d'outre-mer ( hors Guyane ) : un régime particulier existe, il sont considérés

comme territoire d'exportation entre eux.

1) Principe de territorialité des livraisons de biens

Opérations avec états membres de UE

L'UE comprend la France et 26 pays

a) Livraisons intracommunautaire de biens

Définition : livraison de France à destination d'un autre État membre de l'UE

Opération exonérée si 4 conditions remplis.

b) Acquisitions intracommunautaires de biens

Définition : vente à titre onéreux entre assujettis agissant en tant que tels d’un bien meuble corporel

3

expédié d’un Etat membre de l’UE à destination de la France.

- Acquisitions intracommunautaires imposables à la TVA en France

- Achats réalisés par les particuliers dans les Etats membres sont taxés dans le pays d’origine

des biens

- Personnes bénéficiaires du régime dérogatoire (PBRD)

c) Déclaration des Echanges de bien (DEB) dans l’UE

Toute personne physique ou morale réalisant des acquisitions ou livraisons intracommunautaires

doit les déclarer dans la DEB.

2) Opérations effectués avec les Etats hors Union-Européenne

a) Exportations

Livraison de bien expédié ou transporté par le vendeur ou pour son compte dehors de l’UE

Exonérée de TVA française si justificatif

b) Importations

Entrée en France d’un bien originaire ou en provenance d’un Etat hors UE.

Imposable à la TVA en France

B) Principe de territorialité des prestations de services

Principes généraux applicables depuis 2010 : Il faut distinguer les services fournis par un

prestataire situé en France à un preneur étranger assujetti ou non assujetti dans son pays.

IV- Fait générateur et exigibilité

o Le fait générateur

Fait par lequel sont réalisées les conditions légales nécessaires pour l’exigibilité de la taxe.

Notion utilisée en pratique pour déterminer le régime applicable en cas de changement de

législation (changement de taux par exemple)

o L’exigibilité

Droit que le Trésor Public peut faire valoir, à partir d’un moment donné auprès du redevable

pour obtenir le paiement de la taxe.

Notion utilisée en pratique pour déterminer :

- la période au titre de laquelle le montant des opérations imposables doit faire l’objet d’une

déclaration, avec paiement de l’impôt correspondant.

- la date à laquelle la taxe devient déductible chez l’utilisateur de biens ou de services.

Le fait générateur et l’exigibilité peuvent coïncider ou non

Opération

Fait générateur

Exigibilité

Livraison de biens meubles

corporels

date de livraison

date d’encaissement

Prestations de services

date de réalisation

date d’encaissement

Travaux immobiliers

date de réalisation

date d’encaissement

Livraison à soi-même

première utilisation

première utilisation

Importations

dédouanement

dédouanement

4

V – Base d’imposition et taux de TVA

1) Base d’imposition

Sont compris dans la base:

- Prix vente HT

- Complément de prix (majorations, subventions)

- Frais accessoires (frais emballage, transport, assurance)

- Impôts et taxes rattachés à l’opération

Sont exclus:

- Réductions à caractère commercial ou financier

- Remboursement de frais, consignes, cautions

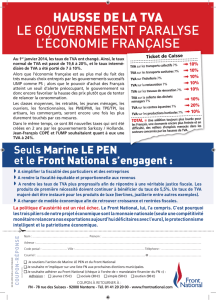

2) Les taux de TVA

En France

Taux normal: applicable à toutes les operations imposables pour lesquelles un autre taux n’est

pas expresssément prévu.

Taux réduits: ils sont au nombre de deux depuis le 01/01/2012

Cas particulier: Taux de 2,1% (sur les medicaments remboursés et la presse)

Opération

Exigibilité

Paiement par chèque

Encaissement effectif du chèque

Paiement par virement bancaire ou postal

Date d’inscription au compte du fournisseur

Peiment par effet de commerce

Date d’échéance de l’effet

Paiement par une société d’affacturage

Date de paiement effectif par le débiteur

Crédits loi Dailly

Date de paiement effectif par le débiteur

1

/

4

100%

![Lettre du Président à M. Jacques Toubon[2]](http://s1.studylibfr.com/store/data/002976822_1-3ae934f28cfce6567c6156410f67b1fa-300x300.png)