Vingt-cinq mesures pour une place conquérante et forte au service

– DOCUMENT DE TRAVAIL – PRELIMINAIRE –

CONFIDENTIEL

Comité Place de Paris 2020

Vingt-cinq mesures

pour une place

conquérante et forte

au service du

financement de

l’économie

Paris, le 22 juillet 2015

Comité Place de Paris 2020 2

Comité Place de Paris 2020 3

Synthèse

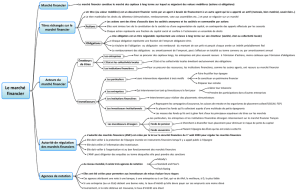

Les missions de la Place financière de Paris évoluent dans le contexte actuel de transformation

des marchés financiers en Europe. Après une période d’érosion de son attractivité, cette

transformation représente une réelle opportunité pour la Place. Au fil des travaux engagés, 25

initiatives de natures diverses (mesures de court-terme, orientations stratégiques ou mesures

structurelles) ont émergé, qui permettraient de renforcer le positionnement et l’attractivité de

la Place.

Paris, une place dont l’attractivité a baissé, alors qu’elle joue un rôle

critique pour le financement de l’économie française, dans un contexte

de transformation des marchés financiers en Europe

Rappel du contexte : Paris est le 7ème centre financier mondial en termes d’activités selon

le classement Xinhua Dow Jones, en perte de 2 rangs compte tenu notamment de la

montée des places émergentes ;

Une place financière compétitive est clé pour orienter l’épargne vers l’économie et

participer à la relance de la croissance, comme pour garantir notre souveraineté

économique :

– Constats :

□ Une épargne abondante mais insuffisamment dirigée vers le financement des

entreprises, notamment en fonds propres,

□ Un impact encore limité des nouvelles sources de financement, telles l’épargne

salariale,

□ Des pôles d’excellence traditionnels, notamment la gestion d’actifs, les émissions

obligataires euro, les actions, les financements structurés et les services post marché

mais qui sont menacés par des risques de délocalisations,

□ Une industrie de la gestion qui voit son marché intérieur marquer le pas et même

régresser,

□ Des banques universelles françaises parmi les premières en Europe pénalisées par

des règlements européens concernant leurs structures et leurs activités de marchés.

– Enjeux :

□ Attirer les investisseurs internationaux, dans le contexte d’un déséquilibre de la ba-

lance des paiements de la France et d’une concurrence accrue entre Places,

□ Développer/ consolider nos pôles d’excellence,

□ Capitaliser sur la capacité d’innovation des acteurs français (actionnariat salarié, dé-

rivés etc.),

Comité Place de Paris 2020 4

Une place financière compétitive offre une large palette de canaux de financements pour

couvrir les besoins de financement privés et publics, au plan national et européen, et

privilégier les financements longs (actions, infrastructures…) :

– Constats :

□ D’importants besoins de financement pour soutenir la relance de la croissance, en

particulier à l’échelle de la zone euro,

□ Un contexte de transformation profonde des marchés du financement en Europe,

□ Le besoin d’une infrastructure de marché locale efficace pour diversifier les sources

de financement des entreprises,

□ Une présence limitée d’investisseurs longs en France, en particulier en actions,

– Enjeux :

□ Offrir des canaux diversifiés pour le financement des entreprises en complément du

financement bancaire encore largement dominant en France,

□ Participer/ soutenir la relance de la croissance en France et en Europe (CMU) et les

nouveaux plans d’investissement (plan Juncker ou Nouvelle France Industrielle),

□ Maîtriser les centres de décision pour préserver notre souveraineté économique,

Une place financière attractive garantit un environnement stable et sécurisé pour le

financement, la couverture des risques et le traitement des opérations :

– Constats :

□ Une perte de terrain sur les activités de couverture des risques par les marchés déri-

vés, notamment par rapport à Londres,

□ Une perte d’influence sur les activités d’assurance et de réassurance des grands

risques internationaux et des risques catastrophe, clés en matière de souveraineté,

– Enjeux :

□ Favoriser un éco-système qui intègre l’ensemble des acteurs de la place dans une

complémentarité et une coordination des chaînes de valeurs,

□ Assurer une réglementation équilibrée entre acteurs vis-à-vis des places financières

concurrentes et interdire une sur transposition des textes européens concernant les

acteurs vis-à-vis des places financières,

□ Renforcer une infrastructure de marché locale efficace pour diversifier/ équilibrer

les sources de financement des entreprises,

Comité Place de Paris 2020 5

Propositions de Paris EUROPLACE pour faire de Paris la place de

référence en Europe continentale et permettre le financement optimal

de la reprise économique et des investissements d’avenir

Axe 1 : Faire de Paris une plateforme innovante du financement de l’économie en

Europe continentale, en développant de nouveaux outils notamment pour le finan-

cement des entreprises, et en particulier des PME et ETI

Accompagner le financement des start-ups et des PME/ETI :

– 1. Soutenir le rôle d’accompagnement du PEA et du PEA-PME pour l’introduction en

bourse des petites et moyennes valeurs,

– 2. Relever le plafond de réduction de la base ISF (à 0,5 ou 1,0 M€) en cas

d’investissements dans des start-ups / PME de certaines filières (transition numérique

et notamment FinTechs, transition énergétique…),

– 3. Promouvoir un réseau privé de données et de ratings européen des PME - ETI, sur

base volontaire, encouragé voir coordonné par les pouvoirs publics, afin d’améliorer la

qualité des informations disponibles pour les investisseurs (notamment sur les actions

cotées, non cotées, EuroPP, TCN),

– 4. Accélérer les développements du capital-risque et veiller notamment à la mise en

place rapide du nouveau régime de Société de Libre Partenariat (SLP),

– 5. Développer le crowd-funding, par exemple par l’étude de l’ouverture aux investis-

seurs institutionnels avec l'élaboration d'un cadre réglementaire européen adéquat

pour la protection des investisseurs,

– 6. Dans le cadre du développement de la filière numérique, développer les FinTech et

encourager l’accès des startups au marché des grands groupes pour stimuler le déve-

loppement d’un écosystème favorable à l’innovation,

Accompagner la transition dans le mode de financement des entreprises :

– 7. Faire entendre la voix de la France aux plans européen et international pour notam-

ment préserver :

□ Le modèle des banques universelles françaises (risque réglementaire sur la gestion

du risque de taux d’intérêt, remise en cause de l’application de la directive Conglo-

mérat),

□ La capacité de financement des banques françaises et européennes au travers

d’études d’impact globales sur l’ensemble des réglementations passées et à venir :

vigilance particulière sur les nouveaux ratios de liquidité, sur la calibration du ratio

TLAC et sur la révision des méthodes d’évaluation du risque crédit, avec un objectif

de gel des nouvelles orientations Bâle 4,

□ L’apport de la gestion collective au financement de l’économie, en recalibrant no-

tamment en ce sens les projets de réglementation sur les fonds monétaires et les

mesures d’application de la directive MIF II (financement de l’analyse financière et

rémunération de la distribution), en en participant aux réflexions européennes sur la

mise en place d’un produit individuel de retraite bien régulé,

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

1

/

22

100%