Lire l`interview

Revues

Lexbase Hebdo édition fiscale n˚531 du 13 juin 2013

[Fiscalité internationale] Questions à...

France/Japon : la bienveillance du pays du soleil levant

vis-à-vis des IDE — Questions à Laurent Dubois, Cotty Vivant

Marchisio & Lauzeral, premier avocat français inscrit au

barreau de Tokyo en tant qu'avocat étranger

N° Lexbase : N7431BTE

par Sophie Cazaillet, Rédactrice en chef de Lexbase Hebdo — édition

fiscale

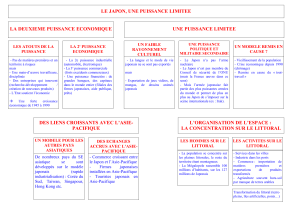

Depuis la fin du 19ème siècle, la France et le Japon ont tissé des relations étroites, dans tous les domaines

(militaire, économique, artistique, etc.). Sous l'impulsion du Président Jacques Chirac, ces relations se

sont renforcées, et les investissements transfrontaliers ont été encouragés. Le cent cinquantième anniver-

saire des relations franco-japonaises a été commémoré en 2008. Ces actions ont porté leurs fruits : les

entreprises françaises investissent de plus en plus au pays du soleil levant. Alors que la crise frappe le

monde entier, le Japon relance son économie et sa croissance est positive. La Convention fiscale franco-

japonaise du 3 mars 1995, telle qu'amendée par un avenant du 11 juillet 2007 (N° Lexbase : L6709BHX ; cf.

l'Encyclopédie "Conventions fiscales internationales" N° Lexbase : E8287ET4), accompagne, au niveau fis-

cal, les entreprises françaises qui souhaitent investir au Japon, et vice versa. Son texte pose de nombreux

garde-fous, matérialisés par des clauses anti-abus insérées notamment dans les clauses concernant les

dividendes, les intérêts et les redevances, ainsi qu'une clause d'échange de renseignements conforme au

Modèle OCDE (et qui écarte donc l'opposabilité du secret bancaire), et une clause d'assistance en matière

de recouvrement, très générale. En outre, la Convention franco-japonaise comporte une clause inédite,

spécifique aux fonds d'investissement agréés.

Pour en savoir plus sur les opportunités qu'offrent le Japon et la Convention franco-japonaise en termes d'investis-

sements directs étrangers, Lexbase Hebdo — édition fiscale a interrogé Laurent Dubois, Cotty Vivant Marchisio

& Lauzeral, premier avocat français inscrit au barreau de Tokyo en tant qu'avocat étranger.

p. 1Lexbook généré le 19 juin 2013. Lexbook - Revues

Lexbase : Comment la fiscalité japonaise traite-t-elle des investissements directs étrangers ?

Laurent Dubois : Le Japon n'a pas de dispositions spécifiques visant à favoriser les investissements étrangers.

En d'autres termes, une filiale d'une société étrangère au Japon est traitée de la même façon qu'une société de

droit japonais et ne bénéficie donc pas d'avantage particulier du fait d'être étrangère. Le titre de "Foreign Access

Zone" actuellement octroyé à 22 sociétés, principalement aux abords de ports et des aérodromes, ouvertes tant aux

sociétés japonaises qu'aux sociétés non japonaises, n'y change rien. Comme dans toute zone franche, les sociétés

qui s'y établissent bénéficient d'avantages fiscaux et financiers tels que loyers réduits, exonérations de taxe locales

et règles d'amortissement accélérés.

Les sociétés étrangères sont également éligibles aux différentes catégories de crédit d'impôts destinés à favoriser

l'investissement en général. Citons, en premier lieu, le crédit d'impôt pour la recherche et le développement, au

titre duquel une société peut bénéficier d'un crédit d'impôt sur les sociétés pouvant aller jusqu'à 12 % des frais

de recherche et développement, dans la limite de 20 % du total de l'impôt avant la déduction du crédit. Un crédit

additionnel de 5 % peut être accordé, indépendamment de ces plafonds et sous certaines conditions, jusqu'au 31

mars 2014.

C'est aussi le cas du régime de faveur octroyé aux quartiers généraux et aux centres de recherche et développement

des multinationales, en application de la loi pour la promotion des "Asian Hubs". Cette loi est entrée en vigueur

depuis le 1er novembre 2012. Elle a pour principal objet d'éviter que les multinationales étrangères et japonaises

désertent le pays à la suite des évènements du 11 mars 2011. Avant même ces évènements, la position du Japon

n'avait pas cessé à cet égard de s'affaiblir au profit de la Chine. Premier des pays d'Asie pour les quartiers généraux

et les centres de recherche et développement en 2007, le Japon n'était déjà plus respectivement que troisième et

deuxième en 2009, tandis que la Chine prenait pour les deux la première place. Pour bénéficier du régime de faveur,

les entreprises doivent présenter un plan de développement prévoyant d'augmenter le nombre de leurs employés

de 10 minimum à 18 ou 25, selon le cas, au cours des cinq années du plan, ainsi qu'un minimum d'investissement

annuel de 100 millions de yen (environ 769 820 euros). Les entreprises ayant obtenu la qualification bénéficieront

d'un crédit d'impôt de 20 % pour chaque année du plan et leurs employés auront la faculté de reporter l'impôt sur

le revenu sur la réception et l'exercice des stock-options qu'ils détiennent sur la société mère de l'entité japonaise.

A l'inverse, le taux d'imposition sur les sociétés au Japon (supérieur à 40 %), auquel s'ajoute une taxe d'entreprise

fondée principalement sur le capital, ne contribue pas à rendre attractifs les investissements directs au Japon.

Conscient de cela, le Gouvernement japonais avait le projet de le réduire à 35 %, mais il a dû y renoncer après le

séisme du 11 mars 2011.

Ces taux élevés ne sont que peu compensés par l'exonération totale de la retenue à la source sur les dividendes

versés à des sociétés françaises détenues directement à au moins 15 % et indirectement à 25 % par des sociétés

ou particuliers résidents français depuis le 1er janvier 2008, en application de la nouvelle Convention fiscale franco-

japonaise.

Lexbase : Quels sont les atouts fiscaux des IDE par rapport à d'autres méthodes d'introduction dans le

marché, comme l'implantation ?

Laurent Dubois : Je ne pense pas que les considérations fiscales soient déterminantes dans le choix du mode

opératoire au Japon entre l'implantation et la vente à travers un agent ou même la prise de participation. Les

décisions à cet égard sont principalement industrielles ou commerciales. Elles auront toutes naturellement une

incidence fiscale.

Pour le cas de la vente de produits, par exemple, l'avantage de l'implantation sera de maîtriser la marge réalisée

au Japon, mais attention dans ce cas aux prix de transfert sur lesquels l'administration japonaise est particulière-

ment vigilante (depuis 2010, les autorités fiscales s'autorisent à fixer d'office, sur la base de leurs propres sources

d'information, le prix de marché -"arm length"— si elles jugent insuffisantes les informations communiquées par la

société).

Pour certains autres produits, les pièces automobiles par exemple, le choix d'une implantation sera déterminé par

la nécessité de se rapprocher des fabricants locaux. Les industriels, dans ce cas, s'implantent en propre ou en joint-

venture avec le partenaire local du fabricant ou par voie d'acquisition. Le régime fiscal n'est pas particulièrement

favorable puisque, comme on l'a vu plus haut, l'impôt sur les sociétés dépasse 40 % (il est légèrement inférieur pour

les PME). En revanche, on l'a vu aussi, les distributions de dividendes sont, dans la plupart des cas, exonérées de

la retenue à la source au Japon. Il en est de même des intérêts payés à la société mère sur ses prêts ou avances

en compte courant, ainsi que pour les redevances payées sur les licences de brevets, de marque ou de savoir-faire

sur les contrats généralement signés avec l'entité japonaise. En revanche, il convient de noter que les intérêts des

p. 2Lexbook généré le 19 juin 2013. Lexbook - Revues

prêts et comptes courants ne sont déductibles que dans la limite de trois fois le capital de la filiale, en application

de la règle dite de "thin capitalization".

Lorsqu'il s'agit seulement d'accompagner le développement commercial d'un distributeur ou d'assurer un service

d'appui technique, la formule du bureau de liaison est, au Japon, particulièrement attractive car, dans ce cas, la

création d'une entité juridique locale n'est pas requise et l'activité menée par le bureau n'est pas imposable, sous

réserve qu'elle reste cantonnée à des actes non commerciaux. Lorsque les activités du bureau viennent à constituer

un cycle complet d'opération commerciale, la création d'une succursale est parfois retenue. L'imposition de celle-ci

sera la même que celle d'une filiale, à ceci près toutefois que la base d'imposition de la taxe d'entreprise étant le

montant du capital de la société mère, l'imposition de la succursale risque d'être anormalement élevée, quand bien

même elle ne générerait pas ou peu de profit.

Comme le montrent les derniers investissements français au Japon, la montée en puissance dans ce pays passe

le plus souvent par un rapprochement avec un partenaire local sous forme de joint-venture ou d'acquisition. Il n'est

donc pas inutile d'en dire quelques mots. La joint-venture était, autrefois, un passage obligé, en raison des restric-

tions aux investissements étrangers, qui ont longtemps existé au Japon. Depuis la levée de ces restrictions dans

la plupart des secteurs (les secteurs de l'énergie et ceux liés à l'agriculture notamment restent protégés), la joint-

venture ne s'impose plus que pour des motifs d'opportunité. Elle reste, en effet, dans certains secteurs, le seul

moyen de contourner des difficultés structurelles telles que l'accès à un réseau de distribution ou l'impossibilité

d'acquérir la société cible. S'appuyer sur un associé japonais permet de lever ces obstacles. En cas de transfert

de technologie, l'accord de joint-venture est aussi un moyen plus sûr de préserver l'avenir qu'un simple contrat

de licence. La joint-venture n'en présente pas moins des inconvénients, accentués au Japon par les différences

culturelles. Citons ici les divergences d'intérêt : pour l'entreprise occidentale, l'association vise à accéder plus ai-

sément au marché japonais, alors que le partenaire japonais n'a souvent pas d'autre objectif que d'accéder pour

lui-même à une technologie occidentale, la joint-venture étant alors pour lui un moindre mal. Difficultés et frustra-

tions risquent d'altérer la qualité de la cohabitation. De fait, la joint-venture représente souvent un point de départ

vers une implantation directe.

En ce qui concerne les acquisitions, la conception même de l'entreprise au Japon privilégie autant le management

et les salariés que l'actionnariat. L'option d'une prise de participation "hostile" est donc a priori exclue, bien qu'elle

soit théoriquement possible pour des sociétés cotées par offre publique. En cas de fusion et acquisition, l'adhésion

du management et du personnel est, en conséquence, essentielle à la réussite de la prise de "pouvoir" par un

groupe étranger.

Lexbase : La Convention fiscale franco-japonaise prévoit une clause spécifique concernant les fonds d'in-

vestissement agréés. Leur présence est-elle importante sur le marché japonais ? Comment sont-ils perçus ?

Laurent Dubois : Selon les institutions financières opérant au Japon, l'octroi du bénéfice de la Convention fiscale

franco-japonaise aux fonds d'investissement, prévu par la Convention, n'a pas créé d'engouement pour les fonds

d'origine française. La très grande majorité des fonds proposés sont et restent d'origine luxembourgeoise, au motif

que le régime français de la retenue à la source sur les dividendes serait, en dépit des avancées de la Convention,

moins favorable que le régime luxembourgeois. Cela viserait principalement le niveau d'exonération de la retenue

à la source appliqué par la France qui, dans le cas de dividendes versés à l'investisseur japonais (au fonds détenus

par des fonds japonais), serait de 10 % (ce qui n'est pas le cas au Luxembourg).

Sur ce point, cependant, il semble qu'indépendamment de la Convention, la problématique est totalement renouve-

lée par la rédaction dite "post-Santander" (par référence à l'arrêt de la CJUE du même nom qui a condamné comme

contraire au droit de l'UE le dispositif français existant jusqu'alors ; CJUE, 10 mai 2012, aff. C-338/11 N° Lexbase :

A9035IKT) des dispositions de droit interne français relatives à l'application d'une retenue à la source appliquée

aux dividendes de source française reçus par des fonds non-résidents. L'article 119 bis, 2 du CGI (N° Lexbase :

L0092IWC), dans sa rédaction issue d'une loi du 16 août 2012 (loi n˚ 2012-958, de finances rectificative pour 2012

N° Lexbase : L9357ITQ), exempte désormais les fonds d'investissement étrangers de toute retenue à la source

lorsqu'il s'agit d'organismes de placement collectif constitués sur le fondement d'un droit étranger situés dans un

Etat membre de l'Union européenne ou dans un autre Etat ou territoire ayant conclu avec la France une convention

d'assistance administrative qui satisfait aux conditions des OPCVM de droit français : si cela était le cas, il ne devrait

plus y avoir de retenue à la source sur les dividendes versés à des fonds luxembourgeois pour être reversés au

Japon.

Lexbase : Les entreprises françaises sont-elles présentes dans l'économie japonaise ? Les entreprises

japonaises s'intéressent-elles au marché français ?

Laurent Dubois : 1. La présence française au Japon

Lexbook - Revues Lexbook généré le 19 juin 2013. p. 3

Les IDE au Japon, tous pays confondus, ne représentent que 4 % du PIB contre 35 % pour la France et l'Union

européenne. Le renchérissement du yen jusqu'à il y a quelques mois et les conséquences du séisme du 11 mars

2011 ont eu tendance à en réduire les flux.

Contrairement à une idée reçue, qui voudrait que les entreprises françaises ne s'intéressent pas au Japon (pays

jugé fermé et trop compétitif), la France occupe une position plus qu'honorable au Japon. La France est, en effet, le

troisième investisseur étranger au Japon, avec 9 % des IDE, derrière les Etats-Unis (31 %) et les Pays-Bas (18 %),

étant précisé que nombre de pays européens, dont la France, investissent à travers ce dernier pays pour des

raisons strictement fiscales. La présence française compte 400 entreprises employant 60 000 personnes. Par type

d'activités, les investissements français sont fortement concentrés dans les secteurs des transports et équipements

(68 % du total) et de la finance/assurance (36 %), le reste se répartissant entre les produits de consommation, y

compris la pharmacie et les technologies de l'information et de la communication. Les dix plus fortes implantations

sont, dans l'ordre, celles d'AXA, Valeo, LVMH, Chanel, Sanofi, Veolia Water, Air Liquide, L'Oréal, Schneider et Nikon

Essilor. La plupart des investissements ces dernières années a été constituée par des acquisitions de sociétés

japonaises, des rachats de parts du partenaire dans des joint-ventures ou des extensions d'activité.

S'agissant des PME et ETI, on constate un ralentissement des nouvelles implantations, dû tant aux effets de la ré-

cession au Japon qu'à l'affaiblissement des positions françaises dans les secteurs à forte compétitivité ou innovants.

Il faut espérer que les efforts du Gouvernement français en faveur des PME à l'export renverseront la tendance,

en espérant qu'ils ne seront pas contrecarrés par la baisse du yen qui, certes, réduit le coût de l'implantation, mais

réduit aussi les marges sur les produits importés au Japon.

La présence française ne se manifeste pas seulement par des implantations mais aussi, et dans une large propor-

tion, par les importations au Japon via des distributeurs locaux. Elle l'est également par la voie d'accords de licences

dans les domaines tant techniques que ceux de la mode, pour lesquels la France a conservé sa force d'attraction.

2. La présence japonaise en France

La France reste une destination privilégiée pour les entreprises japonaises. Le total d'IDE japonais en France était

de 6,9 milliards d'euros fin 2011, ce qui situait le Japon au onzième rang des pays investisseurs en France. Avec

2 % du total des IDE en France, le Japon se place derrière les Etats-Unis et les principaux pays de l'UE.

En 2012, la France se situe en deuxième position pour son accueil des investissements japonais, avec 21 % du

total, juste derrière le Royaume-Uni, qui totalise 24 %. Les nouveaux projets sont en moyenne de 30 par an, ce

qui montre qu'en dépit de l'orientation de plus en plus marquée des investissements japonais en Asie, la France

continue d'attirer les entreprises japonaises. Il ne semble pas que la politique gouvernementale actuelle ait infléchi

cette tendance.

Autrefois concentrés sur des investissements industriels dans les domaines de l'excellence japonaise (automobile,

télévision, bureautique, fibre de carbone, etc.) les investissements japonais sont désormais en moyenne de plus

petites tailles mais à plus forte valeur ajoutée, notamment dans la R&D.

En terme d'effectifs, les secteurs de l'automobile (Toyota, NTN, Sumitomo Rubber, Bridgestone) et des TIC (Toshiba,

Sony, Rakuten) représentent à eux deux plus de 50 % des emplois (respectivement 35,8 % et 21,3 % des effectifs).

Sont aussi largement représentés : l'agro-alimentaire (10,4 %), le secteur des cosmétiques, équipements médicaux

& pharmacie (7,5 %), la chimie et les matériaux (7,2 %) et la mécanique (6,2 %).

Les facilités fiscales et sociales accordées aux quartiers généraux français ont favorisé leur développement. Ils

représentent aujourd'hui près de 15 % du total des investissements. On note cependant une forte tendance, parmi

les grands groupes japonais à rationaliser leur présence en Europe, en n'y conservant qu'une filiale et en remplaçant

leurs autres filiales par des succursales de la filiale européenne restante. Elles peuvent ainsi réduire leur coût de

gestion, ainsi que leurs obligations comptables (notamment, pour la France, d'avoir à nommer un commissaire aux

comptes).

Les modes d'implantation ont également évolué. Dans la majorité des cas, les premiers investissements industriels

japonais se sont faits par la création en propre d'une filiale ou, dans les secteurs plus sensibles du point de vue de

la politique industrielle française, par des joint-ventures, notamment l'implantation de Toray dans la fibre de carbone

avec le groupe Total (Elf à l'époque), dont au demeurant Toray vient de racheter la participation.

On assiste ces dernières années à un fort accroissement des partenariats entre entreprises japonaises et françaises,

plus particulièrement dans le secteur automobile. Les entreprises japonaises montrent aussi plus d'intérêt pour les

acquisitions, alors qu'elles les jugeaient auparavant trop risquées ou trop difficiles à maîtriser. Citons, par exemple

p. 4Lexbook généré le 19 juin 2013. Lexbook - Revues

la prise, de contrôle de SNR (filiale de Renault) par NTN, l'acquisition d'Orangina par Suntory (boissons), de Price

Minister par Rakuten (commerce électronique) et de Nutrition et Santé (marque Gerblé) par Otsuka Holdings.

La baisse récente du yen (moins 30 % en six mois) risque de ralentir les ardeurs des investisseurs japonais, quand

bien même leurs réserves de cash restent élevées et qu'à l'inverse le coût des entreprises françaises est supposé,

à leurs yeux, rester faible.

Lexbase : Pensez-vous que certains aspects de la Convention fiscale franco-japonaise mériteraient d'être

révisés ?

Laurent Dubois : Je n'ai pas connaissance de problèmes particuliers causés par la nouvelle convention de la part

des sociétés japonaises qui exercent une activité en France comme des sociétés françaises opérant au Japon. Les

professionnels reconnaissent dans l'ensemble qu'elle est au niveau des conventions les plus avancées signées par

la France.

Lexbook - Revues Lexbook généré le 19 juin 2013. p. 5

1

/

5

100%