Les crises financières

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2015-2016

1

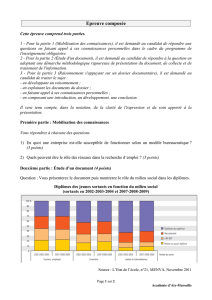

Module 4 : Déséquilibres, régulation et action publique

Partie 1 : Les déséquilibres macroéconomiques et financiers

Chapitre 3 : Les crises financières

Orientation générale :

Ce module est centré sur les déséquilibres économiques, sur leurs conséquences économiques et sociales, et sur

l’intervention des pouvoirs publics. On identifiera et analysera ces grands déséquilibres. Cette approche sera complétée par

une étude des crises financières et de leur régulation.

Commentaires :

On étudiera les crises financières dans leur déroulement et leurs conséquences, et on s'intéressera aux mécanismes de

régulation mis en oeuvre et en débat.

1. Le fonctionnement du système financier : rappels

1.1 Finance intermédiée et finance directe à partir de la définition de Gurley et Shaw

Document 1 : les relations entre prêteurs et emprunteurs « ultimes »

Si le passage à un financement par les marchés est souvent présenté comme un passage à la finance directe, ce

n’est pas le sens que l’ouvrage fondateur de Gurley & Shaw (1960) donne à ce terme. Ces auteurs définissent la

finance directe comme le système financier où les agents dont le bilan est excédentaire et présente une capacité

de financement (les prêteurs « ultimes ») financent les agents ayant un besoin de financement (les emprunteurs

« ultimes ») par l’achat des titres émis par ces derniers. Plus concrètement, les ménages financent les

entreprises en achetant les actions et les obligations qu’elles émettent.

Ceci n’est pas le système financier qui s’est établi en France après l’économie d’endettement. Les entreprises

émettent certes des titres dont une partie est acquise par les ménages ou les entreprises, mais les préférences des

agents à excédent vont vers les titres émis par les intermédiaires financiers, qu’il s’agisse de banques ou

d’autres sociétés financières. Les intermédiaires financiers achètent les titres émis par les entreprises et les font

entrer dans la composition de portefeuilles (…). Certains de ces titres combinent le rendement certain des

obligations avec celui plus conjoncturel des actions. Fonds Communs de Placement (FCP) ou SICAV (Société

d’investissement à capital variable) constituent pour les ménages le support de cette finance de marché

intermédiée. Leur épargne est ainsi placée en titres de la finance indirecte selon la terminologie adoptée depuis

Gurley & Shaw. Il ne s’agit donc pas d’un passage à la finance directe mais d’un passage à la finance de

marché intermédiée.

Source : Françoise Renversez « De l’économie d’endettement à l’économie de marchés financiers » in Revue

Regards croisés sur l’économie n°3, mars 2008, p. 60

Document 2 : les différentes modalités de financement de l’économie

Crédit bancaire

Finance de marché intermédiée

Finance directe

Rôle intermédiaire

financier ? O/N

Nom donné à

l’intermédiation

Intermédiation de bilan

Intermédiation de marché

L’intermédiaire financier se place entre les AE à besoin et à

capacité de financement ; les AE prêteurs et emprunteurs

nets ne se rencontrent pas sur le marché ;

Echange sur le marché

entre AE à besoin et à

capacité de financement

1.2 Les différentes formes et les différents acteurs de l’intermédiation

Document 3 : L’intermédiation de marché (ou de représentation)

Une institution financière (IF) émet des titres (par exemple des obligations) ; elle capte des ressources qu’elle

peut ensuite employer à l’octroi de crédits ou à l’achat de titres (actions ou obligations) ; lorsqu’elle achète des

obligations ou émet des crédits elle acquiert alors un titre de créances sur l’agent bénéficiant de ce financement

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2015-2016

2

(l’emprunteur à une dette vis-à-vis de la banque). En ce sens on peut dire que l’émission d’un crédit revient à

émettre un titre.

Dans ce cas, la causalité va des ressources (sommes versées par les agents à capacité de financement en

paiements des titres émis par l’IF) vers l’emplois (sommes versées par l’IF en contrepartie des titres émis par

les agents à besoin de financement que ce soit des actions, des obligations ou des crédits).

On parle ici d’intermédiation de marché*. L’IF ne fait que s’interposer entre un acheteur de titres et un

vendeurs de titres.

* dans sa présentation d’origine, Dehove parle d’intermédiation de représentation, car d’une certaine

manière, l’IF représente les AE à capacité de financement auprès des AE à besoin de financement.

Source : Mario Dehove, cours « Institutions et théorie de la monnaie », mars 2001

Document 4 : L’intermédiation de transformation

Un IF capte des fonds représentant les dépôts de la clientèle. Ces derniers permettent l’octroi de crédits. On

parle alors d’une intermédiation de transformation. Là encore, la « causalité » va de la collecte de ressources au

crédit. (…)

Source : à partir de Mario Dehove, cours « Institutions et théorie de la monnaie », mars 2001

Document 5 : La création monétaire : crédits/dépôts

Un agent non financier demande un crédit à son IF. (…) Cette fois la causalité est en sens inverse : c’est en

développant son actif que l’intermédiaire financier développe son passif. Ici, les crédits font les dépôts. Ainsi,

lorsque l’IF accorde un crédit de 100 à l’agent A, ce dernier peut effectivement dépenses ces 100 comme s’ils

les avait réellement déposés au préalable. Il y a une création de monnaie. Cette création monétaire peut

néanmoins ensuite conduire l’IF à collecter des dépôts car on sait qu’il existe des fuites hors circuit (c’est-à-dire

que la monnaie créée sort du bilan de la banque) qui implique un refinancement en monnaie centrale.

Source : Mario Dehove, cours « Institutions et théorie de la monnaie », mars 2001

Document 6 : les différentes formes de finance intermédiée et les différents acteurs qui y participent

Intermédiation

de marché

de transformation

de création monétaire

Banques

Caisse d’épargne

Autres IF

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2015-2016

3

1.3 Pourquoi le financement ne se fait-il pas directement par le marché ? l’intermédiation

financière, une réponse aux limites du financement direct

Document 7 : les intermédiaires financiers et les coûts de transaction

La firme (qu’elle soit bancaire ou non bancaire) naît des imperfections des marchés dont elle permet de réduire

les coûts de transaction (théorie des coûts de transaction ; R.Coase). « Par coûts de transaction, on entend les

coûts de fonctionnement du système d’échange et, plus précisément dans le cadre d’une économie de marché,

ce qu’il en coûte de recourir au marché pour procéder à l’allocation des ressources et transférer des droits de

propriété ».

Ces coûts de transaction comprennent les coûts de recherche du cocontractant et du compromis, les coûts de

standardisation, de certification et de contrôle de la bonne exécution des échanges.

Ainsi, grâce aux intermédiaires financiers, un prêteur n’a plus à rechercher un emprunteur aux préférences

absolument symétriques des siennes, ce qui serait en général une opération coûteuse, voire impossible. Ces

différences de préférences peuvent notamment porter sur les montants ou sur les durées. (…) L’intermédiaire

peut par exemple corriger l’incompatibilité apparaissant entre deux agents dont l’un souhaiterait prêter à un an,

alors que le second désirerait emprunter à dix ans ; l’intermédiaire surmonte cette seconde incompatibilité en

acceptant des ressources (souvent à court terme) pour financer des prêts à long terme. (…)

L’activité d’intermédiaire financier produit de la crédibilité. La notoriété d’un agent économique peut ne pas

être suffisante pour lui permettre de lever des fonds directement auprès des prêteurs. La banque, dont c’est le

métier et la spécialité, peut suppléer le manque de notoriété par un travail spécifique d’analyse de solvabilité.

Elle peut même aller au devant de l’emprunteur et découvrir des opportunités de prêts que l’auto-analyse

fondée sur la seule notoriété – en quelque sorte latente et passive – aurait été impuissante à révéler.

Source : Mario Dehove, cours « Institutions et théorie de la monnaie », mars 2001

Document 8 : le problème des asymétries d’information

De toute évidence quand un emprunteur sollicite un financement, il connaît mieux que le prêteur auquel il fait

appel la qualité de son projet d’investissement et ses chances de succès. Il s’agit d’un problème d’asymétrie

d’information comme celui mis en évidence par G.Akerlof et J.Stiglitz dans les années 1970. L’emprunteur

devra parvenir à convaincre le prêteur et ce dernier rassembler suffisamment d’informations concordantes pour

se forger sa conviction que le projet vaut d’être financé. Le repérage par le prêteur ou le signalement par

l’emprunteur des projets d’investissement de qualité est nécessairement coûteux (en temps et en argent). Et si le

coût l’emporte sur la rentabilité attendue, alors le financement n’aura pas lieu. Le problème d’information

relatif à la qualité n’est donc pas traitable qu’en engageant un coût qui, s’il est trop élevé, empêchera la mise en

relation du prêteur et de l’emprunteur. La duplication des coûts peut toutefois être évitée si l’un des prêteurs se

spécialise dans la production d’information nécessaire à la sélection des projets. En centralisant la production

d’information, on en réduit le coût et on rend à nouveau possible des financements qui sans cela n’auraient pas

vu le jour. Qu’est-ce que ce prêteur spécialisé dans la production d’information ? Une banque ! c’est ainsi que

le présentent Hayne Leland et David Pyle dans leur article fondateur de 1976. Bien sûr, la banque n’est pas le

seul acteur du système financier à produire une information utile pour éclairer les choix des investisseurs : c’est

aussi le rôle des agences de notation, la banque produit cette information pour éclairer ses propres choix

d’investissement et se positionne donc en intermédiaire entre un large ensemble de prêteurs et un large

ensemble d’emprunteurs dont elle effectue la sélection.

L’asymétrie d’information dont pâtit le prêteur ne se limite pas à la qualité des projets d’investissement. Une

fois passée la première étape, celle qui, pour le prêteur, consiste à donner son accord et octroyer le financement,

il restera à vérifier que l’emprunteur fait un usage des fonds prêtés conforme à son engagement. Vérifier que

c’est bien le cas est coûteux là encore. (…) De ce point de vue qu’est-ce qu’une banque ? un contrôleur délégué

par l’ensemble des prêteurs (les déposants) capable de mettre en place un contrat incitatif, en vertu duquel

l’emprunteur se conformera à ses engagements et remboursera son emprunt à l’échéance, à moins que sont

projet n’ait réellement échoué, ce que le contrôleur délégué pourra vérifier et ce dont il sera prémuni grâce à

l’exigence de garanties ou collatéraux. Mais en définitive, qu’est-ce qui assure aux prêteurs qu’ils ne seront pas

eux-mêmes exposé au défaut du contrôleur délégué (la banque) ? Le fait que ce dernier diversifie suffisamment

ses investissements. Dans ce cas, le risque de ses actifs sera géré au mieux et il pourra s’engager à ce que les

prêteurs récupèrent sans perte l’argent confié. Toutefois, le contrôleur délégué sera-t-il à cet égard moins

opportuniste vis-à-vis de ses déposants que n’importe quel autre emprunteur ? rien ne le garantit, ce qui signifie

qu’il faut aussi « contrôler le contrôleur » !

Source : J.Couppey-Soubeyran « Monnaie, banques, finance », Puf, 2010, p. 154

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2015-2016

4

Document 9 : l’intermédiation fait baisser les coûts de transaction (compléter avec avoir confiance, se

rencontrer, s’entendre)

Les coûts de transaction

Coûts de recherche et

d’information

Coûts de concordance

des désirs

Asymétrie

d’information

Illustrez

Les AE aux besoins

opposés doivent

__________________

Les AE aux besoins

opposés doivent

_________________

Les AE à capacité de

financement peuvent ne

pas ________________

dans la qualité des AE à

besoin de financement

Les coûts de transaction des AE à capacité et à besoin de financement sont plus

faibles en passant par un intermédiaire financier plutôt qu’en pratiquant une

finance directe

Document 10 : l’intermédiaires financiers fait baisser les risques des AE à capacité de financement

L’activité d’intermédiaire financier produit de la sécurité par la mutualisation des risques (argument développé

par Gurley et Shaw). D’une part, il est moins risqué pour un épargnant d’être créancier d’un intermédiaire

financier possédant une multitude de débiteurs (et pouvant compenser ainsi l’insolvabilité de quelques-uns

d’entre eux par la solvabilité de tous) que d’être directement créancier d’un nombre forcément restreint de

débiteurs. D’autre part, en regroupant des actifs financiers à risques indépendants, l’intermédiaire peut réduire

le risque par unité d’actif financier. Cette atténuation du risque peut aussi s’expliquer par le professionnalisme

de l’intermédiaire qui peut beaucoup mieux qu’un particulier apprécier les risques d’un contrat financier.

Ainsi l’intermédiation financière présente l’avantage majeur d’être une activité produisant sécurité et liquidité.

En ce sens, et pour reprendre une des thèses de J. GURLEY et E. SHAW, les intermédiaires financiers

contribuent à accroître le volume d’épargne dans l’économie.

Source : Mario Dehove, cours « Institutions et théorie de la monnaie », mars 2001

Document 11: intermédiation et mutualisation du risque (barrer mauvaise réponse)

Davantage de sécurité (Gurley et

Shaw)

Mutualisation des risques

Concernant le nombre de débiteurs

Concernant la nature des titres

qu’il détient

L’IF a plus de débiteurs que l’AE :

le risque de défaillance est donc

dilué/important

L’IF peut davantage diversifier la

nature de ses créances et ainsi

limiter/augmenter le risque global

Document 12 : les banques et la gestion des instruments de paiements

La gestion des moyens de paiements (…) constitue évidemment un aspect important de l’activité bancaire. La

banque collecte des dépôts dont elle permet la circulation à l’aide d’instruments de paiement (…). Ce service

est essentiel au bon déroulement des échanges économiques. Il implique toutefois un bon fonctionnement des

règlements interbancaires. (…) L’importance du service de gestion des moyens de paiement justifie l’attention

des pouvoirs publics vis-à-vis du secteur bancaire.

Source : J.Couppey-Soubeyran « Monnaie, banques, finance », Puf, 2010, p. 154

Document 13 : le rôle des banques

Rôle dans le financement

intermédié

Rôle dans la gestion des

moyens de paiements

Intermédiation de marché

Intermédiation de bilan

Création monétaire

ESH – ECE 2 Camille Vernet

Nicolas Danglade 2015-2016

5

1.4 Les risques encourus par les intermédiaires financiers

Document 14 : la structure du bilan des IF leur fait courir le risque d’illiquidité

L’horizon préféré d’un prêteur demeure le court terme. (…) Face à lui l’emprunteur a besoin de mobiliser des

fonds pour entreprendre son projet d’investissement sur un horizon de temps plus long. De ce point de vue, on

comprend la raison d’être d’une banque (d’un IF en général) auprès de laquelle les déposants peuvent effectuer

des dépôts qu’ils pourront à tout moment utiliser pour régler leurs transactions. En réunissant tous ces dépôts, la

banque devient quant à elle en mesure de financer des projets d’investissement de plus grande taille que ce

qu’aurait pu faire un prêteur individuel. (…) Tout cela fonctionne dès lors que les déposants n’ont pas

d’inquiétude sur la capacité des banques à leur restituer leur dépôt. Si en revanche, le doute s’installe alors la

banque s’expose à une panique de ses déposants. (…) Même si il s’agit d’un simple problème d’illiquidité (car

l’actif de la banque demeure supérieur ou égal à son passif mais n’est pas mobilisable au moment ou la banque

en a besoin), cette panique peut conduire la banque à déposer le bilan. La panique peut même se transmettre à

d’autres banques qui, aussi « saines » soient-elles, pourront elles aussi succomber si leur actif n’est pas

disponible à court terme. C’est alors tout le secteur bancaire qui peut se trouver emporter comme dans un jeu de

dominos. (…) En bref, le risque d’illiquidité va de pair avec la transformation d’échéance opérée par la banque.

Or cette transformation est précisément ce qui permet à la banque d’associer deux services à priori

difficilement conciliables : un service de liquidité auprès de ses clients déposants et un service de financement

auprès de ses clients emprunteurs. Autrement dit, cette transformation est ce qui confère à la banque son utilité

économique, mais également ce qui la rend fragile. Il convient donc d’autoriser cette transformation mais de

l’encadrer, en rendant obligatoire pour chaque banque l’adhésion à un dispositif public de garantie des dépôts.

Source : J.Couppey-Soubeyran « Monnaie, banques, finance », Puf, 2010, p. 154

Document 15 : les risques des IF (en particulier les banques qui ont des dépôts à vue)

Impact sur le bilan de la Banque

Conséquence sur le

fonctionnement des banques et

des IF

Si les AE à capacité de financement

retirent leurs dépôts

problème d’illiquidité :

avoir la confiance des déposants

= crédibilité

Si les AE à besoin de financement ne

remboursent pas leurs emprunts

(défaillance)

Risque de défaut :

s’assurer de la qualité des

emprunteurs = gestion du risque

de défaut

Document 16 : face à un problème de liquidité, que peuvent faire les IF ?

Limiter les retraits !

Chercher de la liquidité

Constituer des réserves

Rôle de la régulation

Sur le marché

interbancaire

Auprès de la BC : opérations d’open market

(BCE : taux Repo pour les prêts à CT ou facilités

marginales pour les prêts à très CT )

Sur les contrats

d’assurance vie, … il y

a des pénalités pour

retrait anticipé

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

1

/

55

100%