Crise de la zone euro, changements institutionnels et modélisation

1

Crise de la zone euro, changements institutionnels et modélisation Stock Flux Cohérente

Vincent Duwicquet (CLERSE, Université de Lille1), [email protected]om

Jacques Mazier (CEPN, Université Paris 13), [email protected]

Jamel Saadaoui (BETA, Université de Strasbourg, [email protected]

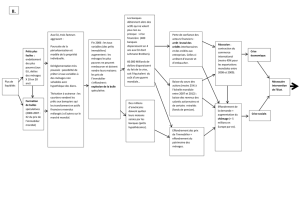

Cette contribution examine comment la crise de la zone euro et les changements

institutionnels qui pourraient permettre à l’union monétaire de fonctionner d’une manière

plus équilibrée peuvent être étudiés à l’aide d’une modélisation Stock Flux Cohérente (SFC)

inspirée des travaux de Godley et Lavoie (2007). Ces modèles, qui décrivent d’une manière

complète l’ensemble des activités réelles et financières dans le cadre d’une comptabilité

patrimoniale, peuvent rendre compte des changements institutionnels intervenant dans la

sphère monétaire et financière et de leur impact sur les formes de la régulation.

L’importance des déséquilibres structurels intra-européens est rappelée dans une première

partie. L’analyse s’appuie ensuite dans une seconde partie sur un modèle à deux pays de

taille différente en changes fixes (un pays du Sud face au reste de la zone euro) avec taux

d’intérêt et prix exogènes. Le scénario de référence permet d’étudier la montée des

déséquilibres, la surévaluation de l’euro pour le pays du Sud entrainant une chute d’activité

et un endettement public croissant. Le rôle rééquilibrant susceptible d’être joué par un

budget fédéral ou par l’émission d’euro-obligations permettant de financer des programmes

d’investissement est ensuite présenté. Dans une troisième partie le modèle est élargi au cas

des taux d’intérêt endogènes. La mise en place de l’euro et la perte de compétitivité des

pays du Sud se traduit, outre la chute d’activité et l’endettement public croissant, par des

taux d’intérêt en forte hausse dans les pays du Sud. Les politiques d’ajustement budgétaire

peuvent permettre de contenir la dette et les taux d’intérêt, mais au prix d’un effondrement

supplémentaire de l’activité. Des politiques alternatives sont analysées dans ce cadre :

développement de financement intra-européen avec un rôle élargi de la BEI, permettant de

réduire les taux d’intérêt et de soutenir l’activité mais sans résoudre le problème de la

dette et de l’insuffisance de compétitivité ; mise en place d’euro-bonds contribuant à

mutualiser la dette publique, avec des effets également favorables, mais posant un

problème de souveraineté politique et ne résolvant que partiellement le problème de

compétitivité ; achat à grande échelle de titres publics par la BCE permettant de desserrer

les contraintes, sans apporter là non plus de réponse aux problèmes de compétitivité et

d’hétérogénéité de la zone euro. Ces problèmes ne pourraient être surmontés dans le cadre

de l’union monétaire qu’en articulant les politiques de fédéralisme monétaire et financier

(BEI, euro-bonds, BCE) avec une programmation des investissements européens et une

politique de ré-industrialisation de l’Europe du Sud complexes à mettre en œuvre.

2

1. Les déséquilibres structurels intra-européens

La crise de la zone de la zone euro illustre les carences des formes de la régulation dans une

union monétaire caractérisée par une forte hétérogénéité sans fédéralisme budgétaire. Les

ajustements de taux de change étant impossibles, il existe peu de mécanismes alternatifs. La

politique budgétaire commune pourrait jouer un rôle actif dans le cadre d’un état fédéral

mais elle est inexistante actuellement dans le cas européen. Des marchés de capitaux mieux

intégrés avec une diversification accrue des portefeuilles et des crédits intra-zone ont été

proposés comme un mécanisme d’ajustement puissant par l’approche du risk sharing

international. Le crédit intra-zone et les revenus de capitaux tirés des portefeuilles

internationaux aurait des coefficients de stabilisation de l’ordre de 20 à 30% chacun

(Asdrubali et Kim, 2004). Ces résultats ont été utilisés dans les années 2000 par les partisans

d’une politique économique libérale dans l’union européenne afin de promouvoir une

intégration financière accrue sans développer de budget fédéral (Commission européenne,

2007 ; Trichet, 2007). Ils ont été repris par la Commission (2015) dans ses propositions sur

l’Union des marchés des capitaux. Néanmoins, les fondements théoriques et les résultats

empiriques apparaissent très contestables (Clévenot et Duwicquet, 2011).

Reste la flexibilité des prix et des salaires afin de remplacer, au moins en partie, les

ajustements de taux de change. En fait, celle-ci permet uniquement un retour très lent et

partiel vers l’équilibre avec d’importants coûts en termes de croissance et d’emploi et de

grandes différences entre pays, en raison des spécificités structurelles. Elle est moins

efficace lorsqu’elle est mise en œuvre dans des pays interdépendants, comme c’est le cas

dans la zone euro et plus particulièrement pour les pays d’Europe du Sud (Mazier et Saglio,

2008).

La crise de la zone euro reflète des déséquilibres structurels qui se situent, non au niveau

global, mais au niveau intra-européen. Au niveau de l’ensemble de la zone euro, la balance

courante est proche de l’équilibre et le déficit budgétaire est plus faible que dans plusieurs

autres pays de l’OCDE. Des années 1990 au début des années 2010 l’euro a été proche de

son taux d’équilibre. Mais les déséquilibres intra-européens sont très importants.

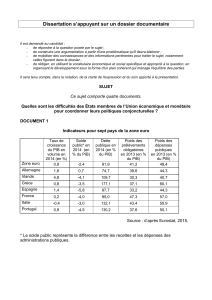

Depuis le début des années 2000, on observe un accroissement marqué des déséquilibres de

balance courante des pays membres de la zone euro en dépit d’une balance courante

proche de l’équilibre pour l’ensemble de la zone. D’une part, les pays d’Europe du Nord ont

accumulé de larges excédents courants, d’autre part les pays d’Europe du Sud ont connu

d’importants déficits courants (voir figure 1).

Figure 1 : Déséquilibres courants en % du PIB de la zone euro

3

Source : Perspectives de l’économie mondiale, FMI, octobre 2013, calculs des auteurs.

Ces évolutions reflètent, au moins en partie, une hétérogénéité croissante des

désajustements de taux de change au sein de la zone euro. En utilisant une approche FEER

(Fundamental Equilibrium Exchange Rate) introduite par Williamson (1994), Jeong et ali.

(2010) ont montré que les taux de change des pays d’Europe du Nord sont de plus en plus

sous-évalués et que ceux des pays d’Europe du Sud sont de plus en plus surévalués. Le FEER

est défini comme le taux de change d’équilibre qui prévaut lorsque l’économie mondiale

atteint simultanément les équilibres internes et externes pour tous les partenaires

commerciaux. Cette mesure est obtenue à l’aide d’un modèle de commerce international.

On calcule les taux de change qui seraient nécessaires pour que tous les pays puissent

atteindre l’équilibre externe (une balance courante égale à un niveau objectif) et l’équilibre

interne (la pleine utilisation du potentiel productif). Pour chaque pays, l’objectif de balance

courante est fonction de déterminants fondamentaux tels que les actifs nets extérieurs (en

% du PIB) ou le ratio de dépendance démographique (part de la population âgée de moins

de 15 ou de plus de 65 ans rapportée à la population âgée de 15 à 64 ans). L’objectif est

estimé économétriquement sur données de panel pour les pays industrialisés. L’équilibre

interne est défini comme un écart de production nul. Les taux de change d’équilibre sont

d’abord calculés pour les principales devises (dollar, euro, yuan, yen, livre sterling, reste du

monde) à l’aide du modèle de commerce international. Les taux de change d’équilibre sont

ensuite calculés pour chaque pays européens en utilisant un modèle de commerce extérieur

propre à chaque pays. La cohérence des taux de change d’équilibre de chaque « euro

national » avec le taux de change d’équilibre de l’euro est obtenue en répartissant au

prorata (du poids du PIB du pays dans celui de la zone) le faible résidu existant.

-15

-10

-5

0

5

10

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

France

Germany

Greece

Italy

Netherlands

Portugal

Spain

4

Tableau 1 : Désajustements en termes effectifs réels (en %)

EU

FRA

GER

ITA

SPA

AUT

FIN

IRL

NLD

PRT

GRC

1994

-3,4

3.1

-10.5

9.2

0.6

-3.1

-1.7

3.8

0.8

4.3

13.9

1995

1,2

1.4

-9.4

11.2

8.8

-8.3

7.2

3.8

0.8

7.0

1.3

1996

4,2

3.9

-4.8

9.4

-4.6

-9.2

9.3

0.8

0.4

-11.3

-12.5

1997

3,5

15.2

-3.2

8.2

-0.8

-8.8

16.9

0.6

1.8

-19.3

-12.7

1998

0,6

15.4

-5.2

5.1

-1.4

-3.5

17.4

-0.8

-2.2

-18.5

-8.4

1999

2,0

19.5

-8.1

1.8

-6.9

-2.9

17.6

0.4

-0.7

-23.7

-17.8

2000

0,1

7.4

-8.4

-0.7

-10.0

1.1

21.4

-2.2

-3.7

-28.7

-25.2

2001

6,9

7.6

-3.5

-1.2

-13.0

-3.5

22.2

-5.4

-6.4

-34.3

-24.3

2002

6,6

2.4

3.5

-4.2

-12.9

9.8

23.0

-6.2

-8.2

-27.4

-22.4

2003

2,2

-3.0

2.2

-6.9

-13.6

2.9

12.0

-6.8

-3.0

-23.8

-11.8

2004

6.6

-5.7

9.0

-1.9

-22.0

1.2

12.7

-7.2

-1.1

-33.8

1.0

2005

1.8

-11.2

11.6

-1.2

-30.7

3.8

5.5

-7.3

1.6

-44.2

-4.6

2006

0.3

-8.8

16.5

-0.7

-34.0

7.9

9.4

-5.1

6.1

-42.5

-5.1

2007

0.1

-12.8

18.4

-0.3

-42.0

10.4

11.5

-11.1

3.1

-33.8

-7.4

2008

-2.6

-19.8

14.3

-5.7

-46.7

12.6

4.5

-14.1

0.0

-45.9

-10.1

2009

0.6

-11.6

16.3

-2.0

-21.4

7.2

-0.4

-2.5

2.1

-35.4

-0.4

2010

1.6

-8.9

20.2

-3.2

-21.5

9.8

3.4

8.1

8.4

-26.8

-11.5

2011

8.2

-15.4

16.9

-4.1

-19.5

6.9

-7.3

3.9

6.6

-22.1

-46.2

2012

14.1

-14.1

19.9

4.3

-1.3

7.8

-5.2

13.0

7.1

2.7

-15.9

Source : Estimations pour 2012 basées sur les perspectives de l’économie mondiale, FMI,

avril 2012. Taux de change effectifs réels basés sur les prix à la consommation. Source :

calculs des auteurs.

Depuis le début des années 2000, nous assistons à une augmentation importante de

l’hétérogénéité des désajustements dans la zone euro (tableau 1). Une scission s’observe

entre certains pays qui sont de plus en plus sous-évalués (comme l’Allemagne, l’Autriche, les

Pays-Bas et la Finlande) et les autres qui sont de plus en plus surévalués (comme la Grèce, le

Portugal, l’Espagne et la France). En moyenne de 2005 à 2010, l’Allemagne, l’Autriche, les

Pays-Bas et la Finlande ont été sous-évalués de 13% alors que la Grèce, le Portugal, l’Espagne

et la France ont été surévalués de 23%. Ces désajustements de change renvoient à une forte

hétérogénéité structurelle entre le Nord et le Sud de l’Europe en termes de nature de la

spécialisation internationale, de poids de l’industrie manufacturière, de taille et de

productivité des firmes, d’effort de recherche et développement et de qualification de la

main d’œuvre. Cette hétérogénéité est au cœur des problèmes actuels de la zone euro.

5

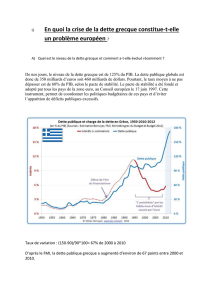

A partir de 2008, une réduction des désajustements s’observe pour certains pays du Sud de

l’Europe (Portugal, Irlande et Espagne). Ces mouvements ont été induits principalement par

de larges dévaluations effectives réelles en Irlande, Espagne et Grèce, comme le montre

l’évolution des taux de change effectifs réels basés sur les coûts unitaires de la main-

d’œuvre dans la figure 2. En réduisant la demande interne, ces politiques de dévaluation

interne ont été très couteuses en termes de croissance et d’emploi, particulièrement dans

les pays de taille relativement grande comme l’Espagne ou l’Italie (Mazier et Saglio, 2008).

Elles sont peu efficaces dans les pays peu ouverts sur l’extérieur, comme la Grèce et le

Portugal, mais plus efficaces dans les pays plus largement ouverts, comme l’Irlande ou, plus

encore, comme les pays baltes ou la Slovaquie. Elles sont d’autant moins efficaces qu’elles

sont mises en œuvre simultanément dans un ensemble de pays interdépendants. Même

associées à des ajustements budgétaires, l’effet de telles mesures sur les ratios de dette

extérieure ou dette publique sur PIB est ambigu puisqu’une croissance plus lente tend à

augmenter ces ratios.

Depuis les dix dernières années, les évolutions asymétriques liées à l’hétérogénéité des pays

de la zone euro sont une des causes majeures de la crise actuelle de cette zone. Afin de faire

face à ces évolutions asymétriques, des changements institutionnels de grande ampleur

doivent être mis en œuvre, soit sous la forme d’un budget fédéral important, soit sous la

forme de financement intra-européen ou d’euro-bonds finançant de nouveaux programmes

d’investissements, comme l’illustrent les modèles SFC des deux parties suivantes.

Figure 2 : Taux de change effectifs réels basés sur les coûts unitaires de la main-d’œuvre

(base 100 en 2000)

Source : Base de données de la Commission Européenne sur les prix et la compétitivité coût ;

calculs des auteurs

80

85

90

95

100

105

110

115

120

125

130

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

Germany

Ireland

Greece

Spain

France

Italy

Netherlands

Austria

Portugal

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

1

/

27

100%