une conjoncture économique où l`inflation et le chômage persistent

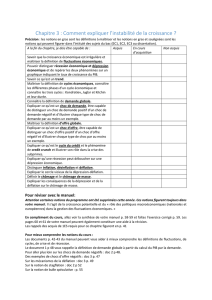

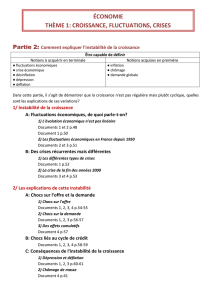

1.2 COMMENT EXPLIQUER L’INSTABILITE DE LA CROISSANCE

NOTIONS:

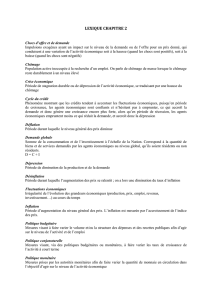

Fluctuations économiques : On appelle fluctuations économiques les variations de l’activité

économique au cours du temps. Les cycles économiques désignent des fluctuations régulières, qui

proviendraient de la variation d’une ou plusieurs variables économiques. On considère qu’un cycle

est composé de quatre phases : l’expansion, la crise, la récession, la reprise.

Crise économique : On appelle crise économique une dégradation brutale de la situation

économique d'un pays ou d'une zone économique. C’est la conséquence d'un décalage entre la

production et la consommation qui se traduit par une forte augmentation du chômage, par une

baisse du PIB, un accroissement du nombre de faillites, une baisse du pouvoir d'achat…

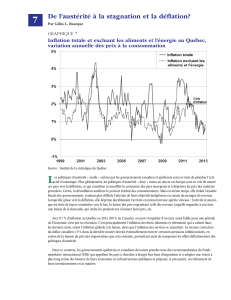

Désinflation : On appelle désinflation une réduction de l'inflation, dans le cas où celle-ci reste

néanmoins positive. Par exemple, un pays a connu une désinflation si l'inflation, le rythme

d'augmentation des prix, est passée de 10 % par an à 3 % par an.

Dépression : On appelle dépression une forme grave de crise économique. Elle consiste en une

diminution importante et durable de la production et de la consommation.

Déflation : On appelle déflation une baisse de l'indice des prix observée sur une période

suffisamment longue (plusieurs trimestres). C’est ainsi un mouvement persistant à la baisse, au fil du

temps, du prix moyen des biens et services, c'est-à-dire du coût de la vie.

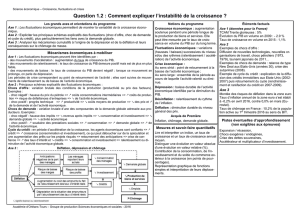

Le PIB a globalement augmenté, entre 1960 et 2010 il a été multiplié par 4,3. La croissance est

continue :

- 1960-1975 : Augmentation importante 5,5% par an.

- 1975-2010 : Augmentation moins importante 2,2% par an depuis le choc pétrolier.

Les périodes de croissance de long terme sont calculées grâce au TCAM (Taux de Croissance Annuel

Moyen). Des mouvements quantitatifs de long terme expliquent cette évolution :

- Structurels

- De spécialisation

- De sources d’énergies utilisées

- De population et de capital

Mais aussi des mouvements quantitatifs de court terme :

- De production

- De travail

- De stock

- De variation des prix

Il y a une augmentation du PIB mais la croissance diminue. La richesse continue à augmenter mais

plus l’emploie. La croissance connaît des fluctuations, elle varie à court terme de façon plus ou moins

cyclique.

Depuis 1950 la France n’a connu que 3 années de récession 1974, 1993 et 2009.

Trend : tendance longue de croissance

Fluctuations : Ensemble des mouvements d’accélération ou de ralentissement de la croissance par

rapport à sa tendance de long terme. Pour les calculer on utilise des séries statistiques sur le niveau

de la production, de stock, des prix, d’emplois, carnet d’adresse des entreprises... (Enquête de

conjoncture menée par l’INSEE).

Récession : 1- Deux trimestres consécutifs de recul du PIB (fr)

2- Diminution importante du PIB par rapport à sa croissance de long terme.

Croissance potentielle : La croissance maximale que peut obtenir un pays lorsqu’il mobilise tous ses

facteurs de production (capital, travail, progrès technique). Elle est basée sur :

- La croissance de la population active (solde migratoire, naturel, taux d’emploi, taux d’activité,

politiques structurelles)

- Evolution du rythme de capital (investissements, durée d’usure des investissements, FBCF,

Amortissements)

- Progrès techniques (mesuré par la PGF, dépend du rythme des innovations)

La croissance potentielle est la croissance maximale si elle mobilise tous ses facteurs de production,

sans qu’il y ai de tensions dans l’économie.

Pour transformer la société les PME cherchent à alimenter la population active, alors que les

pays développés rythment les innovations avec d’importants budgets destinés à la R&D et la

recherche fondamentale. (Croissance potentielle de la France 1,5%, des Etats-Unis 3%). Il

faut voir la Cpot comme comme les capacités d’offre de l’économie.

Croissance effective : La croissance réelle d’un pays obtenue par son PIB. Elle est déterminée

par tous les éléments de la demande globale (investissements, consommation,

exportations...).

- Si la croissance effective est inférieure à la croissance potentielle : pas de plein emploi,

baisse des prix, hausse du chômage (tendance déflationniste).

- Si la croissance effective est supérieure à la croissance effective : la Demande est supérieure

à l’Offre donc hausse des prix ; Toutes les capacités de production sont employés donc les

salariés sont en position de force sur le marché du travail ce qui mène à la hausse des

salaires donc des coûts de production et des prix (tendances inflationnistes).

Il faut voir la Ceff comme le résultat de la demande globale.

Output gap : Est l’écart entre la Ceff et la Cpot.

-

Selon Phillips, lorsque le taux de chômage augmente, le taux d’inflation diminue et inversement.

Dilemme des BC à choisir entre le chômage ou l’inflation. Le NAIRU (Non-Accelerating Inflation Rate

of Unemploiement) est le taux de chômage qui n’accélère pas le taux d’inflation. Cette courbe sera

remise en cause pendant les années soixante-dix dans une situation de stagflation -une conjoncture

économique où l’inflation et le chômage persistent simultanément.

La théorie des cycles est réalisée par Schumpeter en 1939, pour lui il y a trois cycles qui se

regroupent :

- Les cycles courts (Kitchin, UK 1923) liés aux stocks.

- Les cycles moyens (Clément Juglar, 1862) liés à l’investissement.

- Les cycles longs (Kondratiev, 1926) liés au progrès technique.

o Kitchin remarque qu’il y a une corrélation entre la variation des prix et la variation

des stocks.

Dans les périodes d’expansion les entreprises pour répondre à la demande mais

produisent plus que nécessaire pour avoir une marge de sécurité. Cette

accumulation de stock accélère la croissance.

Quand il y a une période de ralentissement, les entreprises réduisent énormément

leurs productions car elles vont piocher dans leurs stocks.

Le stockage des entreprises est important dans les fluctuations de la croissance.

Cependant les 30 glorieuses nous amènent à la tertiarisation de la société donc forte

apparition d’entreprises de services, or les services ne peuvent pas être stockés

dans ces cycles prennent moins d’importance.

o Juglar remarque des cycles un peu plus longs (moyens ou des affaires), liés à la

variation de l’investissement, « Les symptômes qui précèdent les crises sont les

signes du grande prospérité ». Lorsqu’il y a de la croissance, une croyance de

croissance infinie s’installe et les agents économiques font des investissements de

plus en plus risqués. La spéculation augmente (investir en pariant sur la hausse). Ces

investissements ne sont pas productifs ils augmentent la valeur des actifs (ce sur

quoi on parie) jusqu’à la surchauffe de la crise et la liquidation.

Après la période de l’après-guerre les banques ont été nationalisées, ce qui altère

les pratiques spéculatives et les règles assez strictes freinent les cycles Juglar. Ils aut

attendre les années 80 pour les voir réapparaître lorsque les banques ont été

libéralisées par Mitterrand. Echec des idées keynésiennes et réapparition des

pratiques spéculatives et des crises financières.

o Kondratieff (1926), définit des cycles longs comprenant phases d’expansion de

ralentissement que Schumpeter associe aux grandes innovations. Apparition d’une

innovation => profits => concurrence => baisse des prix => faillite des entreprises

fragiles ; retournement du cycle.

Le paradoxe de Solow : Un progrès technique se développe sans qu’il fasse augmenter la croissance.

Il peut même faire chuter la productivité. Il faut attendre quelques années avant que le changement

des méthodes de production amène des gains de productivité.

Les crises de l’ancien régime étaient extérieures à l’économie : épidémie, catastrophes,

guerres. L’éco était à la merci des aléas naturels, c’étaient des crises agricoles, chute de la

production donc hausse des prix. C’est le contraire pour les crises modernes, c’est une

production que l’on n’arrive pas à vendre. C’est une crise capitaliste, excès de production par

rapport à la demande solvable, donc baisse des prix pour écouler la production. Cette crise

va à l’encontre de la « Loi des débouchés » de J.B Say qui disait que toute offre de

l’entreprise créait sa propre demande.

Dans les années 1920, tout le monde achète des actions en suivant les leaders d’opinion par

mimétisme (car il y’a présence d’une situation d’asymétrie d’information). Le président Hoover

prétend que l’on peut gagner de l’argent sans risques car pour lui le cours de la Bourse ne peut

qu’augmenter. C’est la surévaluation de la Bourse. De plus les ménages ont recours à des crédits sans

précédent, les « call loans » ou achats à la marge qui permettent d’acheter des actions à 10% de

leurs valeurs en passant par un courtier qui emprunte les 90% restant à la banque. Ce phénomène

provoque un effet levier et multiplicateur sur la valeur de la Bourse.

LA CRISE DE 1929 : Le Krach Boursier

- Les leaders d’opinion pensent à retirer leurs gains (vendre leurs actions)

Baisse des prix

Baisse des profits

Baisse des revenus

Offre > Demande

Baisse de la

Demande

Globale

Baisse du

patrimoine

- De plus la Banque Anglaise manque d’investissement donc elle augmente son taux d’intérêt

directeur. Cela provoque la vente des capitaux britanniques placés à Wall Street, et la vente des

actions américaines détenues par des spéculateurs britanniques pour placer l’argent en banque

et le faire fructifier.

- Par mimétisme les autres spéculateurs vont vendre

- L’Offre est alors supérieur à la Demande donc le prix des actions chute ce qui provoque une

accélération de la vente des actions, tout le monde vend ce qui aboutit à une baisse générale du

niveau des prix : c’est la déflation.

Après le Krach, l’économie est en déficit (budget/recettes négatives), on est en plein cercle vicieux

de la déflation :

Paradoxe de tranquillité : La crise se prépare pendant une période

de croissance

Bulles spéculatives encouragées par :

- Tx d’intérêt faibles des BC

- Les banques commerciales prennent trop de risques et mènent des politiques agressives

- L’Etat quand la législation est trop souple s’endette plus facilement (ex : crédit révolving)

Asymétrie d’information :

- Mimétisme : foi dans les leaders d’opinion, tout le monde investit de la même façon

- Anti-sélection ou sélection adverse : quand on ne sait pas on ne prête à personne. (ex : tout un

quartier)

Déflation par la dette (Ivring Fisher) : Comme les revenus et les salaires baissent, le poids de la dette

est plus important car elle augmente de manière relative à nos revenus. Les entreprises diminuent

donc leurs investissements et la propension des ménages à épargner augmente. Les emprunteurs en

difficultés vont vendre des actifs pour restaurer leur situation et se désendetter. L’apparition des

beaucoup de vente d’actifs fasse a très peu de demande va alimenter la baisse des prix. On aboutit à

un paradoxe en cherchant à se désendetter les agents éco augmentent leur taux d’endettement car

les prix baissent plus vite que la vente : cercle vicieux de la déflation.

6

6

7

7

1

/

7

100%