Table ronde des experts en économie : Perspectives de 2013 1 : Le

Table ronde des experts en économie :

Perspectives de 2013

1 : Le groupe d’experts économiques BMO

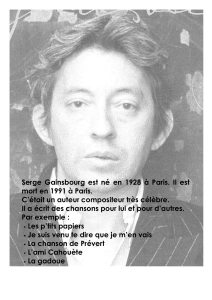

SERGE

Bienvenue à la table ronde BMO Gestion mondiale d’actifs de 2013 sur l’économie et

sur les marchés financiers. Je m’appelle Serge Pépin, vice-président, Stratégies

d’investissement, et j’ai le plaisir d’être votre animateur aujourd’hui.

En juillet dernier, lors de notre table ronde du premier semestre sur l’économie et sur

les marchés financiers, les problèmes de la zone euro étaient sur toutes les lèvres.

Alors que la situation demeure perturbée en Europe, les investisseurs ont été

confrontés à des problèmes supplémentaires depuis l’accalmie estivale. Les marchés

financiers ont accordé leur pleine attention au fameux précipice budgétaire américain

qui provoquera des hausses d’impôts et des compressions de dépenses systématiques

de 600 milliards de dollars au 1er janvier 2013. Au Canada, les données économiques

allant de l’emploi à la croissance indiquent désormais un ralentissement. On peut

penser que l’économie chinoise atteint son creux, mais la lenteur de sa reprise pourrait

continuer d’avoir un effet sur la santé de l’économie canadienne.

Essayer de trouver un sens à ces événements constitue un défi de taille. Étant donné le

succès de notre première table ronde, nous avons invité de nouveau nos conférenciers,

qui vont sans doute nous aider à découvrir de solides occasions de placement pour vos

clients.

Quatre professionnels du milieu du placement et de l’économie se joignent à moi

aujourd’hui. Nos conférenciers sont Sal Guatieri, vice-président et économiste principal

chez BMO Marché des capitaux.

SAL

Content d’être ici, Serge.

SERGE

Paul Taylor, chef des placements, actions canadiennes chez BMO Gestion d’actifs inc.

PAUL

Content d’être ici.

SERGE

Mark McMahon, premier vice-président, titres à revenu fixe canadiens chez BMO

Gestion d’actifs inc.

MARK

Heureux d’être de retour

SERGE

Et Steve Shepherd, vice-président et stratège en placement, BMO Gestion d’actifs inc.

STEVE

Bonjour Serge. Merci de m’avoir invité.

SERGE

Messieurs, nous vous remercions d’avoir pris le temps de participer à cette table ronde.

2 : Les perspectives macroéconomiques pour 2013

SERGE

Sal, je viens de mentionner que l’Europe nage encore en pleine incertitude. Même si

son importance n’a pas changé au cours des derniers mois, ce n’est que maintenant

que le précipice budgétaire américain et ses retombées sont devenus la préoccupation

numéro un des investisseurs. Qu’en pensez-vous?

SAL

Nous savons que les ménages aux États-Unis ont assaini leurs finances de manière

remarquable. Par conséquent, ils ont commencé à dépenser davantage. De plus, le

marché de l’habitation se redresse. Par contre, nous savons également que les

entreprises qui sont les locomotives de l’expansion économique aux États-Unis ont

réduit leurs dépenses et gelé l’embauche vu l’incertitude entourant la politique

budgétaire américaine.

Nous croyons que l’effet du précipice sur l’économie américaine sera marginal, suffisant

pour ralentir l’activité économique sans provoquer une récession. En fait, on devrait

observer un retour à la normale au deuxième semestre de 2013, soit de solides taux de

croissance supérieurs à 3 %, une fois que les entreprises seront rassurées par les

perspectives économiques et qu’elles augmenteront leurs dépenses et leur embauche.

SERGE

Que réserve 2013 pour l’économie canadienne?

SAL

L’économie canadienne est vraiment à la merci des législateurs aux États-Unis : il faut

que les Américains achètent davantage de nos produits, même si la valeur de leur

devise est relativement faible par rapport à la nôtre.

On ne peut pas espérer que le consommateur canadien demeure la locomotive de la

croissance. En 2013, il cherchera surtout à réduire ses dettes. Le marché de l’habitation

continuera de ralentir par suite du durcissement des règles des prêts hypothécaires.

L’investissement des entreprises a été le moteur de l’expansion économique au

Canada, une tendance qui se poursuivra probablement en 2013, mais son importance

au sein de l’économie est trop faible pour la faire progresser de façon appréciable. Vu

que les gouvernements s’emploient à réduire leur déficit en comprimant les dépenses,

nous avons grand besoin que le consommateur américain recommence à acheter nos

produits pour donner un coup de pouce à nos exportations, qui ont vraiment battu de

l’aile en 2012.

Du coup, notre économie ne semble pas avoir réussi à atteindre un taux de croissance

de 2 %, comparativement à 2,5 % l’année précédente. Pour retrouver une croissance

de 2,5 %, ce qui permettrait d’abaisser le taux de chômage, nous avons besoin d’un

redressement de l’économie américaine comme celui que nous prévoyons au deuxième

semestre de 2013.

3 : Les perspectives boursières pour 2013

SERGE

Paul, je me rappelle une conversation que nous avons eue en juillet. Vous m’aviez parlé

de certains catalyseurs qui pourraient remédier à la faible performance des actions

canadiennes. Au mieux, l’indice S&P/TSX clôturera l’année au même point qu’il l’était

au début. Croyez-vous que la remontée des économies chinoise et américaine

demeurera le moteur du marché boursier canadien?

PAUL

Qu’est-ce que la Sainte Trinité, vraiment? Nous sommes pris avec les trois. La situation

dans la zone euro a nettement pesé sur le marché boursier canadien, mais aussi sur le

marché américain. Si la zone continue de fonctionner tant bien que mal en 2013, ce

sera un boulet de moins pour l’économie et le marché boursier au Canada.

Jusqu’à un certain point, nous dépendons aussi de la demande chez notre voisin du

sud. Le dernier facteur, mais non le moindre vu que notre économie est si étroitement

liée au prix des produits de base, est le rôle primordial que joue la Chine. Il est donc

important que son économie effectue un atterrissage en douceur. Bien sûr, la Chine

dispose encore d’importants outils de relance pour enregistrer une croissance

économique qui se chiffrerait à, espérons-le, 7,5, 8 et 8,5 %, tandis qu’une croissance

inférieure à 7 % serait très problématique pour le Canada à titre de producteur de

cuivre, de zinc, de nickel et de pétrole. À l’heure actuelle, parmi ces trois facteurs, je

crois que c’est le précipice budgétaire aux États-Unis qui constituera le plus grand

obstacle pour l’économie et le marché boursier au pays.

SERGE

Je suis certain que les membres de notre auditoire seraient intéressés de connaître les

secteurs que votre équipe de professionnels en placement préfèrent en ce moment.

PAUL

Il faut vraiment privilégier les titres de qualité. Investir dans des titres sensibles au cycle

économique en ce moment est probablement un peu téméraire. Il faut par conséquent

éviter de faire le plein de titres des secteurs de l’énergie, des matériaux, des biens de

consommation discrétionnaire et des technologies de l’information. Il convient donc de

continuer de miser sur les biens de consommation de base, les services aux

collectivités et les soins de santé. En fin de compte, dans cette conjoncture, nous

croyons que le rendement et la qualité vont demeurer les critères les plus importants

pour l’avenir prévisible. C’est pourquoi nous privilégions toujours les titres de qualité.

4 : Les perspectives pour les titres à revenu fixe en 2013

SERGE

Mark, passons aux titres à revenu fixe. Nous avions dit par le passé que la période

haussière des obligations avait pris fin après 30 ans, et c’était il y a quelques années.

Cependant, les perturbations des marchés boursiers ont mis les titres à revenu fixe

sous le feu des projecteurs. Croyez-vous qu’après toutes ces années, les obligations

vont pouvoir continuer sur leur lancée en 2013?

MARK

Il serait téméraire de croire qu’elles vont continuer ainsi, Serge. Les titres à revenu fixe

peuvent très certainement rapporter un revenu équivalent au taux de leur coupon. Par

contre, le pire doit se produire aux États-Unis pour que l’on assiste à un rétrécissement

des écarts ou à nouveau une baisse des taux. Et comme l’ont déjà dit Sal et Paul, nous

ne croyons pas que ce sera le cas. Les taux pourraient remonter légèrement sans que

le portefeuille obligataire de quiconque soit vraiment touché. Si les gouvernements

n’arrivent pas à s’entendre ou si l’Europe s’effondre, alors les taux d’intérêt peuvent

encore baisser, ce qui prolongerait la période haussière d’une année ou deux.

SERGE

Pensez-vous toujours qu’une augmentation possible des taux d’intérêt par la Banque du

Canada ou la Réserve fédérale soit reportée jusqu’à la fin de 2013, peut-être jusqu’en

2014 ou même en 2015 dans le meilleur des cas?

MARK

Avec le ralentissement de l’économie canadienne au troisième et au quatrième

trimestre, on peut affirmer que toute hausse des taux d’intérêt aura probablement lieu

vers la fin de 2013. Même si le taux de croissance remontait à plus ou moins 2 %, il ne

serait pas assez élevé pour commencer à réduire la détente monétaire. Ce n’est que si

l’on observe une croissance robuste que la Banque du Canada envisagera

sérieusement de relever les taux d’intérêt.

L’horizon de la Réserve fédérale est encore plus lointain. Une intervention de sa part ne

se produira probablement pas avant 2014, peut-être vers la fin de l’année.

SERGE

Paul a mentionné que les investisseurs sont toujours en quête de rendement. Où se

trouvent les meilleures occasions du côté des titres à revenu fixe?

MARK

Les obligations à rendement élevé ont en effet été populaires. Je crois par contre que

cette popularité tire à sa fin. Dans ce secteur, les écarts se sont contractés à 400, peut-

être 500, points de base, ce qui représente la valeur intégrale d’une obligation à

rendement élevé. On observe un mouvement vers les marchés émergents. Leurs bilans

sont solides, leurs économies sont en expansion et les taux d’intérêt de leurs

obligations sont supérieurs de 500 ou 600 points de base à ceux des obligations d’État.

L’Amérique du Sud serait le premier endroit où je jetterais un coup d’oeil. On entend

des échos intéressants venant de l’Extrême-Orient, hors de la Chine. Je pense que ce

qui s’y passe sera un des faits marquants de 2013.

5 : Gestion active ou gestion passive?

SERGE

Steve, bienvenue à notre table ronde.

STEVE

Merci

SERGE

Fait très intéressant, vous avez récemment lancé, à titre de membre de l’équipe des

FNB de BMO Gestion d’actifs inc., quatre nouveaux FNB innovateurs. La gamme

compte maintenant quarante-huit fonds, qui ont recueilli plus de 8 milliards de dollars

depuis le lancement du premier FNB en 2009. Étant donné la conjoncture économique

et l’environnement de placement, les investisseurs ont-ils avantage à recourir à la fois à

des placements à gestion passive et à gestion active?

STEVE

Bien sûr! Nous ne concevons pas la gestion passive et la gestion active comme des

stratégies ou des forces qui s’opposent. Nous les voyons plutôt comme des stratégies

de placement complémentaires qui accomplissent deux choses importantes : élargir

l’univers de placement et offrir aux investisseurs d’importantes occasions de

diversification. La véritable force des FNB, c’est qu’ils permettent un accès peu coûteux

à beaucoup de marchés, de catégories d’actif et de sous-industries qui seraient hors de

portée pour un seul investisseur, soit pour des raisons de liquidité ou de taille.

En plus d’un accès aux régions et aux marchés, les FNB sont aussi une occasion

d’appliquer différentes stratégies ou thèmes de placement, tels que les actions à

rendement élevé en dividende ou encore nos FNB d’options d’achat couvertes. Tout

cela contribue à augmenter la robustesse d’un portefeuille.

6

6

1

/

6

100%