Optimisez le potentiel du compte d`épargne libre d`impôt

Optimisez le

potentiel du

compte d’épargne

libre d’impôt (CELI)

Le compte d’épargne libre d’impôt (CELI) existe depuis trois ans, mais bon

nombre d’investisseurs semblent confondre ses caractéristiques et celles

d’un régime enregistré d’épargne retraite (REER), l’instrument bien connu

permettant d’épargner à l’abri de l’impôt. Ces deux instruments procurent

des avantages fiscaux précis, mais chacun comporte ses propres règles et

sert à répondre à des objectifs financiers diérents.

Obtenez plus de vos épargnes

Le terme « épargne » dans « compte d’épargne libre d’impôt »

semble créer de la confusion. De nombreux investisseurs ont

l’impression que le CELI est un simple instrument d’épargne,

comme ce qu’ils ont à la banque. En fait, il y a lieu de souligner

les termes « libre d’impôt » : on n’est pas tenu de payer de

l’impôt sur les revenus de ces placements.

Avant de faire un placement, il est important de déterminer

avec votre conseiller financier votre tolérance au risque, parce

que vos rendements refléteront probablement le niveau de

risque que vous aurez assumé. Une fois ce jalon établi, il

pourra vous servir de guide pour déterminer le type de

placement à utiliser dans votre CELI.

Ainsi, des placements trop conservateurs pourraient vous

empêcher de profiter pleinement des avantages fiscaux d’un

tel compte.

Comme un REER, un CELI peut contenir des instruments

divers : certificats de placement garantis (CPG), actions,

obligations et parts de fonds communs. Votre conseiller

financier peut vous aider à déterminer ce qui vous convient.

Il ne faut pas renoncer à un CELI parce que vous avez déjà un

REER. L’utilisation de ces deux instruments comporte des

avantages sur lesquels votre conseiller

financier peut vous renseigner.

1 | Visitez le site AGF.com pour d’autres articles visant à vous informer. Février

POUR VOUS AIDER À MIEUX

COMPRENDRE VOS PLACEMENTS

PLACEMENTS AGF

*

* Mis à jour en juin .

Février

FUND F

2 | Visitez le site AGF.com pour d’autres articles visant à vous informer. Février

Des commissions de vente, des commissions de suivi et des frais de gestion peuvent tous être reliés aux fonds communs de placement.

Veuillez lire le prospectus avant d’investir. Les fonds communs de placement ne sont pas garantis, leur valeur change fréquemment et

le rendement antérieur peut ne pas se reproduire. Les informations contenues dans le présent document sont conçues pour fournir

des informations d’ordre général en rapport avec des possibilités de placement et des stratégies d’investissement et elles n’ont pas

pour objet d’être des conseils en placement exhaustifs pouvant s’appliquer à la situation personnelle d’un individu en particulier. Nous

vous recommandons fortement de consulter un conseiller financier avant de prendre des décisions en matière de placement.

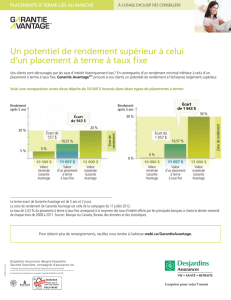

À titre d’exemple, un investisseur « A » placerait

dans un CPG dont le taux de rendement annuel est de %

et un investisseur « B » placerait dans un fonds

d’actions, choisi comme instrument approprié à sa tolérance

au risque. En présumant que le fonds d’actions produise un

rendement de % au cours de l’année, voici quels seraient

les résultats dans chaque cas :

MONTANT

INVESTI

TAUX DE

RENDEMENT

IMPÔT

ÉPARGNÉ

Investisseur « A » (CPG) %

Investisseur « B »

(fonds d’actions)

% *

* Montant dont % serait imposable à titre de gain en capital, en fonction d’un

gain de sur l’investissement.

L’investisseur « B » obtiendrait non seulement des rende-

ments supérieurs, mais il profiterait des avantages du CELI,

ses gains étant à l’abri de l’impôt. Dans le contexte de

placements à long terme et de l’eet des intérêts composés,

l’écart entre les rendements des deux investisseurs ne ferait

que s’accroître avec le temps (en supposant que le choix de

placements et les taux de rendement restent constants).

Trouvez une juste mesure

En faisant des choix trop prudents, vous pourriez ne pas réa-

liser toutes les épargnes que le CELI pourrait vous procurer

sur le plan fiscal. Par contre, des choix trop audacieux pour-

raient s’avérer décevants. Le choix de placements à risque

ore un potentiel de rendement considérable, mais aussi la

possibilité d’une perte importante que l’on ne peut ignorer.

Les pertes en capital encourues dans un compte au

comptant peuvent compenser tout gain en capital provenant

d’autres placements. Toutefois, comme pour un REER, les

placements dans un CELI sont à l’abri de l’impôt et les pertes

en capital ne peuvent être déduites.

Il importe non seulement de choisir le régime approprié, mais aussi de consulter votre conseiller financier

pour déterminer quels placements vous aideront à atteindre vos objectifs financiers.

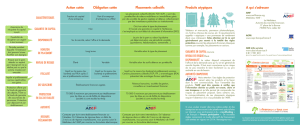

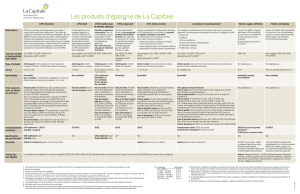

Sachez faire la différence

Le REER est un outil ecace pour la retraite, alors que le CELI peut vous aider à atteindre vos objectifs de préretraite, de retraite ou de

planification successorale. Il est important de comprendre les diérences et les similarités entre ces deux régimes d’épargne libre d’im-

pôt. Consultez le tableau ci-dessous pour voir les avantages que chaque régime, y compris un compte au comptant, peut vous orir.

CARACTÉRISTIQUES DU PRODUIT CELI REER COMPTE AU COMPTANT

Plafond de cotisation annuelle Cotisation de par an; indexée à

l’inflation et arrondie par tranches de

au cours des années suivantes

Pour , % du revenu gagné en

ou , selon le montant

le plus bas (augmente tous les ans)

Aucune limite

Cotisation déductible du revenu Non Oui Non

Report des cotisations Oui Oui s.o.

Conséquences fiscales Aucun impôt, ni sur les revenus de

placement ni sur les retraits

Retenue fiscale eectuée au

moment du retrait et ajoutée à la

déclaration de revenus

La croissance du capital est

entièrement imposable

Pertes en capital Non déductibles Non déductibles Risque de compenser les gains en

capital (trois années d’imposition

précédentes, reportées indéfiniment)

Âge limite de cotisation Aucun Oui ( ans) Non

Possibilité de remettre les

montants retirés

Oui (pendant l’année civile

subséquente)

Non (sauf le Régime d’accession à la

propriété et le Régime d’encourage-

ment à l’éducation permanente)

Oui

Pénalité fiscale en cas de

cotisation excédentaire

Oui, % par mois sur les montants

excédentaires (même si les cotisa-

tions avaient été retirées par la suite

dans la même année d’imposition)

Oui, % par mois si vous dépassez

le maximum de pour

cotisations excédentaires

s.o.

*

* Mis à jour en juin .

Février

1

/

2

100%