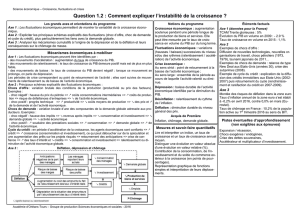

Comment expliquer l`instabilité de la croissance économique ?

Thèmes et

questionnements

Comment expliquer l’instabilité de la croissance économique ?

Notions de

terminale et

acquis de première

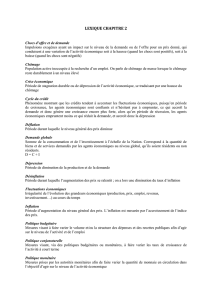

Notions de Terminale : Fluctuations économiques, crise économique, désinflation, croissance

potentielle, dépression, déflation

Acquis de première : Inflation, politique monétaire, politique budgétaire, politique conjoncturelle,

chômage, demande globale

L’observation des fluctuations permettra de mettre l’accent sur la variabilité de la croissance et sur l’existence de

périodes de crise

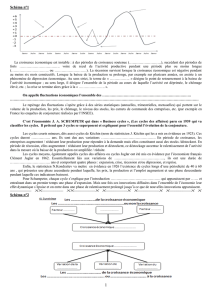

La croissance économique est un phénomène instable, un phénomène cyclique. A des périodes de croissance soutenue (expansion)

succèdent des périodes de forts ralentissements, voire de recul de l’activité productive pendant une période plus ou moins longue (récession ou

dépression). Au sens strict le terme de crise désigne le point de retournement à la baisse de l’activité économique ; au sens large, il désigne

l’ensemble de la période au cours de laquelle l’activité est déprimée, le chômage élevé, etc.; la crise se termine alors grâce à la « reprise ». La

récession survient lorsque la croissance économique est négative pendant au moins six mois consécutifs. Lorsque la baisse de la production se

prolonge, par exemple sur plusieurs années, on assiste à un phénomène de dépression économique.

On appelle fluctuations économiques l’ensemble des mouvements de ralentissement ou d’accélération du rythme de la croissance

économique. Le repérage des fluctuations s’opère grâce à des séries statistiques (annuelles, trimestrielles, mensuelles) qui portent sur le volume de la

production, les prix, le chômage, le niveau des stocks, les carnets de commande des entreprises, etc.

L’analyse des fluctuations économiques repose notamment sur l’étude des différences entre la croissance effective (celle qui est mesurée

au cours d’une période donnée) et la croissance potentielle. La croissance effective dépend des moteurs que sont la consommation finale des

ménages, la consommation collective des administrations, la FBCF (investissement) et des exportations. La croissance économique potentielle est

évaluée par le taux de croissance du PIB potentiel, c’est-à-dire du PIB maximal qui pourrait être réalisé grâce à la pleine utilisation des facteurs de

production disponibles. Le PIB potentiel est donc une évaluation de la production maximale qu’il serait possible de réaliser sans tension

inflationniste ; c’est une mesure des capacités d’offre de l’économie. Elle dépend donc des facteurs de production que sont le travail, le capital et le

progrès technique.

Lorsque la croissance effective est supérieure à la croissance potentielle, cela conduit à des tensions inflationnistes (on parle de «

surchauffe ») ; lorsque la croissance effective est inférieure à la croissance potentielle, on assiste à une montée du chômage. L’écart (« gap » en

anglais) entre croissance effective et croissance potentielle permet donc d’appréhender l’instabilité de la croissance.

Face à une situation où la croissance est insuffisante pour assurer le plein emploi, il convient de déterminer si cela résulte d’une croissance

effective inférieure à la croissance potentielle (ce qui relève de la politique économique conjoncturelle : politique monétaire et budgétaire) ou d’une

croissance potentielle insuffisante (ce qui relève d’une politique économique structurelle : politiques concernant le marché du travail, politiques

concernant la redistribution des revenus et la fiscalité etc.).

On présentera les idées directrices des principaux schémas explicatifs des fluctuations (chocs d’offre et de demande,

cycle de crédit), en insistant notamment sur les liens avec la demande globale.

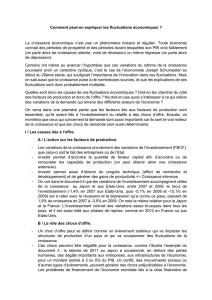

Les chocs d’offre de l’économie : Ces chocs concernent les facteurs de production à savoir la quantité de travail, la quantité de capital et le

progrès technique. Lorsque les chocs d’offre sont positifs : accroissement de la quantité de travail (hausse de la population active occupée, hausse de

la durée annuelle du travail, baisse du coût du travail), accroissement de la quantité de capital physique (hausse du stock de capital fixe grâce à

l’investissement), progrès technique (nouveaux équipements plus performants, accroissement de la qualification de la main d’œuvre, nouvelle

organisation du travail, nouvelles matières premières) alors les capacités de production augmentent et au final la croissance potentielle. Si les chocs

sont négatifs, alors la croissance potentielle baisse.

Les chocs de demande de l’économie : Ces chocs concernent les moteurs de la croissance (INCITATION A PRODUIRE). Les chocs de

demande peuvent concernés notamment : la consommation finale des ménages, l’investissement productif des entreprises, l’investissement public et

les exportations. Lorsque les chocs de demande sont positifs alors les entreprises sont incitées à produire plus et, si elles en ont les capacités, la

croissance économique effective augmente. Les chocs de demande positifs concernant la consommation finale des ménages trouvent principalement

leurs origines dans l’accroissement du pouvoir d’achat des ménages : hausse des salaires, des revenus mixtes, des revenus de la propriété, hausse des

prestations sociales, baisse des prix, baisse du niveau de TVA, baisse des cotisations sociales salariales, baisse des impôts sur les revenus etc. Les

chocs de demande positifs concernant l’investissement productif sont notamment : la hausse de la rentabilité de l’investissement (provoquée

notamment par une baisse des impôts pesant sur les entreprises, une baisse des cotisations sociales patronales etc.), la baisse du taux d’intérêt

débiteur. Les chocs de demande positifs concernant l’investissement public peuvent concerner la décision par les pouvoirs publics par exemple de

mettre en œuvre une politique de grands travaux. Enfin, les chocs de demande positifs concernant les exportations peuvent être provoqués par une

baisse des prix (provenant d’une baisse des coûts de production) ou encore un accroissement de la qualité des produits (compétitivité structurelle ou

hors-prix). A contrario, les chocs de demande négatifs qui vont avoir une influence négative sur la croissance effective, apparaissent lorsque la

consommation finale, la consommation collective, l’investissement et les exportations baissent ou ralentissent.

Les cycles de crédit : Les cycles de crédit trouvent généralement leur origine dans une situation marquée par la baisse des taux d’intérêt et

la facilité des crédits. La baisse des taux et la facilité des crédits est, alors, à l’origine d’une phase d’expansion portée par la hausse de la demande

globale et notamment l’accroissement de l’investissement des entreprises et in fine du niveau de l’emploi (hausse des salaires). Dès lors, peut

s’enclencher parmi certains agents un climat d’euphorie, d’optimisme excessif lié à la hausse du prix des biens et des actifs financiers. Ces derniers

peuvent être incités, dans ce contexte, à emprunter de manière excessive pour poursuivre leurs activités productives et/ou spéculatives. Or, à terme

l’accumulation du capital, l’état de surinvestissement voire celui de surproduction vont à terme provoquer la baisse des prix et l’éclatement des

bulles. C’est le début de la crise, le cycle se retourne. Dès lors, les taux d’intérêt s’accroissent et les crédits se restreignent. Une période de récession

voire de dépression s’enclenche. C’est la déflation à savoir la contraction des prix des biens et des services de consommation mais aussi des actifs

financiers. Les entreprises qui ne peuvent faire face à la baisse des prix font faillite ; les emprunteurs imprudents ne parviennent pas à faire face à

leurs échéances de remboursement ; et certaines banques peuvent faire faillite à leur tour. Dans le même temps, le ralentissement de l’activité

économique provoque la montée du chômage, laquelle provoque la baisse des salaires ce qui renforce les effets négatifs sur la demande globale. La

reprise apparaît lorsque la déflation généralisée permet in fine une nouvelle hausse de la demande.

On rappellera le rôle des politiques macroéconomiques (nationales et européennes) dans la gestion des

fluctuations conjoncturelles

Les politiques macroéconomiques peuvent concerner des politiques conjoncturelles qui cherchent à agir rapidement sur l’économie dans un sens

jugé souhaitable. Il s’agit principalement de la politique monétaire et de la politique budgétaire et dans une moindre mesure de la politique de revenus. Elles

peuvent concerner également les politiques structurelles qui ont des effets à la fois plus durables sur l’économie et dont les conséquences attendues peuvent

mettre plus de temps à apparaître. Elles visent à une modification profonde du fonctionnement de l’économie et tendent à modifier les institutions et les

comportements des agents économiques. Il s’agit notamment de la politique des revenus, de la politique fiscale ou encore de la politique de l’emploi, de la

politique de recherche, de la politique éducative, de la politique industrielle ou encore de la politique de la concurrence. Ces différentes politiques sont des

INSTRUMENTS « au main des gouvernement » pour parvenir aux OBJECTIFS de toute politique économique à savoir : la croissance économique, la

stabilité des prix, le plein emploi et l’équilibre extérieur.

En ce qui concerne le rôle de l’Etat dans le champ de l’économie et plus précisément sur l’opportunité de son intervention, de même que sur les

objectifs et les instruments à privilégier deux grands courants de pensée peuvent être exposés.

Le courant keynésien : Pour les partisans de ce courant au cœur de la dynamique économique se trouve la demande effective, autrement dit la

demande anticipée par les entreprises (qui sera suivie d’un effet de production). Plus précisément, selon les keynésiens, le niveau de l’emploi dans une

économie dépend de volume de production lequel dépend de la demande effective. La demande effective se compose quant à elle de la consommation finale

des ménages (qui dépend elle-même du niveau de revenu des ménages et de la propension à consommer) et de l’investissement des entreprises et des

administrations. Selon les auteurs keynésien, il peut être possible pour l’Etat d’opérer un « réglage fin de la conjoncture » par des chocs positifs ou négatifs

affectant la demande globale (politiques de stop and go). En cas par exemple d’une croissance effective insuffisante pour assurer le plein emploi (présence de

chômage), alors même donc que des capacités de production sont inutilisées, l’Etat peut mettre en œuvre des chocs de demande positifs. Par le biais d’une

politique monétaire expansive (baisse du taux d’intérêt directeur de la banque centrale / achat de titres sur le marché monétaire), il s’agit de faire baisser le

taux d’intérêt monétaire pour permettre aux entreprises d’emprunter à moindre coût et ainsi favoriser l’investissement productif (la demande globale

s’accroît). L’Etat peut lui-même initier une politique de grands travaux (politique budgétaire expansive) qui selon KEYNES, est d’autant plus efficace qu’un

effet multiplicateur peut apparaître. En finançant lui-même des grands travaux, l’Etat incite les entreprises à produire plus et donc à investir et à embaucher

(cf. plans de relance des différents pays occidentaux en 2008-2009). Cette politique budgétaire expansive peut être également accompagnée par une politique

monétaire expansive. Enfin, l’Etat peut pratiquer une politique de revenus en faveur des ménages les plus pauvres. Il s’agit alors d’opérer une politique

verticale de redistribution. En effet, pour les keynésiens, la demande effective peut s’avérer trop faible du fait qu’une partie des revenus des ménages peut être

épargnée, notamment par les ménages les plus aisés. Pratiquer une politique de redistribution verticale des ménages les plus aisés vers les ménages les

pauvres permet ainsi de faire diminuer l’épargne des plus « riches » et d’accroître la consommation des « plus pauvres » et ainsi provoquer un accroissement

de la demande globale et donc inciter les entreprises à produire. Dans le prolongement de la pensée keynésienne si le plein emploi est atteint et la croissance

effective « trop forte », alors pour freiner l’inflation notamment l’Etat peut freiner la demande effective (politique de STOP).

Le courant libéral : Pour ce courant de pensée, l’Etat ne doit pas intervenir dans le champ de l’économie et limiter ses interventions aux fonctions

régaliennes et à la prise en charge des monopoles naturels ainsi que l’éducation. Le courant libéral s’appuie sur la « loi des débouchés » de Jean-Baptiste

SAY. Selon cette loi, « toute offre crée sa propre demande ». Plus précisément, contrairement à ce que suppose Keynes, tout revenu est soit consommé, soit

épargné et l’épargne donne lieu à une dépense d’investissement du même montant. La monnaie est neutre, autrement dit, les agents ne cherchent pas à la

détenir pour elle-même. Ainsi, suite à l’activité productive des revenus sont distribués. Les ménages avec leur revenu, consomment ou épargnent. L’arbitrage

entre consommation et épargne dépendant du taux d’intérêt créditeur. Les entreprises, avec leur profit, peuvent autofinancer leurs investissement ou

épargner. Là encore, la décision d’investir ou d’épargner va dépendre d’un arbitrage entre rentabilité attendue de l’investissement et le taux d’intérêt

créditeur. Au final, l’intégralité de l’épargne des agents à capacité de financement sert à financer des dépenses d’investissement des entreprises en besoin de

financement, lesquelles décident d’investir si et seulement si le taux d’intérêt débiteur est inférieur à la rentabilité attendue de l’investissement envisagé. Le

courant libéral s’appuie également sur les principes de la main invisible d’Adam SMITH, laquelle repose sur le fait que le libre fonctionnement des marchés,

associé à la recherche pour chaque agent de ses intérêts propre, conduit à l’intérêt général et à l’opulence. Par exemple, sur le marché du travail, la décision

des ménages dépend d’un rapport coût / avantage, c’est-à-dire du rapport entre la perte de loisirs que l’emploi représente et le salaire qu’il procure. Si les

ménages considèrent que le salaire ne compense pas la perte de loisirs alors il est chômeur volontaire. Mais tout ménage qui accepte d’être embauché à un

niveau de salaire correspondant à sa productivité est embauché. En effet, la demande n’étant pas une contrainte, les entreprises acceptent d’embaucher tout

travailleur à partir du moment où le coût de celui-ci (salaire+ charges éventuelles) est inférieur à sa productivité marginale. De même, sur le marché des fonds

prêtables, la demande d’épargne dépend négativement du taux d’intérêt débiteur et positivement de la rentabilité attendue de l’investissement. L’approche

libérale conduit les économistes à penser que la dynamique économique dépend des facteurs de la croissance, autrement dit des conditions relatives à l’offre.

Ainsi, dans une situation économique déprimée, la relance de l’activité passe par l’incitation des ménages à travailler (pas d’allocations chômage, pas de

revenu minimum en l’absence de revenus d’activité) et l’incitation des entreprises à embaucher (baisse du coût du travail : « suppression du SMIC »,

allégement des cotisations sociales patronales / accroissement de la productivité des travailleurs : politique de formation). De même pour favoriser

l’investissement, il convient de permettre à un accroissement de la rentabilité attendue des investissements (baisse du coût du travail, baisse des impôts pesant

sur les entreprises) et à une baisse des taux d’intérêt (accroissement de l’offre d’épargne). Suite aux préceptes des libéraux se sont généralisées à partir des

années 80, des politiques de désinflation compétitive. De telles politiques consistent notamment à favoriser les entreprises dans le partage de la VAB

(politique de rigueur salariale) de manière à permettre une hausse des profits nécessaire au financement des investissements et une baisse relative du coût du

travail ce qui toutes choses égales par ailleurs favorise l’emploi. Ainsi, cette politique favorise les FACTEURS de la croissance. Dans le même temps, la

désinflation à savoir le ralentissement de la hausse des prix doit permettre une hausse du pouvoir d’achat des ménages et de la compétitivité-prix des

exportations, ainsi qu’à une baisse des taux d’intérêt nominaux (baisse des primes de risques) ce qui favorise l’investissement. Les MOTEURS de la

croissance incitent donc les entreprises à produire. Les limites d’une telle politique sont notamment que d’une part, la politique de rigueur salariale (hausse

modérée des salaires) pèse négativement sur le pouvoir d’achat tandis que d’autre part, dans un contexte de généralisation de cette politique, les gains en

terme de compétitivité-prix sont faibles et les exportations ne suffisent pas à elles seules à « tirer la croissance ».

On analysera les mécanismes cumulatifs susceptibles d’engendrer déflation et dépression économique et leurs

conséquences sur le chômage de masse

La déflation désigne en économie la contraction des grandeurs économiques et notamment, la baisse des prix, des salaires, ou de la réduction de la

masse monétaire qui peut s’accompagner d’une contraction des grandeurs réelles à savoir la baisse de la production, la baisse de la demande ou encore du

niveau de l’emploi.

En cas d’excès de demande par rapport à l’offre, selon l’école libérale la baisse des prix sur le marchés des biens et des services doit permettre un

retour à l’équilibre puisque d’une part elle provoque la faillite des entreprises les moins compétitives, c’est-à-dire celles dont les coûts de production sont les

plus élevés et qui ne peuvent donc pas baisser les prix en deçà d’un certain seuil (baisse de l’offre) et une hausse du pouvoir d’achat des ménages (hausse de

la demande). Toutefois, la faillite des entreprises peut notamment provoquer un accroissement du chômage. Si bien qu’en l’absence de revenus de

substitution aux revenus d’activité, les ménages licenciés voient leur pouvoir d’achat baisser tandis que les autres sont incités à accroître leur épargne de

précaution. Dès lors, la demande reste inférieure à l’offre et la baisse des prix des biens et services se poursuit. Et ce d’’autant plus que la montée du chômage

provoque une baisse des salaires ce qui renforce la baisse du pouvoir d’achat. Un cercle vicieux s’enclenche. Par ailleurs, la baisse des prix concerne non

seulement les biens et services de consommation, mais également les prix des actifs financiers. Or, la baisse des prix des actifs financiers provoque une baisse

du niveau de richesses des agents et un accroissement de la dette réelle pour ceux qui se sont endettés. La déflation peut alors se traduire par des faillites

bancaires et des faillites d’entreprise. Le cercle vicieux s’amplifie, comme l’a parfaitement illustré la crise de 1929 et dans une moindre mesure la crise des

subprimes de 2008.

1

/

2

100%