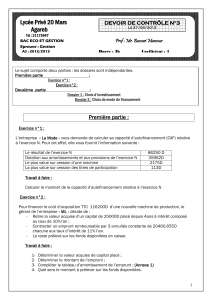

Théories-financières-Partie-I-coût-du-capital-et-décision-de-financement

Telechargé par

Chiekh Jied

Partie I : Coût du capital et décision de financement

Introduction

Une fois que la décision d’investissement a été prise, le chef d’entreprise doit chercher les

ressources nécessaires pour réaliser l’investissement considéré. La décision de financement

est étroitement liée à la décision d’investissement. Elle permet de prendre en compte les

interrogations sur la manière dont les fonds seront recueillis pour financer les projets

d’investissements jugés rentables.

Il existe des sources très diverses concernant l’origine des moyens servant à financer

l’entreprise. Mais toutes comportent un coût dont le calcul permet de guider le choix des

dirigeants. En outre, le choix d’une politique de financement a une incidence sur la structure

du capital de l’entreprise.

1. Les modes de financement (à long terme)

Les instruments de financement traditionnellement connus sont destinés à renforcer les fonds

propres (augmentation du capital par émission de nouvelles actions) ou à procurer des crédits

à l’entreprise (emprunt bancaire, emprunt obligataire, crédit bail).

Mais en dehors de ces modes de financement classiques, il existe d’autres moyens de

financement, tels que les actions à dividende prioritaire sans droit de vote, les certificats

d’investissement, les obligations convertibles en action etc. et à l’apparition de nouveaux

produits de plus en plus complexes, à savoir les produits hybrides (qui possèdent certaines

caractéristiques des actions et certaines caractéristiques des obligations).

2. Le coût des moyens de financement

Le coût d’une source de financement correspond au coût des fonds propres et au coût de la

dette financière.

Si l’on se place du côté de l’actionnaire, le coût des fonds propres doit correspondre au taux

de rentabilité minimum qu’il exige pour acheter ou conserver les titres d’une société.

Si l’on se place du côté du prêteur, le coût de la dette doit correspondre au taux de

rentabilité minimum qu’il réclame pour prêter à une société.

le coût d’une source de financement est le taux d’actualisation qui égalise la somme reçue par

l’entreprise à la date d’origine (date zéro) et la valeur actuelle des sommes à verser dans le

futur, soit sous forme de dividendes, soit sous forme d’annuités de remboursement nette

d’impôt bien évidemment. On désigne par :

- R0 : Les fonds reçus par l’entreprise à l’instant 0 ;

- St : Les sorties de fonds à l’instant t /t = 1,2,…, n.

- K : Le coût du capital.

Le coût spécifique attaché à un actif quelconque se calcule exactement comme le TRI avec

une seule différence : au temps où le calcul du TRI suppose que le flux monétaire de l’année

zéro (I0) est un décaissement et les autres flux monétaires (CFNt : t=1,2……..,n) sont

généralement des encaissements, le calcul des coûts spécifiques suppose juste le contraire : le

flux monétaire à la date 0 est un encaissement et les autres flux dans le temps sont des

décaissements car l’entreprise encaisse le montant net de l’actif à la date 0 pour rembourser

dans les années suivantes les intérêts, les dividendes, le principal…. Ainsi, on peut résumer la

distribution des flux monétaires attachés à un problème d’investissement et celle des flux

monétaires relatifs à un problème de financement comme suit :

2.1. Le coût des fonds propres

Le coût des fonds propres est le taux de rentabilité exigé par les actionnaires de l’entreprise.

La détermination du coût des fonds propres présente des difficultés dues au fait qu’il s’agit

d’actifs à revenus variables (bénéfices futurs aléatoires) et qui dépendent en plus de la

politique future de distribution de dividendes de l’entreprise qui est loin d’être parfaitement

connue par les actionnaires. C’est pourquoi, on doit parler ici d’estimation et non du calcul du

coût des fonds propres.

Être actionnaire donne droit à deux sources différentes de revenus potentiels. L’entreprise

peut rémunérer directement ses actionnaires en leur versant des dividendes, soit l’investisseur

peut également gagner de l’argent en revendant ses actions.

Les dividendes et le produit de la vente des actions déterminent ainsi le prix de l’action.

Selon le modèle général d’actualisation des dividendes, un investisseur évalue une action en

actualisant les flux de trésorerie anticipés qu’il pense recevoir, dividendes et prix de cession :

Avec :

- V0 : valeur théorique de l’action ;

- Vn : prix de revente futur espéré ;

- K : taux de capitalisation des revenus de l’action = taux de rentabilité requis par les

actionnaires = coût des fonds propres.

Cependant, une difficulté de calcul réside dans la fixation de l’horizon économique de

l’évaluation. Habituellement, l’acheteur d’une action ne fixe pas à priori le moment où il va

revendre celle-ci. En plus, cette relation suppose que l’on connaisse Vn, toujours selon la

logique du modèle de la VA (valeur actuelle), le cours Vn dépend lui-même des dividendes

futurs anticipés et du cours de revente de l’action à une période ultérieure, également fonction

des dividendes futurs.

En répétant à l’infini ce raisonnement, il apparait que le cours d’une action est égal à la

séquence des dividendes prévus, actualisés sur un horizon infini, soit :

2.1.1. Le modèle à dividende constant : cas des actions privilégiées

L’action privilégiée est un titre qui donne le droit à son détenteur à un dividende fixe. En

partant de ce principe, et en considérant toujours un horizon infini, la relation devient :

On peut utiliser ces symboles pour appliquer cette formule aux actions privilégiées :

p

p

V

D

ep

k

Où

Dp : le dividende qui sera distribué à l’action privilégiée (fixe) ;

Vp : la valeur marchande (actuelle) de l’action privilégiée ;

Kep : le taux de rendement exigé par l’actionnaire privilégié et supporté par la

société.

Souvent, la société supporte des frais lors de l’émission des actions. tfe est le taux des frais

d’émission net d’impôt par rapport à la valeur marchande (Vp). En tenant compte de ces frais,

la relation devient la suivante :

)1( fep

p

ep tV

D

k

Exemple 1 :

Dans le but de financer une extension, la société «Alpha» cotée en bourse a choisi le

financement par fonds propres. De ce fait, la société décide d’émettre des actions privilégiées

dont le cours boursier est évalué à 75 TND par action. Le dividende annuel versé aux

actionnaires privilégiés est de 10 TND.

1- Quel est le coût d’une nouvelle émission d’actions?

2- Si cette nouvelle émission entrainerait des frais nets d’impôt évalués à 1,5% du prix de

l’action privilégiée, quel serait dans ce cas le coût ?

Corrigé :

2.1.2. Le coût des actions ordinaires :

Le détenteur d’une action ordinaire n’a droit sur les bénéfices et sur les actifs de la société

qu’une fois que celle-ci a rempli toutes ses obligations légales et fiscales.

Pour déterminer le taux de rendement exigé par les actionnaires, on peut utiliser :

Soit le modèle d’évaluation des actions de Gordon et Shapiro (1958) ;

Soit le MEDAF.

2.1.2.1. Modèle de Gordan et Shapiro (1958) : modèle à taux de croissance constant

Les deux auteurs essaient de calculer le coût des actions ordinaires à partir des deux

hypothèses à savoir : (i) la stabilité du dividende distribué et (ii) la perpétuité des FM.

Soient alors :

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

1

/

15

100%