Récession ou dépression

Chapitre 1.2

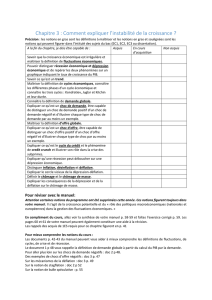

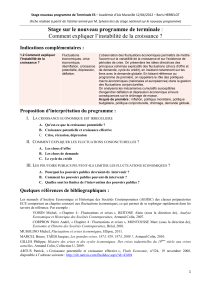

Comment expliquer l’instabilité de la croissance économique ?

Programme officiel :

INDICATIONS COMPLÉMENTAIRES : L’observation des fluctuations économiques

permettra de mettre l’accent sur la variabilité de la croissance et sur l’existence de périodes

de crise. On présentera les idées directrices des principaux schémas explicatifs des

fluctuations (chocs d’offre et de demande, cycle du crédit), en insistant notamment sur les

liens avec la demande globale. En faisant référence au programme de première, on

rappellera le rôle des politiques macroéconomiques (nationales et européennes) dans la

gestion des fluctuations conjoncturelles. On analysera les mécanismes cumulatifs susceptibles

d’engendrer déflation et dépression économique et leurs conséquences sur le chômage de

masse.

Acquis de première : inflation, politique monétaire, politique budgétaire, politique

conjoncturelle, chômage, demande globale

NOTIONS : Fluctuations économiques, crise économique, désinflation, croissance

potentielle, dépression, déflation.

Exemples de Questions de mobilisation des connaissances :

- Expliquez l’intérêt de calculer un taux de croissance potentielle

- Qu’est-ce qu’un choc économique ?

- Expliquez et illustrez la notion de choc d’offre

- Quelles sont les composantes de la demande globale ?

- Expliquez et illustrez la notion de choc d’offre

- Expliquez ce qu’est le cycle de crédit

- Quelles sont les principaux types de politiques macroéconomiques permettant de faire

face aux fluctuations économiques ?

- Comment la politique monétaire peut-elle relancer la croissance ?

- Comment la politique budgétaire peut-elle relancer la croissance ?

- Expliquez les objectifs d’une politique de rigueur

- Expliquez quels sont les objectifs et les outils d’une politique monétaire/budgétaire

restrictive

- Qu’est-ce qu’une situation de déflation ?

- Décrivez les effets cumulatifs engendrant déflation et dépression économique

- Quelles sont les conséquences d’une dépression sur l’emploi ?

-

Exemples de Sujets de dissertation :

- Montrez comment, au sortir de la crise financière de 2008, les politiques budgétaires

ont permis d’en atténuer les effets

- Comment les fluctuations économiques peubent trouver leur origine dans des chocs de

demande ?

- Quels liens peut-on établir entre l’évolution de la demande et les fluctuations

économiques ?

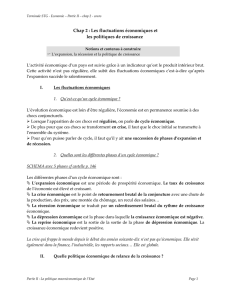

I- Les fluctuations économiques

A- La croissance est instable

1- De la crise à la reprise

2- Les grandes crises historiques

B- Croissance effective et potentielle

1- Qu’est-ce que la croissance potentielle ?

2- Le gap entre croissance effective et potentielle

II- Les explications Exogènes des fluctuations économiques

A- Choc de demande

1- Les composantes de la demande

2- CHocs de demande

3- Exemple de chocs de demande

B- Choc d’offre

1- Exemples de chocs d’offre négatifs

2- Exemples de chocs d’offre positif

III- Les explications endogènes des fluctuations : l’exemple du Cycle du crédit

IV- Les pouvoirs publics peuvent-ils limiter les fluctuations économiques ?

A- Pourquoi les pouvoirs publics devraient-ils intervenir ?

1- car les marchés ne se régulent pas tout seul

2- Car le chomage de masse peut se développer

B- La gestion des fluctuations économiques par les politiques conjoncturelles

1- La politique de relance

A- La politique budgétaire de relance

B- la politique monétaire de relance

2- La politique de rigueur

les risques de la surchauffe : l’inflation

les politiques monétaires et budgétaires restrictives

Récession ou dépression ?

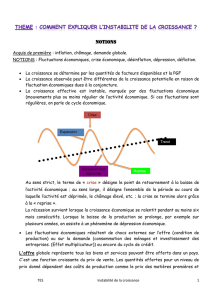

Introduction

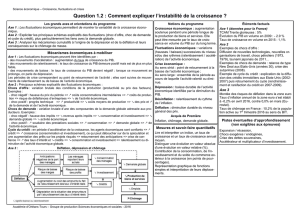

I- LES FLUCTUATIONS ECONOMIQUES

A- LA CROISSANCE EST INSTABLE

Sur le long terme, la production a fortement augmenté d’année en année depuis le début de

l’Histoire.

Sur le court terme, en revanche, cette augmentation globale des richesse a connu des à-coups.

1- DE LA CRISE A LA REPRISE

En effet, la croissance effective est instable : à des périodes de croissance soutenue

(expansion), succèdent des périodes de forts ralentissements, voire de recul de l’activité

productive pendant une période plus ou moins longue (récession ou dépression).

Déf : expansion : hausse du taux de croissance

Déf : ralentissement économique : baisse du taux de croissance

Déf : croissance : hausse de la production durable

Déf : récession : baisse de la production sur 2 trimestres

Déf : dépression : baisse durable de la production, soit plus de 3 ans, soit de plus de 10%. Très

rare.

La récession survient lorsque la croissance économique est négative pendant au moins six

mois consécutifs. Lorsque la baisse de la production se prolonge, par exemple sur plusieurs

années, on assiste à un phénomène de dépression économique.

Déf : la crise : Au sens strict, le terme de « crise » désigne le point de retournement à la baisse

de l’activité économique ; au sens large, il désigne l’ensemble de la période au cours de

laquelle l’activité est déprimée, le chômage élevé, etc. ; la crise se termine alors grâce à la «

reprise » = c’est la phase de ralentissement. Si ce ralentissement est fort, alors on peut aller

jusqu’à la récession ; s’il est très fort, on aborde la dépression.

Déf : On appelle fluctuations économiques l’ensemble des mouvements de ralentissement ou

d’accélération du rythme de la croissance économique.

2- LES GRANDES CRISES HISTORIQUES

Depuis le début du XXème siècle, trois grandes crises ont marqué les économies mondiales :

- La crise des années trente : elle début en 1929

- La crise de 1993

- La petite crise de 2000

- La période actuelle

B- CROISSANCE EFFECTIVE ET POTENTIELLE

1- QU’EST-CE QUE LA CROISSANCE POTENTIELLE ?

L’analyse des fluctuations économiques repose notamment sur l’étude des différences entre la

croissance effective (celle qui est mesurée au cours d’une période donnée) et la croissance

potentielle.

Les économistes considèrent en général que la croissance de long terme est indépendante de

certains évènements conjoncturels et qu’elle dépend des quantités de facteurs de production

disponibles dans l’économie et de l’état des technologies : W, K, et PT.

La croissance économique potentielle est évaluée par le taux de croissance du PIB potentiel,

c’est-à-dire du PIB maximal qui pourrait être réalisé grâce à la pleine utilisation des facteurs

de production disponibles en l’état des technologies donné.

Cette croissance de long terme dessine la croissance potentielle d’une économie càd le sentier

de croissance de long terme que l’économie devrait suivre en l’absence de chocs exogènes ou

de tensions auto-entretenues.

Le PIB potentiel est donc une évaluation de la production maximale qu’il serait possible de

réaliser sans tension inflationniste ; c’est une mesure des capacités d’offre de l’économie.

2- LE GAP ENTRE CROISSANCE EFFECTIVE ET POTENTIELLE

La croissance effective est généralement différente de la croissance potentielle, l’économie

alternant les périodes de surchauffe et de sous-emploi des facteurs de production. Les

fluctuations économiques reflètent donc cette différence entre croissance potentielle et

croissance effective, appelé écart ou gap.

Lorsque la croissance effective est supérieure à la croissance potentielle, cela conduit à des

tensions inflationnistes (on parle de « surchauffe »).

Lorsque la croissance effective est inférieure à la croissance potentielle, on assiste à une

montée du chômage.

L’écart (« gap » en anglais) entre croissance effective et croissance potentielle permet

donc d’appréhender l’instabilité de la croissance.

Face à une situation où la croissance est insuffisante pour assurer le plein emploi, il convient

de déterminer si cela résulte d’une croissance effective inférieure à la croissance potentielle

(ce qui relève de la politique économique conjoncturelle) ou d’une croissance potentielle

insuffisante (ce qui relève d’une politique économique structurelle).

II- LES EXPLICATIONS EXOGENES DES FLUCTUATIONS

ECONOMIQUES

La croissance effective s’éloigne du trend à long terme de la croissance suite à un choc

économique.

Le choc peut-être positif ce qui accroit la croissance effective au-dessus de la

croissance potentielle il faut alors ralentir la croissance effective pour éviter certaines

tensions (inflation, pénurie de main d’œuvre) par une politique de rigueur

Le choc peut-être négatif ce qui diminue la croissance effective au-dessous de la

croissance potentielle il faut alors relancer la croissance effective pour éviter certaines

tensions (déflation, chômage, ralentissement de la croissance et faillites d’entreprises), par

une politique de relance.

Déf : choc économique :

A- CHOC DE DEMANDE

1- LES COMPOSANTES DE LA DEMANDE

PIB + M° = C + I + X° + Stocks

Ou

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

1

/

13

100%