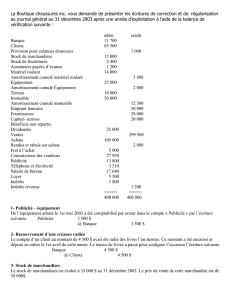

Denis Sasseville GIA400 – Hiver 2003 Page 1 sur 2 Quelques notes

Denis Sasseville GIA400 – Hiver 2003 Page 1 sur 2

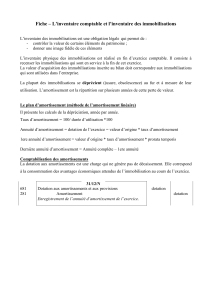

Quelques notes sur l’amortissement fiscal1

Au Canada, les gouvernements provincial et fédéral reconnaissent comme dépense

admissible pour fins d’impôt la dépense liée à l’amortissement des actifs

immobilisés. Comme cette dépense n’entraîne aucune sortie de fonds, nous devons

ignorer comme telle cette dépense dans l’établissement des flux monétaires d’un

projet d’investissement. Toutefois, étant donné que l’amortissement fiscal influence

les flux monétaires en réduisant l’impôt à payer, nous devons tenir compte des

économies d’impôts liées à l’amortissement fiscal dans le calcul de la VAN d’un

projet d’investissement.

La législation fiscale relative à l’amortissement des actifs immobilisés est

relativement complexe. Celle-ci se caractérise notamment par les particularités

suivantes :

1. D’un point de vue fiscal, les biens sont amortis par catégories

prédéterminées et non pas individuellement comme c’est le cas en

comptabilité. Les actifs de même nature sont regroupés dans une même

catégorie ou classe. À chacune des classes correspond un taux

d’amortissement maximal autorisé.

2. Les deux modes d’amortissement permis au Canada sont l’amortissement

dégressif à taux constant et l’amortissement linéaire. Dans la plupart des

catégories, on doit utiliser la méthode du solde dégressif.

3. Le solde en fin d’exercice d’une catégorie s’obtient en ajoutant au solde en

début d’exercice le coût en capital des biens2 acquis pendant l’exercice et en

déduisant le montant provenant de la vente des biens au cours de l’exercice.

Il existe cependant une exception lorsque le prix de vente d’un bien excède

son coût d’origine. Dans ce cas, le montant maximum que l’on peut déduire

de la catégorie d’actif est le coût d’origine. L’excédant du prix de vente sur le

coût d’origine est considéré comme un gain en capital (actuellement, depuis

1990, 75%3 de ce gain doit être ajouré aux revenus imposables de

l’entreprise).

4. L’amortissement fiscal annuel pour une classe d’actif se calcule sur le solde

en fin d’exercice et est basé sur le taux d’amortissement permis pour la

classe en cause. Une exception à cette règle existe lors de l’année de

l’acquisition d’un actif. Dans ce cas, les additions nettes (achats moins les

dispositions) au solde d’une catégorie sont amortissable à un taux équivalent

à 50% du taux maximal autorisé (règle de la demi-année).

1 Ce texte est tiré de Morissette, D., Décisions financières à long terme, 3e édition, Les

éditions SMG. J’ai modifié sensiblement le texte à certains endroits.

2 Le coût en capital d’un bien désigne le coût global engagé par l’entreprise pour acquérir le

bien. Il inclut les frais d’installation, les frais de douane et la taxe de vente. De plus, lorsque

l’achat d’un bien amortissable permet d’obtenir, de la part d’un gouvernement ou de tout

autre organisme public, une subvention ou un crédit d’impôt à l’investissement, on doit

retrancher du coût en capital du bien le montant de l’aide reçue.

3 Actuellement, en 2003, ce taux est de 50%.

Denis Sasseville GIA400 – Hiver 2003 Page 2 sur 2

5. Le solde en début d’année « t + 1 » d’une catégorie donnée est la différence

entre le solde trouvé en fin d’année « t » et l’amortissement réclamé pour

l’année « t ».

6. Si l’entreprise a vendu tous les actifs appartenant à une catégorie donnée,

celle-ci est alors fermée. Dans ce cas, l’entreprise pourra bénéficier d’une

économie d’impôt (s’il y a une perte finale) ou devra payer de l’impôt (s’il y a

un gain en capital et/ou une récupération d’amortissement).

a) Perte finale :. Lorsque l’entreprise vend le dernier actif appartenant à

une catégorie donnée et que le prix de vente est inférieur au solde de

la classe, ceci occasionne une perte finale qui est déductible en entier

des revenus de l’entreprise dans l’année où la classe est fermée.

b) Récupération d’amortissement : Lors d’une fermeture de classe, si

le prix de vente de l’actif excède le solde de la classe, ceci signifie que

l’entreprise a déprécié trop rapidement les actifs de la catégorie et, par

conséquent, a bénéficié d’économies d’impôt trop élevées au cours des

années antérieures. Dans ces conditions, le fisc considérera que la

différence entre le prix de vente du bien (jusqu’à concurrence de son

coût) et le solde de la classe constitue une récupération

d’amortissement, laquelle est taxable en entier. L’excédant du prix de

vente sur le coût du bien, s’il y en a un, constitue un gain en capital

imposable aux trois quarts4.

7. Lorsque le solde d’une catégorie d’actif est créditeur (négatif) à la fin d’une

année, il constitue une récupération d’amortissement qui doit être ajoutée en

entier aux autres revenus de l’entreprise pour l’année en cause et ce, même

s’il reste encore des actifs dans la catégorie.

8. Il ne peut y avoir de perte en capital (déductible d’impôt) sur des actifs

amortissables. Par contre, la vente d’un actif non amortissable (comme, par

exemple, un terrain) peut donner lieu à une perte en capital (déductible

d’impôt).

4 Actuellement, en 2003, à la moitié plutôt qu’aux trois quart.

1

/

2

100%