Reconstruire la gouvernance

Reconstruire la gouvernance

financière mondiale ?

Olivia Montel-Dumont

In « Découverte de l'économie / vol. 2

Questions et débats contemporains »

Cahiers français n°347 Novembre-décembre 2008

Au-delà des mesures à mettre en œuvre pour venir à bout

de la crise, celle-ci pose plus généralement la question de

la « gouvernance » du système financier mondial.

Les événements des dix-huit derniers mois ont en effet mis

en évidence plusieurs failles dans le dispositif de

régulation, notamment pour ce qui concerne la gestion des

risques.

Réformer la régulation du secteur bancaire et des

activités financières

Tout d'abord, les règles prudentielles imposées aux

banques par les accords de Baie I n'ont pas permis de

contenir le risque de crédit. Grâce au mécanisme de

titrisation, les banques ont pu contourner leurs obligations

relatives à la détention de fonds propres. Elles ont ainsi

transféré une grande partie du risque qu'elles prenaient

vers d'autres agents. Ce mécanisme d'externalisation des

pertes éventuelles a favorisé de leur part des

comportements risqués. Le nouveau dispositif de

régulation du secteur bancaire, Baie II (4), prévoit une

meilleure prise en compte des opérations de transfert du

risque. Cette amélioration du dispositif initial semble

toutefois insuffisante à plusieurs économistes. De façon

générale, les propositions en faveur d'une régulation

accrue du secteur bancaire et des opérations financières

sont nombreuses. Michel Aglietta suggère d'étendre toutes

les règles de contrôle aux opérations hors-bilan des

banques et aux institutions financières non régulées. Le

périmètre d'application du dispositif de Baie (I et II) est en

effet restreint au secteur bancaire. Plusieurs institutions

financières ne sont donc pas assujetties aux règles de

prudence, bien qu'elles participent à la création et à la

circulation des risques. Artus et al. (2008) (5) affirment

pour leur part la nécessité de combler les « trous » de la

réglementation financière, en réintégrant par exemple

l'ensemble des opérations de titrisation ainsi qu'une partie

du «private equity » dans le champ réglementaire. Le

caractère « procyclique » des normes de Baie II ainsi que

l'insuffisante prise en compte, dans le dispositif de

régulation, du risque de liquidité, sont également dénoncés

(6). En outre, la crise des subprimes semble sonner le glas

de l'organisation américaine du secteur bancaire, qui

différencie les banques d'investissement des banques

commerciales. Cette spécialisation a fait peser sur les

mêmes agents les risques liés aux activités

d'investissement, et les plus grandes banques

d'investissement américaines ont soit changé de statut,

soit fait faillite, soit été absorbées. Le modèle européen de

la banque universelle, aux activités diversifiées, est

désormais mis en avant.

Doter les banques centrales d'outils contracycliques

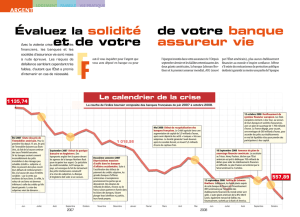

Ensuite, la politique expansionniste de la Fed dans les

années succédant à l'éclatement de la bulle Internet et au

11 septembre 2001, a favorisé la crise de 2007-2008. La

baisse appuyée des taux d'intérêt-de 5,25 points entre

janvier 2001 et mars 2003 -, destinée à maintenir le niveau

d ' activité par un soutien à la consommation et à

l'investissement immobilier, aurait abouti à un endettement

excessif engendrant toutes sortes de débordements, dont

les crédits subprimes. Michel Aglietta propose ainsi de

doter les banques centrales d'outils permettant de pré

venir la formation de bulles : « Dans la phase euphorique

du cycle, elles doivent pouvoir freiner l'expansion du crédit

par des exigences en capital qui augmentent avec la

croissance du crédit. Il s'agit d'un outil contracyclique qui

accompagnerait le taux d'intérêt à la poursuite d'un double

objectif de stabilité financière et monétaire (7) ».

Réguler le comportement des agents intervenant sur

les marchés financiers

Enfin, au niveau microéconomique, plusieurs catégories

d'agents intervenant sur les marchés financiers sont

accusées d'avoir favorisé la crise. Comme pour les crises

précédentes, les agences de notation ont mal anticipé les

risques. En notant bien les titres adossés à des crédits

subprimes, elles ont permis leur dissémination dans tout le

système financier. Leur comportement s'est une fois de

plus révélé procyclique : elles ont encouragé la circulation

de certains titres en sous-estimant leur risque, puis ont

amplifié la méfiance envers ces titres en baissant leur

note, une fois le risque avéré. Or, les agences de notation

détiennent un rôle-clef dans le dispositif de gouvernance

financière : censées améliorer la transparence de

l'information sur les marchés, leurs notes servent de

référence pour l'appréciation du risque pris par les

banques. Outre leur modèle d'évaluation du risque, qui est

aujourd'hui remis en cause, la question de la rémunération

de leurs services se pose à nouveau. Le mode de

rémunération des agences de notation crée en effet un

conflit d'intérêts potentiellement dommageable pour la

collectivité, car la production de notes est payée par

l'institution qui émet les titres (8). Les normes de

rémunération des traders sont également évoquées par

certains économistes. Gunther Capelle-Blancard dénonce

ainsi un système qui distribue d'énormes primes à des

agents qui n'assument pas personnellement les risques

qu'ils font encourir à d'autres, et ce d'autant plus que les

bonus ne sont pas distribués sur la durée mais sur une

année (9).

(4) Les règles de Baie II s'appliquent aux établissements de

crédit dans l'Union européenne depuis janvier 2008 et

devraient entrer en vigueur pour les grandes banques

internationales américaines en janvier 2009.

(5) Cf. Artus P., Betbèze J.-P., de Boissieu Ch.. Capelle-

Blancard G. (2008), La crise des subprimes. Rapport du CAE

n° 78, Paris, La Do¬cumentation française.

(6) Idem. Sur le risque de liquidité, cf. notamment Couppey-

Soubeyran J. (2008), « Baie II face aux leçons de la crise des

subprimes », complément à Artus P. et al. (2008).

(7) Cf. « Le retour de l'État, la solution aux dérapages du

marché ? Six économistes répondent ». Le Monde. 18

octobre 2008

(8) Sur les propositions de réforme concernant les agences

de notation, voir Artus P. et al. (2008).

(9) « Le retour de l'État, la solution aux dérapages du marché

? Six économistes répondent », op. cit.

1

/

1

100%