2011 : Les incertitudes d`un monde en convalescence

2011 : Les incertitudes d'un monde en

convalescence

Par Adrien de Tricornot LE MONDE ECONOMIE | 17.01.11

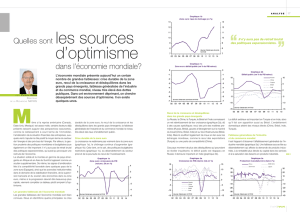

L'année 2011 se présente sous de délicats auspices. La reprise

reste incertaine et molle dans les pays développés, et soumise à

de forts risques. Les Etats-Unis poursuivent une politique de

soutien à l'économie au prix d'un déficit budgétaire qui restera

gigantesque, alors que le ressort passé de la croissance -

l'endettement massif des ménages — est cassé pour longtemps.

La masse de liquidités injectées par la Réserve fédérale

américaine (Fed) dans l'économie ne suffit plus à rassurer les

créanciers obligataires. Les forces centripètes sont à l'œuvre

dans la zone euro, où les pays les plus fragiles devraient encore

souffrir de la récession.

Les capitaux flottants se placent massivement sur les marchés

de matières premières, nourrissant une envolée des prix du

pétrole, du blé ou du sucre qui frappe les pays pauvres

importateurs. Empruntés à bas coût en dollars, ces capitaux

spéculatifs vont aussi se placer à des taux d'intérêt plus élevés

au Brésil, en Afrique du Sud ou en Turquie, déstabilisant ces

pays dont la monnaie s'apprécie, tandis que le yuan chinois,

étroitement contrôlé, reste sous-évalué.

LA CHINE S'EXPOSE A L'EXPLOSION DES PRETS NON

PERFORMANTS

Le financement de la croissance des pays émergents pose

problème : la Chine a relancé le crédit et expose son système

financier à l'explosion des prêts "non performants". Plus

prudents, le Brésil ou la Turquie auraient besoin de plus

d'investissements directs, plutôt que des flux volatils qui

abondent aujourd'hui...

Les cartes de l'économie mondiale sont rebattues par la crise,

qui accentue et révèle des tendances à l'œuvre depuis plusieurs

années, gommant au passage la frontière entre pays émergents

et pays développés tant leurs niveaux de risques convergent

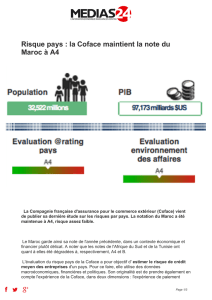

désormais, selon l'édition 2011 du colloque de Coface "Risque

Pays", dont "Le Monde Economie" est partenaire.

"En dix ans, le risque pays a évolué de façon spectaculaire. Le

risque des grands pays émergents est désormais mieux noté que

celui de certains pays industrialisés: la Chine, l'Inde, le Brésil ou

la Pologne, notés A3, dépassent la Grèce et l'Irlande, notés A4,

ou le Portugal et l'Espagne, notés A3 avec surveillance

négative", témoigne Yves Zlotowski, économiste en chef de

Coface. La note de Coface mesure le niveau moyen de risque

d'impayé présenté par les entreprises d'un pays.

Traditionnellement, les analystes insistaient sur la composante

en devise de la dette des émergents, redoutant une crise de

change. Cependant, dit M. Zlotowski, "la distinction entre pays

émergents et industrialisés a de moins en moins de sens. La

crise souveraine dans la zone euro est un coup de semonce :

plus personne n'est à l'abri".

Pour lui, c'est l'une des "croyances collectives d'avant-crise" qui

tombe. L'absence de risque de change a facilité le

surendettement de certains pays et a permis que leur déficit

courant et leur dette totale - publique et privée - atteignent des

niveaux bien supérieurs à ceux qui avaient déclenché naguère la

crise russe ou la crise argentine. "Mais il arrive un moment où,

même si vous êtes un pays développé et si vous avez l'euro, on

ne vous prête plus, quel que soit le taux d'intérêt", analyse-t-il.

"On aurait tort de penser que les crises souveraines ne sont que

le résultat d'une équation financière liée à la dette publique,

ajoute François David, président de Coface. Dans l'histoire de ce

type de crise, c'est le modèle de croissance et la capacité de

l'Etat à mobiliser les ressources qui sont sanctionnés. Un chiffre

me paraît parlant : en Irlande, modèle porté aux nues par les

analystes anglo-saxons ces trente dernières années, les recettes

budgétaires sont de dix points inférieures à la moyenne de la

zone euro, et elles ont baissé depuis les années 1990 !"

A l'inverse, l'accent aurait peut-être trop été mis - du point de vue

de la prévision des incidents de paiement interentreprises - sur

les failles de gouvernance dans les émergents : ils ont montré

leur capacité à mener des politiques de relance et se sont bien

sortis de la crise, comme la Chine, le Brésil, ou encore la

Turquie, qui n'a pas fait appel au Fonds monétaire international

(FMI).

ENTREES DE CAPITAUX

Si le risque des pays émergents s'est atténué, il n'a pas disparu.

L'un des enjeux de 2011 devrait être, pour le Brésil, l'Afrique du

Sud et la Turquie, le contrôle des entrées de capitaux spéculatifs

qui déstabilisent leurs économies en renchérissant leur devise et

en pénalisant leurs exportations.

L'Afrique du Sud et la Turquie pourraient hésiter à prendre des

mesures comparables à la taxation des capitaux entrants

adoptée par le Brésil, car elles n'attirent pas assez

d'investissements directs et sont sans doute soucieuses de ne

pas décourager les investisseurs étrangers.

La Chine, elle, maîtrise les entrées de capitaux en ne permettant

que très progressivement la convertibilité de sa devise. "Elle agit

selon son intérêt et ne devrait pas réévaluer rapidement le yuan,

dont elle contrôle le taux de change, se bornant à reprendre un

rythme de hausse annuel de 3 % face au dollar, comme avant la

crise", prévoit M. Zlotowski.

Qu'anticiper, dans ce contexte, pour 2011 ? Coface se montre

d'un optimisme modéré pour les Etats-Unis, en n'envisageant

qu'une hausse de 2,1 % du produit intérieur brut (PIB) américain,

notamment à cause des conflits potentiels entre un Congrès

républicain et le président démocrate, Barack Obama. Au-delà

des mesures de soutien à la croissance en 2011, l'économie

américaine se normalise et se désendette, ce qui pèsera

durablement sur l'activité.

Les stigmates de la crise ne sont pas effacés dans le tissu

économique aux Etats-Unis ni en Allemagne ou en France qui,

tous trois notés A2 avec une surveillance positive, n'ont pas

retrouvé leur sésame (A1) antérieur. Le Royaume-Uni (A3 avec

surveillance positive) et l'Italie (A3) sont dans une situation plus

difficile.

DOUTES POUR LE PORTUGAL, LA GRECE, L'IRLANDE OU

L'ESPAGNE

Surtout, poursuit M. Zlotowski, d'autres pays de la zone euro

s'enfoncent dans un état beaucoup plus préoccupant : "Je doute

très fortement que le Portugal (A3, surveillance négative), la

Grèce (A4), l'Irlande (A4) ou l'Espagne (A3, surveillance

négative) reviennent à leurs niveaux précédant la crise en 2011.

Les trois premiers devraient en effet continuer à souffrir de la

récession. Un appel à l'aide multilatérale est possible au

Portugal."

Mais le sauvetage financier n'apporte pas de réponse de long

terme aux problèmes économiques : "Il est toujours assorti de

conditionnalités qui constituent l'élément le plus délicat du

sauvetage, comme l'ont toujours illustré les grandes crises

souveraines émergentes. Plus on avance dans le temps et plus

la capacité des gouvernements à faire passer des politiques

d'austérité est faible, car il y a un phénomène de lassitude." Sur

l'ensemble de la zone euro, la croissance ne dépasserait pas

globalement 1,4 % en 2011, selon Coface.

Enfin, "last but not least", les risques restent très présents en

Europe centrale et orientale, qui renoue faiblement avec la

croissance : Coface prévoit 3,5 % en 2011, contre 5 % à 7 %

avant la crise.

La Roumanie, la Hongrie et les pays baltes doivent aussi se

désintoxiquer de la dette, ce qui pèsera durablement sur leur

dynamisme. "Une forte volatilité des taux de change est à

attendre en Roumanie et en Hongrie, compte tenu de la faible

lisibilité des politiques économiques, ce qui sera dangereux

compte tenu du poids de l'endettement privé en devise", prévient

M. Zlotowski. Plus complexe, plus incertaine, l'analyse des

risques ne chômera pas cette année.

1

/

1

100%