Le retour du dollar

Le retour du dollar

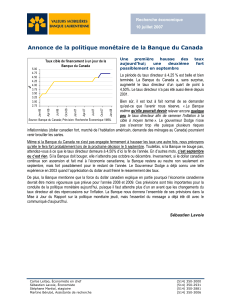

LAGUNA BEACH - Le dollar est à la hausse. Seulement au cours des quatre

derniers mois sa valeur a grimpé de plus de 7% par rapport à un panier constitué

par une dizaine de devises importantes, et il a fait un bond encore plus important

par rapport à l'euro et au yen. Cette hausse qui est la conséquence de progrès

économiques réels et de politiques divergentes pourrait contribuer au

"rééquilibrage" dont l'économie mondiale a besoin. Mais ce résultat est loin d'être

garanti, compte tenu des risques d'instabilité financière liés à cette évolution.

Deux facteurs majeurs interviennent en faveur du dollar, notamment si on le compare à

l'euro et au yen. Tout d'abord les USA sont régulièrement plus performants que l'Europe

et le Japon en termes de croissance et de dynamisme économique - une situation qui va

sans doute perdurer - du fait non seulement de leur flexibilité économique et de leur

énergie pour entreprendre, mais aussi d'une politique plus résolue depuis le début de la

Page 1/3

crise financière mondiale.

Deuxième facteur, après une période d'alignement, la politique monétaire de ces trois

grandes économies d'importance systémique divergent, ce qui fait que les différents

pays, au lieu de suivre une trajectoire économique identique, chacun à son rythme,

suivraient des trajectoires variées. Alors que la Réserve fédérale américaine a mis fin le

mois dernier à sa politique de relâchement monétaire (QE, quantitative easing)

consistant à acheter massivement des titres, la Banque du Japon et la Banque centrale

européenne (BCE) ont annoncé récemment le renforcement de leur programme de

stimulation monétaire. Mario Draghi, le président de la BCE, a même affiché sa volonté

d'élargir le bilan de l'institution d'un montant considérable, 1.000 milliards d'euros.

Une "guerre des devises"

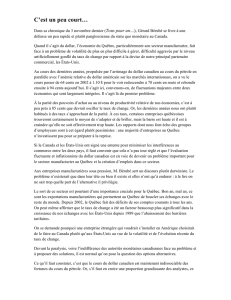

Les taux d'intérêt américains à la hausse attirant de nouveaux capitaux et poussant

le dollar toujours plus haut, sa réévaluation paraît être le remède adéquat pour catalyser

un rééquilibrage mondial attendu de longue date qui favorise la croissance et limite le

risque de déflation en Europe et au Japon. Plus spécifiquement, un dollar plus cher

améliore la compétitivité des entreprises européennes et japonaises aux USA et ailleurs,

tout en diminuant la pression déflationniste structurelle sur les économies à la traîne en

suscitant une hausse du prix des importations.

Néanmoins, tant pour des raisons économiques que financières, il n'est pas sûr que la

hausse du dollar aura des effets positifs. L'économie américaine est plus résiliente et plus

flexible que celle des autres pays développés, mais pas encore assez robuste pour

s'ajuster en douceur à une variation significative de la demande extérieure. Au vu de la

politique monétaire de la BCE et de la Banque du Japon, le Congrès américain pourrait

considérer une telle variation comme une "guerre des devises" méritant des représailles

politiques.

Par ailleurs, la variation soudaine d'une devise importante favorise l' instabilité des

marchés financiers. Il est vrai que ce risque était plus élevé lorsqu'un plus grand

nombre de pays émergents avaient lié leur devise au dollar, car une variation d'une

certaine amplitude de la valeur du dollar pouvait affaiblir leur balance de paiements et

éroder leurs réserves en devises étrangères, mettant à mal leur solvabilité. Aujourd'hui,

beaucoup de ces pays ont un régime de taux de change plus flexible et quelques-uns

disposent des réserves voulues.

Mais un autre facteur pourrait entraîner un problème analogue : en voulant à de

multiples reprises limiter la volatilité des marchés financiers au cours des dernières

années, les banques centrales ont involontairement poussé à une prise de risque

excessive. Il en a résulté une hausse du prix des actifs financiers au-delà de ce qui est

justifié par les fondamentaux économiques. La volatilité prolongée des marchés des

changes va sans doute se propager à d'autres marchés, aussi l'exigence de meilleurs

fondamentaux économiques pour valider le prix des actifs va-t-elle s'intensifier.

Le réalignement des devises qui est en cours n'aura pas nécessairement des

Page 2/3

conséquences néfastes ; il pourrait au contraire relancer l'économie mondiale en

renforçant ses composantes les plus faibles. Mais la seule façon de tirer avantage de ce

réalignement sans provoquer de graves troubles économiques et sans accroître la

volatilité des marchés financiers est d'adopter des mesures complémentaires pour

soutenir la croissance - par exemple en accélérant les réformes structurelles, en

rééquilibrant la demande agrégée et en réduisant ou en éliminant le surendettement.

A son niveau actuel, la croissance mondiale ne permet pas une simple redistribution de

ses bénéfices entre les pays. Le PIB mondial doit encore augmenter pour cela.

La montée du dollar, aussi prometteuse soit-elle, n'est qu'un premier pas. Les Etats

doivent veiller à ce que le réalignement des devises favorise une reprise économique

équilibrée, stable et durable. S'ils ne le font pas, ils risquent d'avoir à gérer l'instabilité

financière qui en résultera.

Traduit de l'anglais par Patrice Horovitz

© Project Syndicate 1995-2014

Page 3/3

1

/

3

100%