L`année 2011 aura été essentiellement marquée par

L’année 2011 aura été essentiellement marquée par la problématique de la dette publique, la sous-capitalisation

bancaire en zone euro, ainsi que leur effet néfaste sur une conjoncture européenne menacée par la récession et, par

ricochet, la montée en puissance du risque à l’échelle globale. Si l’on ajoute à cela le fait que les Etats-Unis ont perdu

leur notation financière « AAA » en raison de leur incapacité à endiguer le déficit public, on comprend mieux pourquoi la

croissance mondiale a progressivement perdu pied et est désormais entré, selon le Fonds monétaire international (FMI),

dans une « phase dangereuse ».

En 2012, les Etats-Unis devraient connaître une croissance (1,8%) inférieure à la tendance de long terme, du fait de la

faiblesse persistante de leur marché immobilier et, en l’absence de solutions au déficit budgétaire, de la dégradation de

la confiance des consommateurs et entrepreneurs. Quant au Vieux Continent, sa sortie de la spirale d’endettement sera

conditionnée aux progrès qui seront ou non réalisés au niveau de la recapitalisation des banques et des réformes

fiscales (voire de l’émission d’euro-obligations). Enfin, les marchés émergents, en particulier en Asie, devraient être à

même d’assouplir leur politique monétaire.

1.1 Etats-Unis: Une reprise inférieure à la moyenne de long terme

A l’approche des prochaines élections US, le président Obama s’arrache les cheveux pour trouver le

moyen de redynamiser l’économie. Depuis la deuxième vague d’assouplissement monétaire quantitatif

(« QE2 »), et compte tenu du fait que les taux courts US sont déjà virtuellement nuls depuis trois ans, le

gouvernement américain n’a plus guère de levier à actionner. D’autant que l’« Operation Twist » (qui a permis à

la Fed d’augmenter la duration moyenne de son portefeuille obligataire) du troisième trimestre n’a pas vraiment

dopé le PIB.

La faiblesse de la croissance US, perceptible lors des trois derniers trimestres, risque de rester d’actualité

au cours des deux prochaines années (1,8% en 2012 et 2,2% en 2013).

L’économie US est toujours sous la menace de la crise de la dette européenne. Compte tenu de la forte

interconnexion financière et commerciale entre les agents économiques, il serait illusoire de croire que les

Etats-Unis pourraient sortir indemne d’une implosion de la zone euro. En témoigne d’ailleurs le courtier MF

Global qui a été contraint, en 2011, de faire faillite en raison d’une exposition excessive à la dette souveraine de

la zone euro.

Un risque encore amplifié par des marchés du travail et de l’immobilier qui demeurent particulièrement moroses.

Près de 25% des propriétaires immobiliers sont liés à des crédits hypothécaires pour lesquels la valeur

des biens immobiliers pris en compte est désormais supérieure à leur valeur de marché actuelle.

Le marasme du marché immobilier est largement imputable à la faible confiance des consommateurs. Quant

au marché du travail, sa physionomie est fort peu engageante : les employeurs refusent d’engager et le taux de

chômage ne s’est que très modestement atténué à 8,6% en novembre.

1 sur 3 10/01/2012 11:21

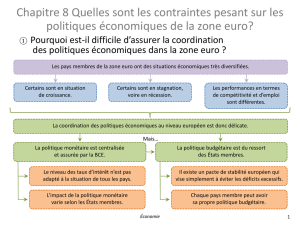

1.2 Europe: Lutter pour sortir du surendettement

La crise des liquidités affecte de plus en plus de pays européens. Si la Grèce est devenue emblématique

avec 345 milliards d’euros de dettes (soit 154% de son PIB 2010), l’Italie fait désormais figure de véritable

cauchemar, son compteur de dettes personnel affichant 1.883 milliards d’euros (soit 130% de son PIB

2010).

Quasiment tous les pays du Vieux Continent sont contraints de payer pour le surendettement des pays

« GIPSI ». Moody’s a récemment mis en garde la France et d’autres pays du « noyau dur » de la

zone euro contre une possible suppression de leur rating « AAA » en raison du tassement

conjoncturel, de leur forte exposition à la dette « GIPSI », et de la vulnérabilité de leur secteur bancaire.

Bien que plusieurs pays GIPSI aient changé de gouvernement, le marché continue à accorder peu de

confiance aux dirigeants politiques, comme en atteste l’élargissement des primes de risque sur le

marché obligataire et le renchérissement des « assurances crédit » (credit-default swaps, ou CDS).

Ecueil supplémentaire pour les pouvoirs publics, les Etats-Unis, le Japon et les pays « BRIC » (Brésil,

Russie, Inde et Chine) ne semblent pas vraiment enclins à participer au refinancement de la zone euro.

Autre handicap, la BCE et l’Allemagne refusent toujours obstinément que l’institut d’émission européen

procède à des rachats massifs de dettes des pays de la périphérie européenne. La banque centrale et les

Allemands insistent pour que les pays en proie à des difficultés financières mènent avant tout les réformes et

l’austérité nécessaires à leur maintien dans la zone euro.

Le désendettement est par nature un processus long et douloureux. Les mesures d’austérité telles que le

2 sur 3 10/01/2012 11:21

relèvement des taxes et la contraction des dépenses sont de nature à éroder la confiance des consommateurs et

induire une récession plus profonde à court terme. Comme les Etats les plus endettés devront aussi composer

avec une moindre compétitivité (du fait de la relative vigueur de l’euro, de leur moindre productivité, et d’un

chômage très élevé), il leur faudra probablement plusieurs années avant de pouvoir renouer avec une réelle

croissance…

Rien que pour 2012, l’Italie devra rembourser 380 milliards d’euros de dettes arrivant à échéance, dont

113 milliards d’euros pour le seul premier trimestre. On peut donc s’attendre à ce que les trois premiers

mois de la nouvelle année soient particulièrement chauds pour les Italiens. Il n’est pas exclu qu’ils doivent

recourir à un « bailout » externe. Le Fonds européen de stabilité financière (FESF) a certes à sa disposition deux

nouveaux outils pour accroître sa capacité de prêts (440 milliards d’euros), en ce compris un programme visant à

garantir jusqu’à 30% des nouvelles émissions obligataires des pays en difficulté et des véhicules financiers

destinés à intervenir plus facilement sur les marchés obligataires primaire et secondaire (« co-investment funds »

(CIF)).

Bien que le dispositif semble bien accepté par les marchés, le problème essentiel du FESF est que sa force

de frappe demeure insuffisante : le fonds manque toujours des ressources nécessaires pour porter

assistance à des pays du calibre de l’Italie ou, si la contagion progresse davantage, de l’Espagne et de la

France. La tâche du FESF pourrait encore se compliquer si le coût du crédit venait à croître davantage. L’aide du

FMI serait alors la bienvenue…

L’Allemagne ne peut échapper au ralentissement économique. La croissance des ventes dans le secteur

manufacturier n’est plus que de 2,4%, son plus faible niveau depuis la reprise économique en novembre 2009, et

la production industrielle s’est tassée à moins de 5%, son plus faible niveau depuis 13 mois. Le gouvernement

allemand a d’ailleurs ajusté sa prévision de croissance 2012 à seulement 1%.

Au final, nous anticipons une année 2012 difficile et volatile pour l’Europe, avec, à la clef, un taux de

« croissance » négatif en zone euro (-0,4%).

1.3 Economies émergentes: Baisses de taux en vue

Les marchés émergents, qui ont longtemps fait figure de principale poche de croissance au niveau global,

commencent à patiner en raison de la baisse de régime de leurs exportations et des pressions inflationnistes.

C’est ce qui explique que les banques centrales ont repris ou sont sur le point de reprendre une

posture plus accommodante. L’Australie, le Brésil, Singapour, l’Indonésie et la Thaïlande s’affichent comme

des pionniers en la matière avec des baisses de taux directeurs de 25 à 100 points de base (100 points de base

= 1%) en l’espace de quelques mois. On peut s’attendre à ce que ce mouvement s’amplifie et soit rejoint par

d’autres pays comme la Chine.

Pour 2012, un ralentissement de la croissance émergente paraît probable (8,7% en Chine, contre 10,3%

en 2010). Mais la prévisible modération de l’inflation et le processus de détente monétaire devraient soutenir la

consommation locale, au même titre d’ailleurs que le dynamisme du commerce intra-zone.

ING Belgium SA - Cours Saint Michel 60 – 1040 Brussels

© 2011 ING Belgium SA, all rights reserved.

3 sur 3 10/01/2012 11:21

1

/

3

100%