Les cycles courts de Juglar à aujourd`hui 1

Les cycles courts de Juglar à aujourd'hui

1- Clément Juglar, l'inventeur des cycles

( …) Neuf ans après la récession de 1993, l'économie française connaît un sévère ralentissement. 1975

avait été une année de récession et 1984, marquée par la hausse du dollar, n'a guère été brillante. Ainsi,

tous les neuf ans, notre économie est atteinte de langueur. Or, quelqu'un l'avait prévu il y a longtemps

déjà, un économiste un peu à part, qui connut la renommée puis l'oubli avant que son nom ne soit définiti-

vement associé à la notion de cycle économique. Il s'agit de Clément Juglar.

Il naît à Paris le 15 octobre 1819. Son père a quitté ses Alpes natales qui à l'époque acceptent d'être «

Basses » mais sont aujourd'hui de « Haute-Provence »... Médecin, il impose à son fils de suivre la même

voie. Celui-ci soutient donc en 1836 une thèse sur « les conséquences des maladies de coeur sur les pou-

mons ». Thèse moins remarquable pour ses qualités médicales que pour son usage abondant de la statis-

tique. Car la vraie passion du jeune Juglar, c'est l'analyse quantitative et les séries chiffrées. S'il publie dès

1846 des articles sur la démographie très documentés, c'est la Révolution de 1848 qui scelle son destin.

D'abord enthousiaste, il est effaré par le tour que prennent les événements. En particulier, il se demande si

les discours socialistes qui annoncent que le capitalisme porte en lui sa propre destruction ont un fonde-

ment. Comme la multiplication des crises depuis les débuts de l'industrialisation, avec leur cortège de

chômage et de révoltes, semble leur donner raison, il cherche à y voir plus clair et consacre dix ans à

l'étude des principales économies de son temps. Il publie en 1860 les résultats de son travail dans un ar-

ticle qui devient en 1862 un livre intitulé Les Crises commerciales et leur retour périodique en

France, en Angleterre et aux Etats-Unis.

L'originalité du livre réside d'abord dans la méthode adoptée : Juglar prétend ne pas avoir d'à priori et

construit son raisonnement à partir de l'observation quantitative de l'histoire. L'innovation de la dé-

marche réside ensuite dans les conclusions : si les crises sont bien inhérentes au capitalisme comme

le pensent les socialistes, elles ne constituent en rien des éléments prémonitoires de sa dispari-

tion. Pour lui, l'économie enchaîne phases de croissance rapide et de récession en des cycles de

neuf-dix ans.

Écartant l'origine agricole et donc climatique de ces cycles, origine que retient Jevons à la même époque, il

considère qu'ils ne sont pas le fruit du hasard mais le produit quasi automatique du mécanisme monétaire

sur lequel repose l'économie de marché. Il résume sa pensée dans une formule brillante et lapidaire -

« l'origine de la misère, c'est la prospérité » - signifiant que pendant la période de forte croissance

se mettent en place les facteurs récessifs. Pendant ces périodes, le pays vend abondamment à l'étran-

ger, d'où des excédents commerciaux qui augmentent ses réserves d'or et donc la masse monétaire. Simul-

tanément, les industriels empruntent sans compter auprès des banques pour investir, gonflant le montant

des crédits et donc, là encore, la masse monétaire. Ce double gonflement de la masse monétaire initie

l'inflation. Et de cette inflation naît la récession : le pays perd des parts de marché à l'export tandis que les

banques amorcent une réduction des volumes de prêts distribués.

Selon Juglar, les banques prêtent une partie des dépôts qu'elles reçoivent : en économiste du XIXe siècle, il

considère que les « dépôts font les crédits ». Au XXe siècle, certains affirmeront que le crédit est potentiel-

lement illimité, car c'est lui qui est à l'origine des dépôts. Avant que ne naisse la controverse sur les rap-

ports entre crédits et dépôts, Juglar constate simplement que l'excès de crédit de la phase d'expansion

assèche les trésoreries bancaires, fait monter les taux d'intérêt, rend les investissements de plus en plus

difficiles à rentabiliser et conduit, en fin de compte, à une diminution du volume des prêts. Les débouchés

extérieurs et intérieurs commencent dès lors à s'amenuiser, entraînant le pays dans le chômage et la dé-

flation. La déflation a un double effet : la baisse des prix favorise la reconquête des marchés étran-

gers ; certaines entreprises, dont les dettes augmentent les charges, font faillite et changent de

propriétaire, ce qui conduit à l'émergence d'une nouvelle génération d'entrepreneurs, assurant le

redémarrage de l'économie.

(…)

Jean Marc DANIEL – Le Monde – 13 novembre 2001

2- L’analyse des cycles est-elle obsolète ? (1997)

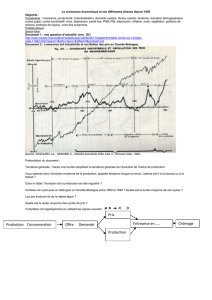

Va-t-il falloir réviser l'analyse des cycles d'activité économique? Ces derniers font largement partie de la

réalité des économies de marché : phases de plus ou moins forte progression de l'activité économique et

phases de ralentissement, voire de réduction de cette même activité se succèdent tous les trois à cinq ans.

Ces fluctuations sont habituellement liées à l'investissement : lorsque ce dernier progresse, les revenus

distribués gonflent et irriguent l'ensemble de l'économie, ce qui encourage l'investissement et la constitu-

tion de stocks de précaution, donc entretient, voire accélère la croissance de l'activité. Mais ce cercle ver-

tueux n'est pas sans fin : vient un moment où les entreprises, largement pourvues en capacités de produc-

tion, mettent un bémol à leurs investissements et cessent d'augmenter leurs stocks. Ce freinage de la de-

mande est à l'origine d'un cercle cette fois-ci vicieux. Jusqu'à ce que les entreprises, dont les équipements

vieillissent, éprouvent le besoin de les renouveler. Alors le cycle repart à la hausse. Avec des mouvements

de prix bien compréhensibles : à la hausse quand l'activité progresse, et une inflation ralentie quand l'ac-

tivité régresse.

Telle était la réalité jusqu'à présent dans l'économie américaine : comme l'État y intervient plutôt moins

qu'ailleurs, que les entreprises n'hésitent pas à débaucher ou à embaucher en fonction de la situation de

leurs débouchés, le cycle était assez prononcé dans ce pays, comme le montre l'écart-type du taux de

croissance, c'est-à-dire l'écart moyen constaté au cours d'un cycle entre le taux de croissance moyen du

PIB et les données annuelles. Plus cet écart-type est élevé, plus les fluctuations sont amples de part et

d'autre de la moyenne.

Or, l'économie américaine amorce sa septième année de croissance continue sans paraître

s'essouffler. Certes, il s'agit d'une croissance plutôt plus lente en moyenne que lors des cycles précédents,

mais l'écart-type de la croissance du PIB a également beaucoup diminué et l'inflation est faible. Les éco-

nomistes, jamais à court d'une explication, avancent trois éléments.

Tout d'abord, l'investissement consiste de plus en plus en matériel informatique, lequel n'est pas

lié à la demande, donc au cycle d'activité, mais à la mutation technologique en cours. Les entre-

prises n'ont pas le choix : soit elles investissent, soit elles disparaissent. Et, dans le domaine informatique,

plus la demande est forte, plus les prix baissent, du fait des économies d'échelle. Conséquence : l'investis-

sement tire de façon continue l'activité, sans qu'il y ait de tensions sur les prix.

Deuxième facteur nouveau : les salaires. L'affaiblissement syndical, la crainte du chômage et la pres-

sion de la concurrence réduisent les poussées revendicatives sur les salaires. La part de ces derniers ne

progresse pas, voire régresse, et ceci même durant la phase d'expansion du cycle. Conséquence :

des prix sages, des profits élevés, donc de quoi continuer à investir, puisque c'est rentable.

Troisième facteur, enfin : le poids croissant des services réduit l'importance des stocks. Quand on

produit de l'immatériel, on achète moins de matières premières ou de produits semi-finis. Donc l'effet

d'accélération sur l'activité est moindre en période de reprise et l'effet de décélération est également

moindre en période de ralentissement.

On voit le paradoxe : les économies continentales européennes deviennent de plus en plus cycliques au

moment même où l'économie dominante l'est de moins en moins. De ce côté-ci de l'Atlantique, nous subis-

sons les effets de la moindre intervention publique et des coups d'accordéon que les marchés financiers

impriment à l'activité, en augmentant ou en réduisant les taux d'intérêt de façon largement imprévisible.

De l'autre côté de l'Atlantique, un nouveau régime de croissance tend à se mettre en place sous l'effet des

mutations technologiques (informatique et services), régime qui souffre structurellement d'une insuffi-

sance de la demande salariale. (…)

Denis CLERC - Alternatives Économiques - n°153 - Novembre 1997

1

/

2

100%