ECE 2 – 2015/2016

1

ECE 2 – 2015/2016

Sujet de Khôlle n°9

A l’aide de vos connaissances personnelles et du dossier documentaire,

vous traiterez le sujet suivant :

Après avoir présenté les avantages des régimes de change flottant vous en soulignerez les

inconvénients

Document 1

Un système de changes fluctuants élimine complètement le problème de la balance des paiements –

exactement de la même manière que sur un marché libre, il ne peut y avoir de pénurie ou d’excédent (…). Le

prix peut connaître des fluctuations, mais ne peut entraîner de pénurie ou d’excédent suffisamment fort pour

provoquer une crise des échanges extérieurs. Les taux de change fluctuants mettraient fin aux graves

problèmes qui exigent que les secrétaires d’Etat au Trésor et les gouverneurs se réunissent de plus en plus

souvent, pour tenter de mettre sur pied des réformes radicales. (…) En réalité ceci constitue précisément la

raison pour laquelle on se déclare généralement opposé aux taux de change fluctuants ?

Source : M.Friedman « Inflation et systèmes monétaires » 1969

Document 2

Selon les défenseurs des changes flottants, en particulier les théoriciens de l’école monétariste, le régime de

flottement des monnaies a quatre qualités principales :

- la balance des paiements se rééquilibrent automatiquement. Tout déficit extérieur entraîne une

demande excédentaire de devises étrangères, ce qui déprécie la monnaie nationale et améliore la

compétitivité ; les exportations sont stimulées, les importations freinées et le solde commercial

rétablit. Un ajustement symétrique se produit en cas d’excédent extérieur.

- La spéculation est rendue plus difficile qu’en changes fixes car les opérateurs sont dans une plus

grande incertitude quant à l’évolution future des taux de change ;

- Les politiques économiques deviennent plus autonomes car elles se libèrent de la contrainte de

stabilisation du taux de change. La politique monétaire retrouve toute son efficacité pour agir sur

l’équilibre interne de l’économie ;

- Les banques centrales n’ont plus à détenir des réserves de change coûteuses pour intervenir sur le

marché des changes. Source : D.Plihon « Les taux de change », La découverte, 2010, p. 83

Document 3

La réalité a presque totalement démenti les prévisions des théoriciens des changes flexibles : comme l’ont

montré de nombreuses études, les parités se sont durablement écartées de leur niveau d’équilibre et les

déséquilibres de balances des paiements ont atteint des niveaux records depuis que les changes flottent. Par

ailleurs, la spéculation s’est amplifiée, donnant lieu à des bulles spéculatives. Le flottement des changes s’est

traduit par une instabilité monétaire et une incertitude accrues, à court terme et à moyen terme, dont les effets

sur la croissance sont importants. Quand à l’autonomie des politiques économiques elle n’a guère été

constatée, comme l’illustre l’incapacité dans laquelle se sont trouvés la plupart des pays à se protéger contre

les hausses d’intérêt initiées aux Etats-Unis au cours des années 1980.

La raison fondamentale de l’échec du régime de change flottant tient à la nature de bien public de la

monnaie, liée au caractère indivisible de la communauté des paiements dont elle est le fondement. Il y a donc

une incapacité des marchés à gérer seuls l’échange de monnaies entre elles. L’intervention des autorités

monétaires et la fixation de règles dans le cadre d’un système monétaire organisé sont une nécessité car les

monnaies ne peuvent être ni produits ni échangées entre elles de manière concurrentielles. Pour toutes ces

raisons, les changes ont rarement flotté librement. Calvo et Reinhart (2002) montrent ainsi que de nombreux

pays annonçant un régime de changes flottants interviennent régulièrement sur le marché des changes pour

contenir leur parité. Ils en déduisent une « peur du flottement » généralisée dans les pays émergents, qu’on

peut attribuer à l’incapacité des changes flottants à garantir des politiques monétaires autonomes et à

stabiliser les chocs économiques. Source : D.Plihon « Les taux de change », La découverte, 2010, p. 83

2

Document 4

Pourquoi un pays peut-il souhaiter stabiliser son taux de change nominal ? Les raisons sont de trois ordres :

- favoriser les échanges de biens, de services et de capitaux avec le pays ou la zone ancre ;

- stabiliser la contre-valeur, en monnaie nationale, de certaines variables libellées en monnaie

étrangère (dette extérieure, matières premières) qui ont un impact important sur l’économie ;

- ancrer les anticipations d’inflation de manière à en réduire le rythme.

(…) Le choix d’un régime de change dépend d’un ensemble de critères qu’il faut pondérer de manière

différente selon les périodes et les régions du monde. Comme l’indique clairement le titre d’un article de

l’économiste Jeffrey Frankel en 1999, « aucun régime de change ne convient à tous les pays et en toutes

circonstances ».

Source : Agnès Benassy-Quéré « Economie monétaire internationale », Corpus Eco., Economica, 2014

Document 5

De nos jours, même si la plupart des gouvernements ne fixent pas une valeur particulière pour leur taux de

change, ils interviennent fréquemment sur les marchés des changes, en achetant et en vendant dans le but de

réduire la variabilité au jour le jour de ce taux. Plutôt que de laisser le taux de change flotter librement

lorsque la demande et l’offre varient, comme cela se produirait dans un système de taux de change flexibles,

le gouvernement intervient. Les économistes parlent d’un système de « flottement impur ».

Compte tenu des coûts occasionnés par l’instabilité des taux de change, des pressions se sont exercées sur les

gouvernements pour qu’ils s’efforcent de stabiliser leur monnaie. Les producteurs sont surtout attachés à la

stabilisation du taux de change réel, afin que, quand l’inflation est plus élevée aux Etats-Unis que dans les

pays étrangers, les exportateurs puissent malgré tout vendre leurs biens à l’étranger. (…)

Tout programme de stabilisation par l’Etat du taux de change réel suppose que trois conditions soient

remplies. Premièrement, le gouvernement doit déterminer la valeur souhaitable du taux de change.

Deuxièmement, il doit instaurer un mécanisme capable de maintenir le taux de change réel à cette valeur. Par

exemple, si le dollar semble trop monter face au yen, il est possible que soient proposées des mesures

préconisant que la Fed vende des dollars et achète des yens, c’est-à-dire augmente la demande de yen et

l’offre de dollars. Cette politique réjouira les producteurs américains (…). En revanche, les producteurs

japonais auront une réaction exactement inverse. (…) si le gouvernement japonais (…) décide d’intervenir

en même temps que les Etats-Unis en vendant des yens et en achetant des dollars, les efforts des deux

gouvernements auront tendance à s’annuler. (…) La conclusion précédente nous amène à la troisième

condition que requiert tout programme de stabilisation du taux de change : il doit y avoir un degré minimal

de coopération entre les pays. Cette condition est particulièrement importante dans l’économie mondialisée

moderne, où aucun pays n’est à lui seul dominant. (…)

Source : J.Stiglitz « Principes d’économie moderne », De Boeck, 2008, p.724

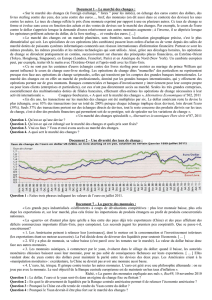

Document 6

Source : F.Mishkin et alii « Monnaie, banque et marchés financiers », Pearson, 8ième édition, 2007

3

Document 7

Dans un régime de change flottant, le taux de change fluctue de façon à faire correspondre à tout moment

l’offre et la demande pour la monnaie concernée. Les gouvernements peuvent avoir intérêt à influencer ce

processus pour trois raisons.

Tout d’abord, ils peuvent chercher à ramener le taux de change à une valeur conforme, à leurs yeux, aux

fondamentaux économiques, c’est-à-dire compatible avec l’équilibre macroéconomique (le taux de change

d’équilibre).

De façon plus ambitieuse, ils peuvent chercher à utiliser le taux de change comme instrument de politique

économique pour déplacer l’ensemble de l’économie vers un sentier différent.

Enfin, sans référence à quelque niveau particulier du taux de change que ce soit, ils peuvent chercher à

réduire sa variabilité parce qu’ils la jugent coûteuse pour le niveau de vie. Les gouvernements (ou les

banques centrales) affectent le taux de change en achetant ou en vendant des monnaies étrangères sur le

marché dans le cadre d’une intervention sur le marché des changes.

On peut, parmi les pays en régime de change flexible, distinguer trois groupes de pays. Un premier groupe,

qui comprend la plupart des économies émergentes, surveille étroitement le taux de change et intervient

fréquemment, souvent quotidiennement, sur les marchés des changes. Un deuxième groupe de pays, dont les

Etats-Unis, le Royaume-Uni et la zone euro, interviennent très rarement (la réserve fédérale américaine n’est

pas intervenue sur le marché des changes entre août 1995 et septembre 2000, ni entre septembre 2000 et août

2008), mais en conservent la possibilité de le faire. Suivant les périodes, le Japon a fait partir de l’un ou de

l’autre de ces deux premiers groupes de pays. Finalement, l’Australie est un rare exemple d’une troisième

catégorie de pays qui renonce à intervenir sur le marché des changes.

Source : Bénassy-Quéré, Coeuré, Jacquet et Pisany-Ferry « Politiques économiques », De Boeck, 2009, p.420

***************

1

/

3

100%