REVENUS DIVERs fucam

REVENUS DIVERS

Les plus values

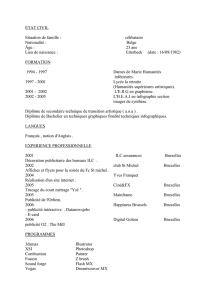

Laurence Deklerck

Avocat

Janvier 2009

1

CHAPITRE I : SPECULATION, GESTION ANORMALE OU NORMALE DU

PATRIMOINE PRIVE (article 90, 1° et 9° du CIR/92)

Section 1. Principes

1.1. Introduction

1. Par application de l'article 90,1° du Code des impôts sur les revenus sont imposables

« les bénéfices ou profits, quelle que soit leur qualification, qui résultent, même occasionnellement ou fortuitement,

de prestations, opérations ou spéculations quelconques ou de services rendus à des tiers, en dehors de l’exercice d’une

activité professionnelle, à l’exclusion des opérations de gestion normale d'un patrimoine privé consistant en biens

immobiliers, valeurs de portefeuille et objets mobiliers » ;

Ce texte permet donc, « en dehors de l’exercice d’une activité professionnelle », la taxation des plus values

qui portent sur des biens non affectés à l’exercice de l’activité professionnelle lorsque celles ci

résultent, « même occasionnellement ou fortuitement »,, d’ « opérations ou spéculations quelconques».

Ces plus values pourront toutefois échapper à l’impôt, mais uniquement si elles portent sur des

biens immobiliers, valeurs de portefeuille et objets mobiliers, et pour autant que les opérations

dont elles résultent rentrent dans le cadre de la gestion normale d’un patrimoine privé.

Traditionnellement, la doctrine et la jurisprudence opposaient la gestion normale de patrimoine

privé non imposée à la spéculation engendrant la taxation de la totalité de la plus value1.

Nous examinerons dans ce cadre les circonstances qui permettent de retenir ou non la

spéculation.

Mais, l’administration a commencé à soutenir, en matière d’opérations réalisées sur des actions ou

parts, que l’article 90,1° du Code des impôts sur les revenus pouvait entraîner également la

taxation des bénéfices ou profits résultant d’opérations non spéculatives mais dépassant la gestion

normale de patrimoine privé.2

Nous verrons également l’évolution jurisprudentielle à cet égard.

Le professeur Marc Baltus estime que dans cette hypothèse, seuls les bénéfices ou profits qui

résultent de l’opération « anormale » sont imposables, c’est à dire les bénéfices ou profits qui ont

été procurés aux redevables par cette opération « anormale » et non ceux qui existaient avant que

l’opération « anormale » ait eut lieu.

C’est la valeur qu’avait le bien aliéné au moment où il a été « affecté à l’opération anormale » qui doit

entrer en ligne de compte pour calculer le « résultat » imposable de l’opération. En effet, la valeur

qu’avait le bien avant ce moment est tout à fait étrangère à l’opération « anormale ». 3

La Cour de Cassation a confirmé cette analyse dans son arrêt du 30 novembre 2006 commenté

ci-dessous ( infra n°74)4

1 Sur cette question, voyez notamment, J. Kirkpatrick, « La portée de l’article 90,1°du Code des Impôts sur les revenus en

matière de plus values réalisées sur l’aliénation d’actions, spécialement en cas de « cession interne » », J.D.F. 2004, p.193 et

suivantes

2 Décision anticipée n° 300.293 du 27 août 2004

3 Baltus M., J.D.F. 2004, p.200

4 Jan Van Dyck, Trends-Tendances 11 janvier 2007, p.93 ; Le Fiscologue n° 1052 du 22 décembre 2006, p.1

2

L’article 90,9° du Code des impôts sur les revenus, tel que modifié par la loi du 11 décembre

2008, qui entre en vigueur le 12 janvier 2009, permet désormais la taxation à 33% des plus values

réalisées à l’occasion de la cession à titre onéreux d’actions ou parts, en dehors de l’exercice

d’une activité professionnelle, mais à l’exclusion des opérations de gestion normale de patrimoine

privé.

En vertu de l’article 102 du CIR, les plus-values visées à l’article 90,9°, s’entendent de la

différence entre le prix reçu, en espèces, en titres ou sous toute autre forme, en rémunération des

actions ou parts cédées et le prix auquel le contribuable ou son auteur a acquis, à titre onéreux,

lesdites actions ou parts (voyez infra n° 74).

Le Législateur entend ainsi mettre fin à la jurisprudence favorable pour le contribuable de la Cour

de Cassation.

Sont toutefois temporairement exonérées, en vertu du nouvel article 95 du CIR introduit par la

loi du 11 décembre 2008, qui entre également en vigueur le 12 janvier 2008, les plus-values sur

actions ou parts de sociétés résidentes ou intra-européennes dans la mesure où elles sont réalisées

à l'occasion d'une fusion, une scission, une opération assimilée à une fusion ou une scission, une

transformation de sociétés ou de l'apport de ces actions ou parts nouvelles dans une société

résidente ou dans une société intra-européenne, mais sous certaines conditions que nous

développerons ultérieurement.

2. Suite à cette évolution, les situations suivantes sont envisageables :

- l’opération porte sur des biens autres que des biens immobiliers, valeurs de portefeuille

ou objets mobiliers : la plus value est imposable en totalité, à 33%, par application de

l’article 90,1° du Code des impôts sur les revenus ;

- l’opération porte sur des biens immobiliers, valeurs de portefeuille ou objets mobiliers

autres que des actions ou parts :

- elle est spéculative : taxation de la totalité de la plus value à 33% ;

- elle relève de la gestion normale de patrimoine privé : elle est non imposable ;

- l’opération porte sur des actions ou parts :

o si elle est antérieure à la date du 12 janvier 2009, et

§ spéculative : taxation de la totalité de la plus value à 33% ;

§ non spéculative mais dépasse la gestion normale de patrimoine privé :

seule la partie anormale de la plus value est susceptible d’être imposée à

33% (arrêt de la cour de Cassation du 30 novembre 2006) ;

§ relève de la gestion normale : elle est non imposable.

o si elle est postérieure à la date du 12 janvier 2009, et

§ sort de la gestion normale de patrimoine privé : la différence entre le prix

reçu et le prix d’acquisition, sans déduction de frais, est imposable à 33%,

sauf exonération temporaire des plus-values sur actions ou parts de

sociétés résidentes ou intra-européennes réalisées à l'occasion de la

restructuration de ces dernières.

§ relève de la gestion normale : elle est non imposable.

3

1.2. Gestion normale de patrimoine privé

1.2.1. Principes

3. La notion de « gestion d’un patrimoine privé » a déjà été définie dans les travaux préparatoires

de la loi du 20 novembre 1962 comme « les actes qu’un bon père de famille accomplit, non seulement pour

la gestion courante, mais aussi pour la mise à fruit, la réalisation et le remploi d’éléments d’un patrimoine, c’est à

dire des biens qu’il a acquis par succession, donation ou par épargne personnelle, ou encore en remploi de biens

aliénés »5

Il s’agit donc d’une appréciation de pur fait.

Le « bon père de famille » est « le type de l’homme normalement prudent, soigneux et diligent » chez lequel on

suppose « la vertu moyenne d’une gestion patrimoniale avisée »6.

Le bon père de famille est un homme prudent qui ne se lance pas dans la spéculation.

Le magistrat appréciera en comparant l’opération incriminée au comportement d’un bon père de

famille placé dans la même situation.

1.2.2. Biens bénéficiant de l’exemption en cas de gestion normale de patrimoine privé

4. Seules, les plus values sur des biens immobiliers, des valeurs de portefeuille et des objets

mobiliers peuvent échapper à l’impôt en cas de gestion normale de patrimoine privé.

Les plus values sur les autres biens, même en l’absence d’intention spéculative, resteront

imposables.

Une opération (vente, apport, …) portant sur des valeurs ou biens incorporels, tels que la

connaissance technique, les relations commerciales et la clientèle acquises par l’exercice d’un

quelconque délassement ou hobby, par exemple lors de l’exercice de la photographie, 7 les

brevets d’invention, les procédés techniques,…8 9, les droits d’auteur et droits de reproduction 10

ne permet pas l’immunisation de la plus value.

La cession d’un droit personnel d’exercer une activité faisant partie d’un patrimoine personnel

sera également imposable comme revenus divers sans possibilité d’exemption11, tout comme les

plus values réalisées lors de la cession d’éléments incorporels (know how, brevet,…) par des

salariés ou dirigeants d’entreprises, 12 ou par un médecin hospitalier salarié. 13

5 Commission des Finances du Sénat, doc.366, session 1961-1962, p.147 ; Comm.I.R 90/5

6 G. Cornu, Vocabulaire juridique, 7 éd., 1998, v° Bon père de famille cité par Kirkpatrick J., JDF 2004, p.195

7 Cassation, 24 octobre 1975, Bull. Contr. 552, p.1267

8 Bruxelles, 25 avril 2002, inédit

9 Comm.I.R.90/7, 5° ; Liège, 29 juin 1988, F.J.F. 1989, p.62

10 Comm.I.R. 90/7, 7°

11 Gand, 11 mars 1977, Bull. Contr. 574, p.844 ; Anvers, 28 avril 1998, Courr. Fisc. 1998, p.433

12 Quest. Parl. n° 104 du 14.2.1990, Sénateur de CLIPPELE, Bull. Contr. 698, p.2724 ; Anvers, 15 septembre 1998, T.F.R.,

1999, p.195, obs. Marck

13 Liège 14 janvier 2000, F.J.F.2000, p.376

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

63

63

64

64

65

65

66

66

67

67

68

68

69

69

70

70

71

71

72

72

1

/

72

100%