103 – COMMENT S’OPERE LE FINANCEMENT DE L’ECONOMIE MONDIALE ?

A – La balance des paiements permet de mesurer les échanges internationaux

a) – Qu’est-ce qu’une balance des paiements ?

1. La balance des paiements est un document comptable retraçant, pour une période donnée, l'ensemble des

opérations entre les agents « résidents » (tous ceux qui résident pendant au moins un an sur le territoire

national quelque soit leur nationalité) et les agents « non-résidents ». Elle est construite sur le principe de la

comptabilité en partie double. Chaque opération est comptabilisée deux fois pour la même somme. Ainsi, une

importation de marchandises payée à crédit se traduit par une dépense (signe -) dans la balance commerciale

et par une entrée de capital (signe +) dans la balance des capitaux. De ce fait, la balance des paiements est

globalement équilibrée, aux erreurs et omissions près, qui peuvent être importantes.

Balance des paiements

2. La balance des transactions courantes enregistre les importations et les exportations de biens et de services

ainsi que les transferts de revenus (bénéfices des FMN rapatriés, salaires des frontaliers, prêts aux pays en

développement, rapatriement de l’épargne des immigrés…). Elle est composée de :

La balance commerciale qui enregistre les exportations (entrées de devises) et les importations (sorties de

devises) de biens évaluées franco à bord (hors taxes et fret). Son solde (exportations – importations) peut être

excédentaire, équilibré ou déficitaire. On peut mesurer l’importance du solde en calculant un taux de couverture

des importations par les exportations :

Taux de couverture = Exportations/Importations x 100

Taux de couverture

> 100 = 100 < 100

Excédent Equilibre Déficit

Ainsi, en 2011, la balance commerciale est déficitaire de 74 milliards d’€ car les exportations ne couvrent que

85,3% des importations.

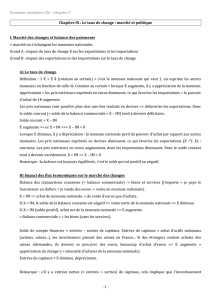

Balance commerciale de la France

Balance commerciale française

(en milliards d'Euros FAB/FAB)* 1997 2004 2008 2009 2010 2011 2012

Exportations de biens 265 352 418 346 395 428 442

Importations de biens 241 356 474 391 447 502 509

Solde commercial = + 24 - 4 - 56 - 45 - 52 - 74 - 67

Taux de couverture = 109,9 98,8 88,1 88,5 88,3 85,3 86,8

(Sources : Douanes, données FAB/FAB y compris matériel militaire, 2012) (FAB* = franco à bord = les marchandises sont évaluées hors-taxe)

Un excédent commercial peut être positif. Il peut en effet témoigner du dynamisme des exportations de

marchandises françaises, signe d'une bonne compétitivité des entreprises nationales, qui gagnent des

parts de marché à l'étranger. Mais, un excédent commercial peut, au contraire, est un mauvais signe

car il peut signifier que la demande intérieure est très peu dynamique (d'ou de faibles importations) du

fait d'une faible croissance, d'un grand pessimisme des consommateurs...

Un déficit commercial peut être le signe d'un manque de compétitivité et de faibles exportations. Les

entreprises produisent moins car elles perdent des débouchés, c'est donc l'emploi qui se rétracte,

entrainant le ralentissement de la consommation, et donc de la croissance. Inversement, un déficit

commercial peut être la preuve d'un fort dynamisme économique : la croissance étant forte, les besoins

en produits étrangers sont également importants (matières premières, énergie...), ainsi que la demande

intérieure. En France, en 2012, le déficit commercial s’est réduit à 67 milliards d'euros (contre 74

milliards en 2011). Les exportations sont en légère hausse (mais une hausse moins forte que l'an

passé), tandis que les importations sont restées presque stables (pétrole). L'amélioration du déficit

s'explique principalement par la faiblesse de la demande intérieure française.

La balance des invisibles enregistre les exportations et les importations de services (de transport, de services

touristiques, de services financiers, de services techniques…), les revenus nets de l'étranger (Salaires,

dividendes, intérêts versés par des non résidents à des résidents – salaires, dividendes, intérêts versés à des

non résidents par des résidents) et les transferts courants nets (Transfert des revenus des émigrés vers leur

famille + transfert des organisations internationales à l’Etat français – Transfert des immigrés à leur famille +

transferts de l’Etat français à des organisations internationales et à des Etats étrangers).

3. Le compte de capital enregistre les transferts en capital (aides à l’investissement, dons et remises de dette à

des pays en développement par exemple) ainsi que les achats ou ventes d’actifs non financiers non produits

(brevets, droits d'auteur, franchises par exemple). Comme pour les transactions courantes, les opérations qui

se traduisent par une recette sont inscrites au crédit (signe +) et celles qui se traduisent par une dépense sont

inscrites au débit (signe -).

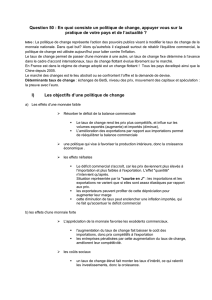

Capacité ou besoin de financement de la France

Balance courante française

(en milliards d'Euros) 1997 2004 2008 2009 2010 2011 2012

Solde commercial + 24,0 - 4,0 - 59,0 - 45,0 - 52,0 - 73,5 - 70,0

Solde des services1 14,9 12,2 16,5 10,2 10,0 24,2 30,3

Revenus nets de l'étranger

2

6,3 18,1 33,4 31,6 36,5 46,9 30,4

Transferts courants nets (aides et dons)3 - 11,6 - 17,3 - 24,2 - 27,2 - 26,2 - 36,6 - 37,2

Solde de la balance courante = 33,6 9,0 - 33,3 - 28,4 - 33,7 - 39,0 - 43,5

Solde du compte de capital4 1,3 1,5 0,7 0,3 0,1 0,1 - 0,2

Capacité ou besoin de financement = 34,9 10,5 - 32,6 - 28,1 - 33,6 38,9 - 46,7

(Sources : Banque de France, 2013)

Si la balance courante et le compte de capital sont excédentaires, le pays vit en dessous de ses moyens. Il

dégage une capacité de financement (son épargne est supérieure à ses investissements) et engrange des

devises qu’il va pouvoir investir, prêter, placer à l’étranger ou les mettre en réserve.

Si la balance courante et le compte de capital sont déficitaires, le pays vit au dessus de ses moyens. Il a un

besoin de financement (son épargne est insuffisante pour financer ses investissements) et il manque de

devises. Il va devoir emprunter ou vendre ses actifs ou tirer sur ses réserves de devises.

Depuis 2005, la France vis au dessus de ses moyens

4. La balance financière enregistre les mouvements de capitaux qui portent sur des titres de propriété (actions) ou

de créances (obligations, bons du trésor…) financiers. Tout achat de titres étrangers par un résident se traduit

par une exportation de capitaux (sorties de devises) et toute vente de titres financiers à un non-résident

correspond à une importation de capitaux (entrées de devises). Ce compte comprend :

Les investissements directs à l’étranger, c’est-à-dire la création par les entreprises résidentes d’une filiale à

l’étranger, ou la prise de contrôle d’une société étrangère, ou le réinvestissement des bénéfices sur place ou le

prêt à une filiale implantée à l’étranger. Le pourcentage du capital détenu pour exercer un contrôle significatif

est de 10 % d'après la France ou les États-Unis qui suivent les recommandations de l'OCDE et du FMI. Pour

l'Allemagne et le Royaume-Uni, il faut un taux de contrôle de 20 % pour que l’opération soit enregistrée en IDE

et non en investissement de portefeuille. Un solde négatif de la balance des IDE signifie que les firmes

implantées en France investissent davantage à l’étranger que les firmes implantées à l’étranger investissent en

France. Cela résulte de la volonté des firmes françaises de se mondialiser et de conquérir de nouveaux

marchés à l’étranger. Un solde négatif peut avoir des inconvénients mais aussi des avantages :

L’IDE provoque une sortie de capitaux qui auraient pu être investis sur le territoire national et dynamiser

l’économie nationale.

L’IDE, s’il prend la forme d’une délocalisation, peut se traduire par une destruction d’emplois.

L’implantation d’une firme nationale à l’étranger va se traduire par des échanges de biens et de

services entre la maison mère et ses filiales (commerce intra-firme) qui vont augmenter les flux

d’exportations.

Les revenus générés à l’étranger par la filiale à l’étranger vont être, partiellement ou totalement,

rapatriés ce qui va se traduire par des rentrées de devises qui s’inscriront en positif dans la balance

courante.

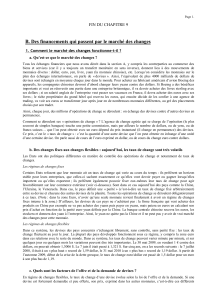

La balance des paiements française (en milliards d'€)

1997 2004 2008 2009 2010 2011 2012

Solde de la balance courante 33,6 9,0 - 33,3 - 28,4 - 33,7 - 38,9 - 46,7

Solde du compte de capital 1,3 1,5 0,7 0,3 0,1 - 0,1 - 0,2

Solde du compte financier (1+2+3+4+5) -38,3 -7,9 18,3 41,1 18,2 58,2 98,2

- 1 - Solde des investissements directs - 11,0 - 19,5 - 62,0 - 49,6 - 37,9 - 35,4 1,2

- 2 - Solde des investissements en portefeuille - 23,0 - 52,4 25,0 251,1 119,9 251,6 37,5

- 3 - Solde des produits financiers dérivés 3,5 5,0 - 16,4 - 16,9 34,3 13,8 4,3

- 4 – Autres investissements - 2,6 62,5 63,1 - 147,4 - 92,3 - 177,3 59,2

- 5 - Avoirs de réserve - 5,2 - 3,5 8,5 3,9 - 5,8 5,5 - 4,0

Erreurs et omissions nettes 3,4 - 2,6 14,3 - 13,0 15,4 - 19,1 - 51,3

(Source : Banque de France – 2013)

Les investissements en portefeuille correspondent aux achats par des résidents d’actions (à condition que cela

ne dépasse pas les 10% pour les actions d’une société) ou d’obligations ou de bons du trésor pour en tirer des

revenus de placement (intérêt, dividendes, qui seront rapatriés et alimenteront les ressources de la balance des

revenus). Il s’agit d’un investissement financier ou d’un placement. Un solde positif pour la France signifie que

les étrangers achètent plus de titres émis par des agents économiques établis en France, en particulier les

titres de la dette de l’Etat français, que l’inverse. Cela rapporte des devises à la France à court terme mais ces

apports sont fragiles car ils peuvent se retourner si la confiance des marchés dans la solvabilité de la France

est entamée et ils se traduiront, à terme, par une sortie de devises qui s’inscriront en négatif dans la balance

courante.

Les autres investissements concernent les créances ou les dettes contractées au moment des échanges

commerciaux (paiement à 90 jours après la livraison) et les prêts ou emprunts des résidents ou des non-

résidents à des sociétés financières (Banques, sociétés de crédit…).

Les variations des réserves de la Banque centrale serviront à défendre le cours de la monnaie nationale (vente

de devises et achat de monnaie nationale pour en faire remonter le cours). C’est l’inscription de cette variation

des avoirs de réserves dans la balance des paiements qui permet d’en assurer l’équilibre comptable, la

variation des avoirs de réserve pouvant dès lors être assimilée au « solde de la balance des paiements ». C’est

ainsi que, si les opérations enregistrées dans la balance des paiements ont conduit à une augmentation des

avoirs de réserves détenus par le système bancaire (balance des paiements excédentaire), la variation des

avoirs de réserves est inscrite au débit (signe –). A l’inverse, si la variation des avoirs de réserve apparaît au

crédit (signe +), cela signifie que les avoirs de réserves détenus par le système bancaire ont diminué au cours

de la période (déficit de la balance des paiements).

La ligne erreurs et omissions est censée équilibrer les comptes et traduit les fuites de capitaux non

enregistrées. Par convention, la balance des paiements est toujours équilibrée. Le besoin de financement ou la

capacité de financement sont compensés par un mouvement de capitaux en sens inverse. Mais, des erreurs

dans la comptabilisation des flux obligent les comptables à créer une ligne erreur et omissions pour équilibrer la

balance.

5. Un excédent du compte financier n'est donc pas nécessairement positif. L'appel à des capitaux étrangers pour

combler le besoin de financement du pays présente, en effet, des inconvénients : il suppose par la suite de

verser des revenus (signe négatif dans le compte des transactions courantes), ou bien qu'il faudra rembourser

le capital emprunté (signe négatif dans le compte financier).

6. En fin de compte, un excédent du compte financier tend à dégrader le solde des transactions courantes, et

diminue l'excédent du compte financier. Inversement, un déficit du compte financier est synonyme de revenus

futurs et de remboursements à venir. Par ailleurs, un solde positif place le pays dans une situation de

« contrainte extérieure » : il est tenu de rester solvable aux yeux des investisseurs étrangers afin qu'ils

continuent à placer leurs capitaux dans le pays pour financer le déficit des transactions courantes. Lorsque les

entrées nettes de capitaux ne suffisent pas à compenser le déficit des transactions courantes, il est nécessaire

de puiser dans les réserves de devises ou de change (fournies par la Banque Centrale) (signe + au compte

avoirs de réserves).

b) – Quelle signification donner au solde des transactions courantes ?

1. A partir du milieu des années 1970, on va assister à des déséquilibres croissants dans les balances des

transactions courantes qui enregistrent les exportations et les importations de biens, de services et les

transferts de revenus (les bénéfices réalisés à l'étranger par des entreprises françaises et rapatriés en France,

par exemple).

Certains pays vont accumuler des excédents importants (Chine, Japon, Allemagne,...). Ils produisent plus de

biens et services qu'ils n’en consomment et/ou investissent. Ils exportent plus de biens et de services qu’ils n’en

importent. Ils vivent au dessous de leurs moyens, dégagent une capacité de financement, c’est-à-dire qu’ils

accumulent une épargne en devises qu’ils vont pouvoir investir à l’étranger (IDE), placer (Investissement en

portefeuille), prêter à des non résidents ou conserver sous la forme de réserves de devises. Ainsi, entre 1995 et

2012, la Chine a dégagé un excédent cumulé de 2 531 milliards d’euros qui lui a permis de financer ses achats

d’actifs productifs et d’actifs financiers étrangers et d’assoir son rôle de financier du reste du monde. Ceci est la

conséquence de la faible part de la consommation des ménages chinois dans leur PIB (faiblesse des salaires)

et de leur taux d’épargne important (absence de véritable protection sociale).

D’autres pays accumulent des déficits de la balance courante (Etats-Unis, Brésil, Royaume-Uni, France…). Ils

consomment et/ou investissent plus qu'ils ne produisent. Autrement dit, leur épargne nationale est insuffisante

par rapport à leurs investissements. Ils importent donc plus de biens et de services qu’ils n’en exportent. Ils

vivent au dessus de leurs moyens et ont un besoin de financement. Ils vont devoir vendre une partie de leurs

avoirs (titres de propriété ou titres de créance), emprunter ou tirer sur leurs réserves pour financer le déficit

c’est-à-dire dépendre de l’épargne extérieure pour compenser l’insuffisance de l’épargne intérieure. Ainsi,

l’Etats-Unis, entre 1995 et 2012 ont accumulé un déficit extérieur de 5 233 milliards d’euros qui résulte de la

faiblesse de l’épargne des consommateurs américains. Les Etats-Unis dépendent donc des importations de

capitaux étrangers pour financer leur mode de vie.

Evolution des soldes des balances courantes dans le monde entre 1980 et 2010 (en % du PIB mondial)

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

1

/

21

100%