La STAR, Cendrillon du marché financier tunisien

Mieux connaître la bourse

Avec Maxula Bourse

La STAR, Cendrillon du marché

financier tunisien retrouve enfin son statut

de princesse...

«

Notre but est de découvrir des compagnies extraordinaires à des prix ordinaires et non

des compagnies ordinaires à des prix extraordinaires.

»

Warren Buffet

2

Mieux connaître la bourse

Avec Maxula Bourse

Maxula Bourse

▪

Revue n

°

2/2008

Au sommaire de cette revue

Introduction à l’assurance

L’assurance en Tunisie

Etat des lieux du secteur de l’assurance

Perspectives de l’assurance en Tunisie

Analyse concurrentielle des sociétés d’assurances

Analyse financière de la STAR

Evaluation financière de la STAR

Le contenu et les informations fournis dans le cadre de cette publication ne sont d

’

aucune garantie, implicite ou

explicite. La responsabilité de Maxula Bouse ne peut être retenue directement ou indirectement suite à l'utilisation

des informations par les lecteurs. Les analyses diffusées par Maxula Bourse ne constituent qu'une aide à la

décision.

3

Mieux connaître la bourse

Avec Maxula Bourse

Maxula Bourse

▪

Revue n

°

2/2008

Tableau sommaire

Année Multiple

de l’actif

Multiple des

primes

émises

Multiple des

capitaux

propres

(PBK)

Multiple des

revenus

financiers

Multiple du

résultat

technique

Multiple du

résultat net

(PER)

BPA

(DT) Dividende Yield

(%) FPA

(DT) ROE ROA

2004 0,07 0,15 3,24 2,10 - - -2,761 - - 5,552 -49,72% -1,08%

2005 0,07 0,14 2,97 1,99 - 27,09 0,683 - - 6,235 10,95% 0,25%

2006 0,09 0,18 1,52 2,27 2,59 2,42 10,549 - - 16,784 62,85% 3,59%

2007 0,31 0,70 4,80 7,42 12,95 25,32 3,930 - - 20,714 18,97% 1,22%

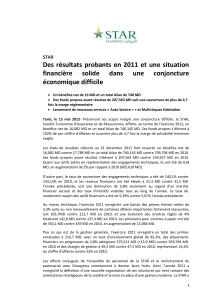

Société Tunisienne d’Assurances et de Réassurances (STAR)

Investment highlights

Perspective de développement de l’assurance « vie », branche très rentable, ainsi que des

produits facultatifs. D’ailleurs une évolution importante de l’activité sur ce segment a été

réalisée avec la signature de la convention de bancassurance avec la STB.

Un apport considérable attendu du partenaire stratégique en matière de savoir-faire

particulièrement dans les domaines de l’assurance agricole, l’assurance export

et l’assurance vie.

Un respect sans faille du plan de restructuration, prévu sur la période 2004- 2009 et une

assise financière remarquablement assainie : la marge de solvabilité réelle retrouve des

valeurs positives et le taux de représentation est en amélioration continue.

Une insuffisance historique de provisions à laquelle la STAR a pallié à travers un effort

de provisionnement remarquable. A la clôture de l’exercice 2007,la totalité de

l’insuffisance a été résorbée.

Une gestion financière des portefeuilles de placement et une gestion technique en

amélioration.

Développement des branches d’équilibre et amélioration de la rentabilité de la branche

auto en 2007.

Des perspectives sont espérées sur des branches, jusque là sous-exploitées, l’assurance

agricole, export et vie.

Le réseau le plus étendu du secteur et un effet d’expérience en assurance

conventionnelle.

Un manque de compétences dans le domaine de la gestion actuarielle.

Une perte attendue dans le chiffre d’affaires de l’assurance groupe, avec l’entrée en

application du système de la CNAM. Néanmoins, ceci devrait entraîner le

développement des assurances complémentaires.

Un besoin d’innovation par le développement de nouveaux produits d’assurance

notamment avec la menace de la concurrence aussi bien locale qu’étrangère.

Une évaluation très intéressante. A ce niveau de prix, la STAR se transige à 5,64X ses

bénéfices normalisés 2007.

Recommandation Acheter

Prix au 10 juin 2008 99,500 DT

Prix d’entrée minimum-

investisseur stratégique 164 DT

Valeur STAR

Secteur Assurance

VN 10 DT

Actionnaire majoritaire Etat tunisien

(59,78%)

Nombre d’actions 1 500 000

Capitalisation boursière 149,250 MDT

ROE (2007) 18,97%

Evolution de la performance du cours de la

STAR//Tunindex (base 100)

0

200

400

600

800

1000

1200

1400

1600

1

6

/

0

6

/

2

0

0

3

1

6

/

0

6

/

2

0

0

4

1

6

/

0

6

/

2

0

0

5

1

6

/

0

6

/

2

0

0

6

1

6

/

0

6

/

2

0

0

7

Tunindex STAR

Recommandation

Ayant pour but de dégager un prix d’entrée minimum

pour un investisseur stratégique, le modèle de la

valorisation a révélé que le prix de la STAR oscille

entre la valeur de 179 DT et 238 DT. Néanmoins,

tenant compte du fort pouvoir de négociation du

partenaire stratégique, nous estimons que le prix

minimum proposé serait de 164 DT.

4

Mieux connaître la bourse

Avec Maxula Bourse

Maxula Bourse

▪

Revue n

°

2/2008

Introduction à l’assurance

Le risque, notion inhérente à la vie, est une perpétuelle préoccupation et qui préexistait donc à l’assurance. Quelle que soit

l’époque, l’homme a toujours tenté de se prémunir contre les aléas et les imprévus. La tribu, la féodalité, les confréries à

caractère religieux du Moyen-âge peuvent être assimilables à une forme de solidarité sociale. Cependant, l’assurance au vrai

sens du terme n’est née qu’avec le développement et l’essor du commerce et de l’industrie et plus précisément du risque

émanant du négoce maritime.

Entrée dans l’ère industrielle, le besoin de sécurité s’est vu croître avec l’amélioration du niveau de vie, et la société

industrielle s’est rendue compte des préjudices que peuvent engendrer les activités dangereuses. Le 19è siècle a été marqué

par l’émergence de l’assurance accidents qui a évolué jusqu’à nos jours en assurance couvrant les risques de la vie courante ;

de l’automobile passant par la pollution à l’utilisation civile de l’atome. Un changement radical du métier d’assurance a eu

lieu au cours des dernières décennies. Au sortir de la guerre, où la situation en Europe n’était pas au beau fixe, il n'existait,

dans l'assurance, que deux courtages dominants à savoir le courtage américain orienté vers ses clients et le courtage

principalement représenté par le Lloyd's plus axée sur les assureurs. Cet assureur domine le marché de l'époque, et qui se

trouve être, aujourd’hui encore, la marque d’assurance la plus connue au monde. Néanmoins, petit a petit le courtage a évolué

et est devenu un réel pôle d'innovation. Durant les années 90 un véritable tournant s’opère, l'internationalisation des géants

américains de l’assurance a entraîné une restructuration du secteur des assurances suite à des séries d’acquisitions de part le

monde.

A l’issue de cette rétrospective de l’avènement du secteur de l’assurance, il serait intéressant d’éclaircir certaines notions

relatives à des aspects de cette profession. La difficulté étant de rendre compréhensible ses mécanismes qui se basent sur des

techniques juridiques et statistiques.

L’assurance est un secteur économique clé. Il joue un rôle prépondérant dans le développement économique de tous les pays.

Son principe de base étant la prévoyance et l’anticipation des risques, l’activité d’assurance se situe au centre de l’idée du

développement durable dans ses trois dimensions à savoir économique, sociale et environnementale. Selon le Lloyd’s, la

fonction native d’une compagnie d’assurance est l’indemnisation des sinistres grâce à la mutualisation qui peut être résumée

en les propos suivants :

«

La contribution de tous aux infortunes de quelques-uns

»

. Il s’en découle qu’une compagnie

d’assurance se base sur le principe de la mutualisation selon lequel une personne se verra indemnisée à la suite d'éventuels

dommages ou événements malheureux, dénommées « sinistres » dans le jargon des assurances. La négociation des conditions

est effectuée via un intermédiaire (courtier ou représentant) et c’est à l'assureur que revient la tâche de la gestion quotidienne

du dossier. Cependant, une partie du revenu des assureurs s’est vu transférée vers une nouvelle banche qui est l’assurance vie

et qui a pour principal rôle de gérer l’épargne des assurés. En 2006, cette activité a représenté presque la moitié du chiffre

d’affaires total de l’assurance aux Etats-Unis, les trois-quarts au Japon et les deux tiers en France. Cette nouvelle donne a

conduit les sociétés d’assurances à se doter d’un portefeuille de placements financiers tout comme les banques et les

OPVCM. A double tranchant, ces placements exposent l’assureur à des risques autres que les risques assurés et sont

hautement exposés à la conjoncture boursière et aux fluctuations du niveau des taux d’intérêt. L’enjeu majeur pour ces

compagnies serait donc de maintenir l’équilibre entre les fluctuations des valeurs financières à l’actif du bilan et les

fluctuations en nombre et en amplitude des sinistres au passif. Tous ces aléas et ces incertitudes ont fait l’objet d’un cadre

juridique bien défini à même de préserver les droits contractuels des assurés. A cheval entre les deux protagonistes, ces lois et

réglementations se sont renforcées sous la pression conjointe des assurés exigeant des indemnisations de plus en plus élevées

et des organismes définissant les normes internationales de solvabilité.

5

Mieux connaître la bourse

Avec Maxula Bourse

Maxula Bourse

▪

Revue n

°

2/2008

Le développement réalisé autour de l’assurance tout au long de cette étude n’a pas la prétention d’être exhaustif. Il s’agit de

donner simplement une vision d’ensemble de l’activité d’assurance et de ses perspectives. Cette vision d’ensemble demeure

nécessaire à une étude préalable de l’assurance en profondeur. C’est pour cette raison qu’un chapitre sera consacré à l’étude

des spécificités purement théoriques et techniques de l’assurance. Cette étude commencera par une revue des concepts de

bases et des grands principes qui font l’assurance. La suite de l’étude se consacrera à l’assurance dans le monde suivie d’un

tour d’horizon du marché tunisien. Une fois ces bases posées, il sera temps de se consacrer à la STAR qui fera l’objet d’une

analyse financière reposant sur la décortication de son état de résultat. Enfin, le dernier chapitre portera sur l’évaluation de

l’action STAR, autrement dit, la détermination d’un prix d’entrée minimum accordant une «Margin of Safety»: concept

utilisé par Warren Buffet qui consiste à entrer dans des entreprises dont le prix est en dessous de leur valeur intrinsèque afin

de maximiser le rendement des investissements et de minimiser les aléas.

Le risque assurable1

Dans un monde en perpétuelle évolution, l’incertitude est au cœur de notre existence. L’assurance dans son ensemble et sa

diversité, joue un rôle majeur et se base essentiellement sur la notion du risque. Ainsi, pour comprendre l’assurance et son

rôle en économie, il y a lieu tout d’abord de bien cerner la notion de risque assurable, car celle-ci suggère des significations

différentes. Dans tous les cas de figures, le risque apparaît dans un contexte où il y a un aléa, c'est-à-dire un événement dont

on ne peut pas prévoir la réalisation effective. Cependant, la perception du risque diffère selon le domaine d’activité. Pour le

financier, le risque est un écart par rapport à une rentabilité attendue. Cet écart est donné par la volatilité, ou encore l’écart-

type de la distribution des rentabilités. Pour l’assureur, cette définition statistique du risque n’est plus pertinente, dans le sens

où, dans le domaine de l’assurance, il n’existe pas de gains aléatoires susceptibles de couvrir les pertes. Ainsi, si le préjudice

se réalise, l’assureur se trouve dans l’obligation d’indemniser l’assuré, si le préjudice n’a pas lieu, l’assureur ne gagne pas

plus que la prime d’assurance, qui n’est pas aléatoire puisque l’assuré l’a déjà payée. La théorie économique nous renseigne

que nul n’est obligé d’acheter un service et nul n’est obligé de le produire. La demande est sans doute liée à la préservation

du patrimoine, à des besoins psychologiques de sécurité. Cependant et afin d’éviter aux victimes d’accidents automobiles

l’impossibilité d’être indemnisées par des conducteurs insolvables, la législation a rendu obligatoire l’assurance

« responsabilité civile du conducteur » tout en abaissant le coût de l’assurance par une mutualisation généralisée entre tous

les conducteurs.

De ce développement, une définition s’impose : « Est assurable, un préjudice dû à un événement aléatoire mutualisable, que

ni l’assureur ni l’assuré n’a intérêt à voir se réaliser ». Il ressort de ce commentaire des termes significatifs qu’il faut définir

afin de mieux comprendre la notion de risque assurable : préjudice, aléatoire, mutualisable et intérêt commun.

Le préjudice

On parle de préjudice lorsque l’assuré subit une perte de sa richesse évaluable au moment de l’événement qui est à l’origine

de ce préjudice, et quand l’assureur se trouve dans l’obligation d’indemniser l’assuré. Dans le cas de l’assurance décès, le

préjudice résulte du décès prématuré de l’assuré, la valeur de ce préjudice est fixée au moment de la signature du contrat

d’assurance, en revanche, on ne peut pas parler de préjudice si à la date de l’échéance du contrat d’assurance l’assureur est

toujours en vie. Contrairement à l’assurance décès, le préjudice relatif à une assurance de dommage est variable et doit être

évalué cas par cas. En effet, parmi les principes de base de l’assurance de dommages est que l’assuré ne doit pas s’enrichir

suite à un sinistre, ni être incité à spéculer sur l’éventualité d’un sinistre.

1 Toutes ces définitions sont tirées de l’ouvrage “Economie et Gestion de l’assurance”, édition ECONOMICA.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

1

/

57

100%