Situation économique et financière de la Croatie en 2016

Juillet 2016 © DG Trésor

AMBASSADE DE FRANCE EN BULGARIE

SERVICE ECONOMIQUE REGIONAL DE SOFIA

SERVICE ECONOMIQUE DE ZAGREB

1

Situation économique et financière

de la Croatie en 2016

Reprise de l’activité économique en 2015 ; un déficit public de 3,2% en 2015, bien inférieur à celui programmé

dans la loi de finance initiale, cependant la dette publique n’est pas encore stabilisée et représente près de

87 % du PIB ; le pays est sous procédure communautaire de déficit excessif ; un secteur bancaire déficitaire

en raison de la conversion forcée des prêts en CHF et du niveau élevé de prêts non performants ; impérieuse

nécessité de continuer les réformes structurelles.

Une économie très largement dépendante du tourisme et insuffisamment

portée par le secteur industriel

Le PIB nominal de la Croatie s’établit à 44 Md EUR en 2015, pour une population d’environ 4,2 M

d’habitants, soit un PIB par habitant de l’ordre de l’ordre de 10 400 EUR. Exprimé en standard de pouvoir

d’achat, ce PIB par habitant, estimé à 59 % de la moyenne communautaire en 2013, est supérieur à celui

de la Bulgarie et de la Roumanie et inférieur à ceux des autres pays de l’Union Européenne.

L’économie croate est largement dominée par le secteur des services qui représente près de 75 % de la

valeur ajoutée en 2015 avec un poids significatif du secteur du tourisme (18 % du PIB). A noter le faible

poids (18 %) et la faible compétitivité du secteur industriel et de l’industrie de transformation, dont les

exportations sont peu élevées à l’aune régionale (26 % du PIB en 2014 contre 53 % en Bulgarie par exemple).

Par conséquent, la structure du commerce extérieur est très déséquilibrée avec un déficit commercial

élevé de l’ordre de 16 % du PIB, qui est cependant compensé par l’excédent du secteur des services,

largement imputable au tourisme. La balance du compte courant est ainsi excédentaire à hauteur de 5,2 % du

PIB en 2015 contre 0,9 % en 2014 (source : Banque Centrale).

Le 1er juillet 2013 a été marqué par l’entrée de la Croatie dans l’UE. Suite à la récession qui a touché le

pays depuis 2009 et compte tenu de la dégradation des finances publiques (déficit de 5,7 % du PIB et dette

publique de 85 % du PIB en 2014), la Croatie a été placée sous procédure de déficit excessif.

Un retour à la croissance après six années de récession

La Croatie a traversé une récession qui s’est montrée particulièrement prononcée, tant par sa durée

(6 ans) que par son ampleur (contraction du PIB de 14 % entre 2009 et 2014). Cette situation fait suite à

une période de rattrapage significatif entre 2000 et 2008, où la croissance, tirée essentiellement par la

construction et la consommation interne, a été largement financée par un endettement rapide et excessif

auprès des banques. La crise de 2008 a marqué un coup d’arrêt à ce modèle, la demande intérieure restant

atone en raison du désendettement des banques et des opérateurs privés, tandis que les exportations se sont

peu développées.

En 2015, la Croatie a connu à nouveau une croissance de 1,6 %. La consommation privée s’est accrue de

1,2 % sous l’effet des ajustements fiscaux et du faible prix du pétrole, l’investissement de 1,6 %, la

consommation publique de 0,6 % et le commerce extérieur 8,8 %. Le niveau de chômage se réduit à 16,3 %

en 2015 contre 17,3 % en 2014 et touche encore particulièrement les jeunes. Le taux moyen d’inflation

s’établit à - 0,5 % en 2015 contre - 0,2 % en 2014 et pourrait retourner en territoire positif en fin d’année 2016.

Pour 2016, la plupart des économistes s’attendent à une croissance légèrement supérieure à celle de

2015 (1,8 % pour la Banque Centrale, 1,9 % pour le FMI), le gouvernement ayant construit le PLF 2016 sur

une hypothèse de 2 %.

Juillet 2016 © DG Trésor

AMBASSADE DE FRANCE EN BULGARIE

SERVICE ECONOMIQUE REGIONAL DE SOFIA

SERVICE ECONOMIQUE DE ZAGREB

2

Le compte courant a connu en 2015 un excédent record de 5,2 % du PIB, dont la principale contribution

s’explique par un surplus du compte des revenus suite à la conversion forcée des prêts aux particuliers libellés

en CHF. Deux autres facteurs expliquent cet excédent exceptionnel : l’excellente saison touristique, dont

les recettes se sont accrues de 10 % et la croissance des transferts de fonds européens vers la Croatie

en raison d’une meilleure absorption de ces fonds. A noter une détérioration de la balance commerciale

malgré une croissance significative des exportations.

Des résultats meilleurs qu’attendus sur le plan fiscal mais la dette

publique, qui dépasse 80 % du PIB, n’est pas encore stabilisée

L’année fiscale 2015 s’est terminée avec un résultat bien meilleur qu’attendu puisque le déficit

budgétaire (ESA 2010) s’établit à 3,2 % alors que la Commission européenne anticipait un déficit de

4,2 %. Ces résultats s’expliquent par des rentrées fiscales significatives en raison de la croissance de la

consommation et notamment de l’excellente saison touristique, par des dépenses publiques contenues, et de

la réduction de l’investissement public, enfin par des recettes exceptionnelles notamment celle relative à la

« légalisation » des propriétés foncières qui avaient été construites ces dernières années sans autorisation.

S’agissant de la dette publique, elle s’établirait à 86,7 % du PIB fin 2015 contre 86,5 % en 2014. Elle

n’est pas encore stabilisée. En 2016, le gouvernement a programmé un ratio de 86,9 %. Le Premier Ministre

espère ramener le niveau d’endettement à moins de 80 % d’ici 2020.

Le PLF 2016 approuvé le 10 mars 2016 par le Parlement retient une hypothèse de croissance de 2 % et

un déficit public de 2,7 % en norme ESA 2010. Ce budget traduit la volonté du gouvernement de maîtriser

ses comptes publics. Tant les dépenses que les recettes seraient en réduction relative par rapport au PIB en

comparaison avec l’année précédente. Un solde primaire de 0,5 % du PIB serait dégagé, par ailleurs la charge

de la dette est chiffrée à 1,5 Md EUR, soit 3,5 % du PIB.

La procédure de déficit excessif (PDE) lancée peu après l’adhésion du pays par la Commission

Européenne est toujours en cours et devrait être maintenue compte tenu du haut niveau de la dette

publique. Les résultats budgétaires de l’année 2015 et les prévisions 2016 devraient également amener la

Commission à recommander un renforcement des réformes structurelles pour conforter la réduction du

déficit et engager la stabilisation de la dette.

Un système bancaire stable, malgré la décision des pouvoirs publics de

faire peser sur les banques le coût de la conversion des prêts aux

particuliers libellés en francs suisses.

Le secteur bancaire croate est très concentré, les six premières banques (filiales de banques systémiques

européennes : Unicredit, Intesa, Erste, Hypo, Raiffeisen et Société Générale) représentent 80 % du total des

actifs. Vingt-cinq autres banques se partagent le solde, avec moins de 1 % des actifs pour les 21 plus petites

banques. La capitalisation des banques est globalement élevée avec un ratio d’adéquation du capital

de l’ordre de 20 %, bien supérieur au seuil préconisé par Bâle III et l’un des plus élevé de la région. Ce

secteur fait cependant face à deux difficultés : la conversion forcée des prêts aux particuliers libellés en CHF,

et le taux élevé des prêts non performants.

L’appréciation du franc suisse en début d’année 2015 a eu un impact important en Croatie où l’encours

de crédit libellé en CHF est particulièrement élevé. Le coût de cette appréciation a été supporté par les

banques croates suite aux amendements à la loi sur les crédits à la consommation et à la loi sur les institutions

de crédit en date du 18 septembre 2015, qui imposent aux banques ayant octroyé des prêts libellés en CHF

de les convertir en EUR ou en HRK selon le taux d’intérêt valable le jour de l’octroi du crédit. Le coût du lissage

des mensualités du crédit est pris en charge par les banques. Au 5 avril 2016, plus de 50 000 foyers ont

bénéficié de cette procédure et 93,6 % des prêts en CHF ont été convertis. La Banque centrale a estimé le

coût global de cette mesure à 1 Md EUR. A ce jour, trois types de procédures devraient être engagées

à l’encontre des autorités croates, par les banques concernées par cette conversion forcée : auprès de

la Cour Constitutionnelle croate, auprès de la Commission européenne, et auprès du CIRDI à Washington.Il

est très difficile à ce stade de prévoir l’issue de ces recours.

Juillet 2016 © DG Trésor

AMBASSADE DE FRANCE EN BULGARIE

SERVICE ECONOMIQUE REGIONAL DE SOFIA

SERVICE ECONOMIQUE DE ZAGREB

3

Par ailleurs, les six années de récession se sont traduites par une dégradation significative du ratio

de prêts non performants des banques croates, qui est passé de 5 % fin 2008 à près de 17 % fin 2015,

cette situation a conduit les banques à une plus grande sélectivité dans leur offre de crédit. A signaler

également le niveau de provisionnement des prêts non performants qui a été accru de 48 % à 53 %. De plus,

on assiste à une montée en puissance des ventes de portefeuilles d’actifs non performants, destinées à apurer

les bilans des banques et à soulager le poids de la gestion de ces NPL.

Dans ce contexte, le secteur bancaire croate a affiché fin 2015 une perte nette de 4,3 Md HRK, largement

amplifiée par la conversion forcée des prêts en CHF. A signaler enfin une légère reprise du crédit (de

l’ordre de 1 % pour le premier trimestre 2016) tant pour les entreprises que les particuliers.

En termes de politique monétaire, la Banque centrale poursuit une politique de change de bande étroite

autour d’un taux implicite en raison du haut degré d’« euroisation » de l’économie croate. L’objectif de cette

politique est d’assurer la stabilité de la Kuna face à l’euro.

Des réformes structurelles, indispensables pour réduire le poids de la

dette et soutenir la croissance, doivent être menées dans le contexte

économique actuel, mais elles nécessitent un fort consensus politique

Des réformes significatives ont été mises en place depuis 2014 : réforme du marché du travail, réforme partielle

du système des retraites et des aides sociales ; loi sur la promotion de l’investissement ainsi que des mesures

relatives aux règlements des faillites. D’autres réformes structurelles sont cependant nécessaires pour

réduire notamment le poids de la dette publique. Malgré les élections de novembre 2015, la coalition

actuelle trouve difficilement un consensus pour mener à bien ces réformes indispensables.

Le rapport « Doing Business » 2016 de la Banque mondiale, qui évalue l’environnement des affaires,

classe la Croatie en 40ème position sur 189 pays. Sont notamment pointées les difficultés d’obtention des

permis de construire, de création d’entreprises et d’obtention de crédits.

Dans ce contexte, le Premier Ministre a notamment évoqué les réformes suivantes qu’il considère comme

prioritaires : la réforme de l’administration publique et notamment des différents échelons territoriaux,

l’environnement des affaires, la réforme de la santé, et les privatisations. La réforme de l’administration

publique vise notamment à réorganiser les différents niveaux d’administration territoriale. Une réforme

fiscale semble indispensable mais complexe à mettre en place. Une réforme du secteur de la santé a

été annoncée fin mars 2016. La principale mesure est l’augmentation de la cotisation de la couverture

maladie proposée par la caisse de sécurité sociale croate. A noter également que d’autres mesures vont se

mettre en place : une réorganisation des centres d’urgences médicales est également planifiée en vue de

réduire les coûts et une révision de la carte hospitalière est prévue. Les pouvoirs publics en Croatie gèrent

un grand nombre d’entreprises publiques. Seules les entreprises non stratégiques ont vocation à être

privatisées. Dans le projet de budget 2016, les revenus des privatisations sont estimés à 210 M EUR. A

ce stade, seraient essentiellement programmées des ventes de biens immobiliers. Par ailleurs, les

autorités croates réfléchissent toujours à la monétisation des autoroutes publiques. Enfin, un renforcement de

la gouvernance des entreprises publiques est également envisagé.

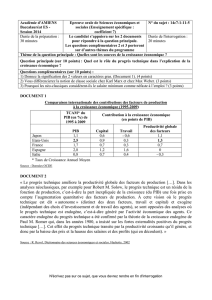

Indicateurs macroéconomiques 2015

PIB (Md EUR)

44,0

Population (M d’habitants)

4,2

Taux de croissance (%)

1,6

Taux de chômage (%)

16,3

Taux d’inflation annuel (%)

- 0,5

Taux de change

1 EUR = 7,6137 HRK

Importations de B&S (% du PIB)

47,3

Exportations de B&S (% du PIB)

50,1

Solde courant (% du PIB)

5,1

Flux d’IDE (% du PIB)

0,3

Solde public (% du PIB)

- 3,2

Dette publique (% du PIB)

86,7

Crédit (% du PIB)

65,3

Taux de prêts non performants (%)

17,0

Sources : FMI, Commission européenne, Ministère des Finances, Institut des statistiques, Banque Centrale

Clause de non-responsabilité - Le service économique s’efforce de diffuser des informations exactes et à jour, et corrigera, dans la

mesure du possible, les erreurs qui lui seront signalées. Toutefois, il ne peut en aucun cas être tenu responsable de l’utilisation et de

l’interprétation de l’information contenue dans cette publication.

Rédigé par : Jean-Marie Demange

1

/

3

100%